Узбекистан продлил остановку экспорта золота на фоне рекордных цен

Специально для Investing.com.

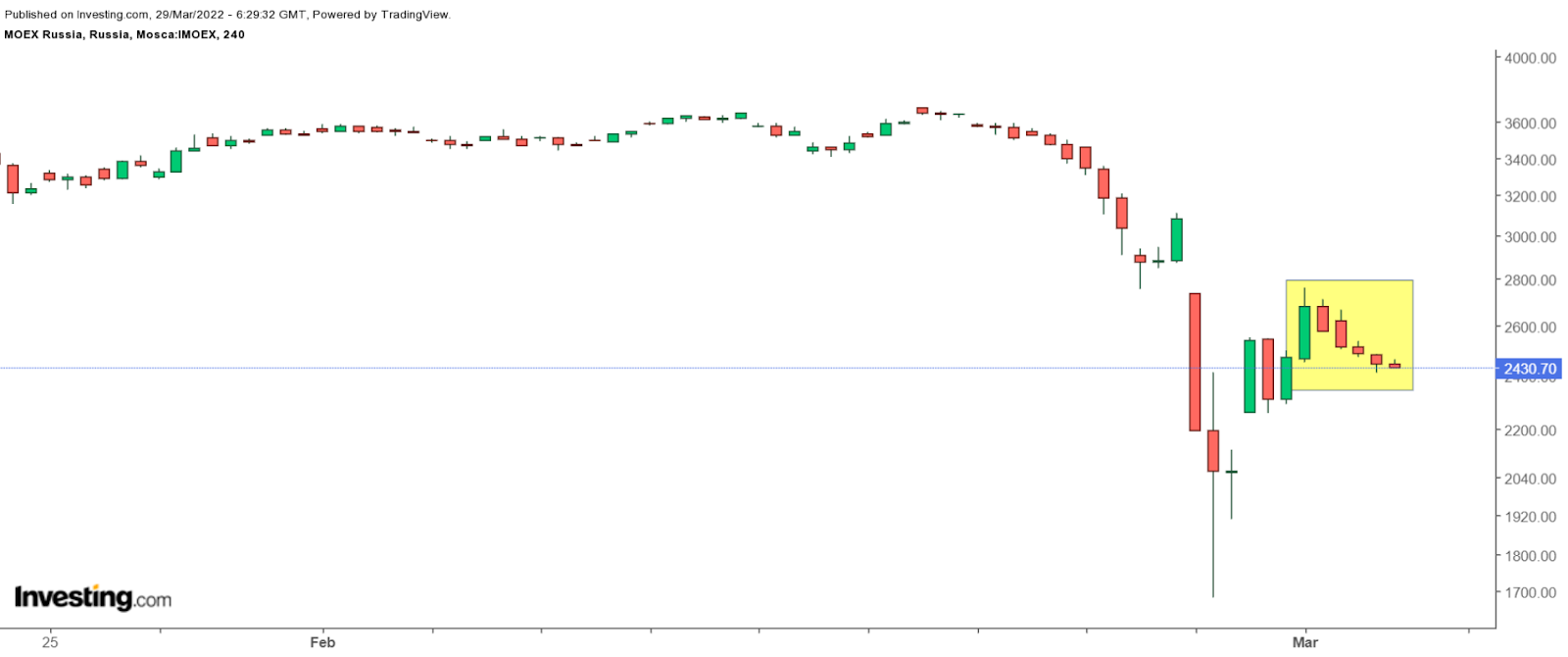

Несколько дней назад Россия вновь запустила торги на своей фондовой бирже, однако ввела ряд ожидаемых ограничений, призванных предотвратить потенциальный коллапс.

В частности, возобновились торги 33 наиболее ликвидными бумагами индекса МосБиржи, а ограничения (особенно для нерезидентов) выглядят следующим образом:

• до 1 апреля запрещена продажа акций;

• запрещены короткие продажи с использованием заемных средств;

• потолок дневного движения составляет 15% (после его достижения торги приостанавливаются).

Пока эти меры (напомним, временные) успешно оберегали рынок от коллапса, однако в будущем ситуация может измениться.

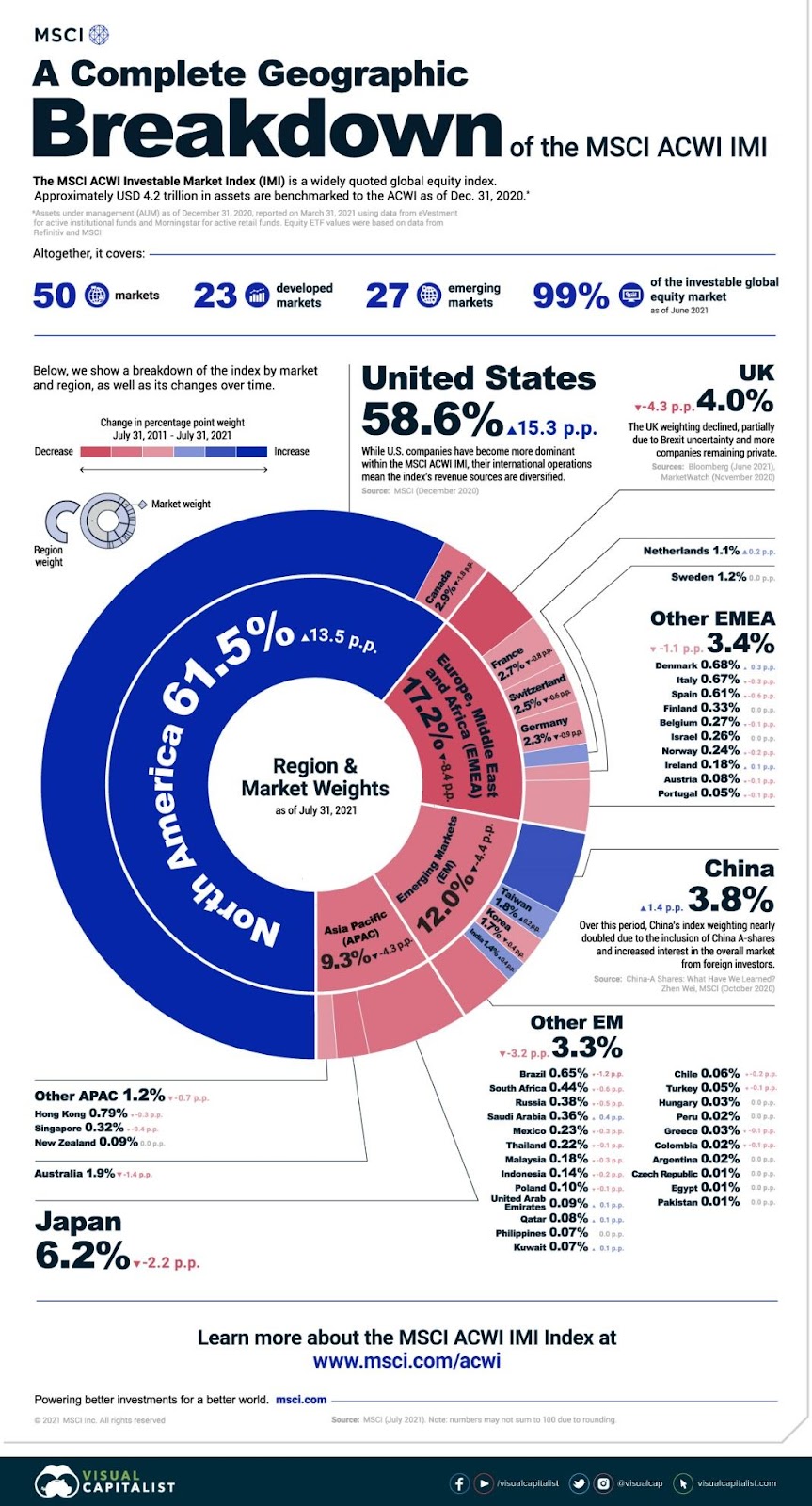

Доля российских бумаг в индексе MSCI ACWI IT составляла 0,38%, делая его хорошим инструментом «осторожного» инвестирования в российские активы.

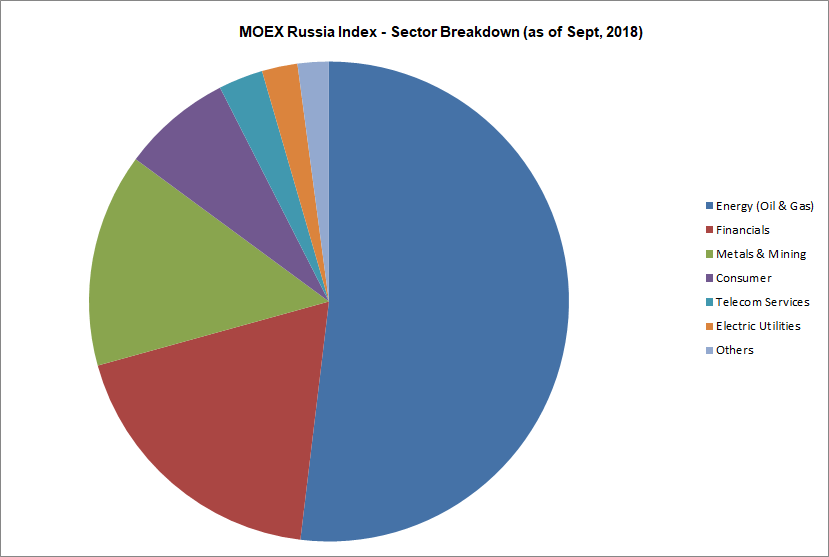

Кроме того, говоря о российском фондовом рынке важно понимать его отраслевую структуру. Как можно заметить, более половины акций относятся к энергетическому сектору, что вполне естественно.

За энергетикой следуют финансы и металлургия.

Инвестируя в российский рынок на данном этапе важно понимать, что мы ориентируемся не на текущую ситуацию, а на более долгосрочную перспективу основных отраслей. Следовательно, нужно оценить будущее России на ближайшие 1-3 года.

Ответ на этот вопрос необходим для контекстуализации инвестиций и понимания рисков. Тот факт, что ведущие российские бумаги сегодня торгуются со смехотворными коэффициентами P/E, говорит не столько об их дешевизне, сколько о серьезных рисках, связанных с владением ими.

Не будем забывать и о колебаниях валютного курса, на которые следует делать поправку нерезидентам, ведь даже солидный прирост портфеля может «съесть» девальвация рубля.

Таким образом, в контексте потенциального инвестирования в российские активы я исхожу из оценок Национального института экономических и социальных исследований, согласно которому, ВВП РФ за 2022 год сократится на 1,5%, а потери за 2023 год для экономики составят 2,5%.

Подведем итог

Лично я не планирую инвестировать в российский рынок, поскольку текущие «переменные» и последствия затянувшегося конфликта действительно непредсказуемы. Потенциальные возможности появятся только через несколько лет. Наконец, начинать следует с небольших позиций, доля которых в портфеле не превышает 0,5%.

До скорого!

Дисклеймер: Статья носит ознакомительный характер и не является офертой, советом, консультацией или инвестиционной стратегией, и никоим образом не призвана подтолкнуть к покупке актива. Помните, что любая потенциальная сделка должна оцениваться с нескольких точек зрения и в любом случае является рискованной; инвестор в любом случае совершает сделки на свой страх и риск.