Цены на нефть подскочили более чем на 3% из-за эскалации войны

Специально для Investing.com.

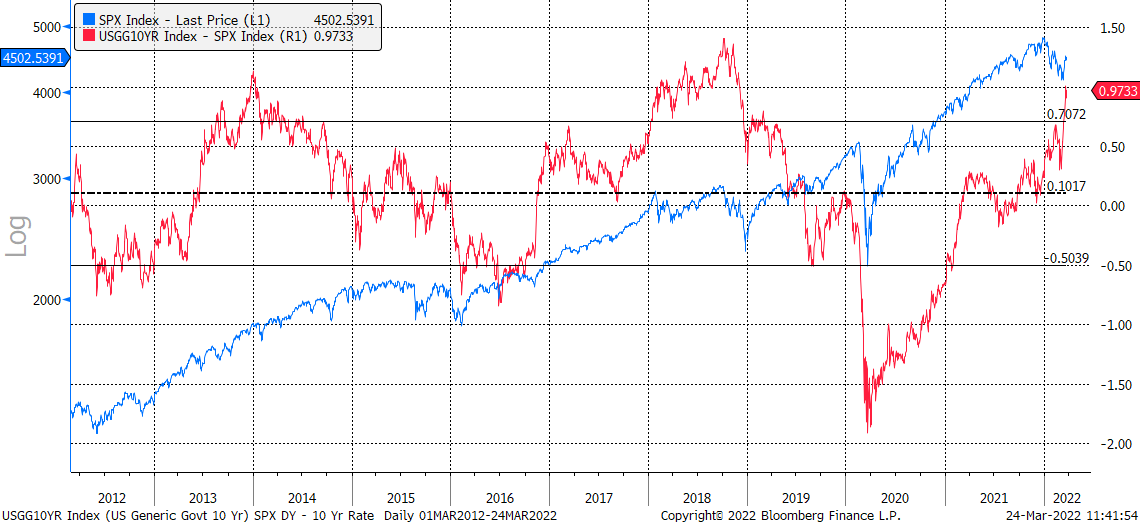

Доходность гособлигаций резко выросла на протяжении всей кривой, начав демонстрировать признаки инверсии. При этом рост ставок по облигациям, потенциально предвещающий замедление экономики, сопровождается укреплением S&P 500. Это весьма странное явление, учитывая, что дивидендная доходность S&P 500 снижается и движется против тренда рынка облигаций.

На протяжении последних 10 лет средний спред между ставкой по 10-летним облигациям Минфина и доходностью S&P составлял около 10 базисных пунктов. В последние дни этот спред расширился примерно до 97 базисных пунктов и достиг верхней границы исторического диапазона.

Стандартное отклонение для среднего значения составляет около 60 базисных пунктов, что ограничивает спред в диапазон между -0,5 и 0,70 б.п. Текущий спред более чем на одно стандартное отклонение выбивается из диапазона, что, как правило, предшествует нормализации показателя.

Увеличившийся спред

Широкий спред также зачастую предвещает периоды консолидации или спада фондового рынка (как, например, в период с 2014 по 2016 год и на протяжении большей части 2018 года). Это еще один пример сходства текущей ситуации с событиями тех дней.

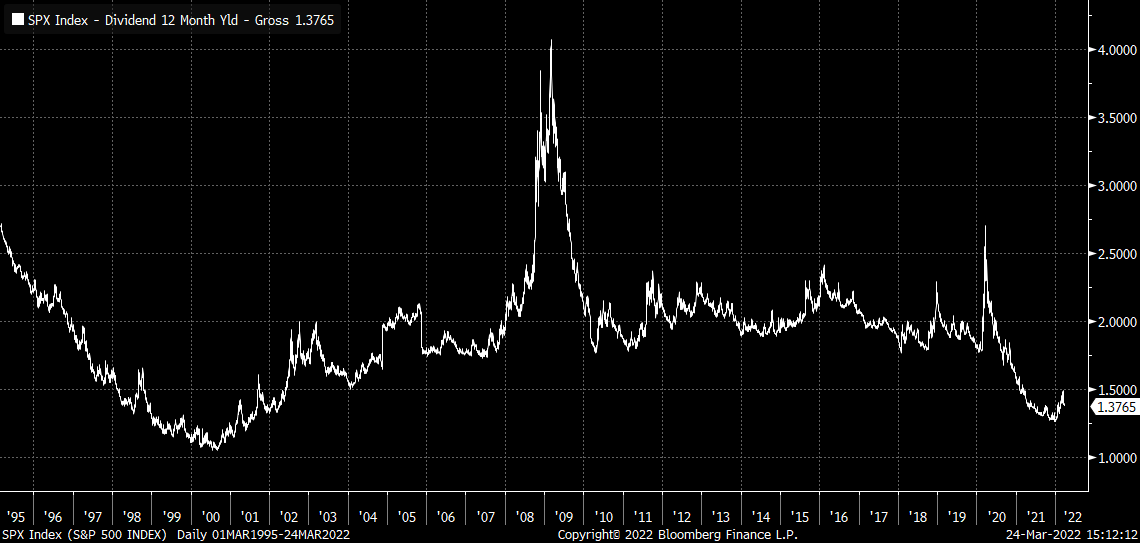

Таким образом, текущая доходность по 10-летним бумагам делает дивидендную доходность S&P 500 слишком низкой. В последний раз подобная картина наблюдалась в конце 1990-х годов, когда на рынке надувался пузырь доткомов.

Рассинхронизация

Средняя дивидендная доходность S&P 500 за последние 10 лет составляет около 1,92%, а значения распределены между 1,68% и 2,17%. При этом падение к 1,68% нанесет огромный ущерб индексу.

По общему мнению, по итогам следующих 12 месяцев S&P 500 должен предложить дивиденды в размере 67,83 доллара на акцию. Если предположить, что потенциальная доходность опустится к нижней границе диапазона, стоимость индекса составит около 4060 пунктов, а достижение среднего показателя в 1,92% потребует коррекции к 3570 пунктам.

Конечно, это не означает, что рынок неизбежно упадет, но дивидендная доходность S&P 500 со временем должна будет начать расти вслед за ставкой по гособлигациям. В конце концов, спред этих показателей достиг рекордно высоких значений и не может долго пребывать в таком состоянии.

Также стоит помнить о возможности того, что «деформирован» рынок облигаций, и спред сократится за счет корректировки ставок по 10-летним бумагам. Ясно одно: принципы ценообразования сейчас не соблюдаются, и что-то пошло не так. Учитывая курс ФРС на ужесточение денежно-кредитной политики, сокращение раздутого баланса и повышение стоимости кредитования, уступить придется индексу S&P 500.