МЭА объявило о крупнейшем высвобождении резервов нефти на 400 млн баррелей

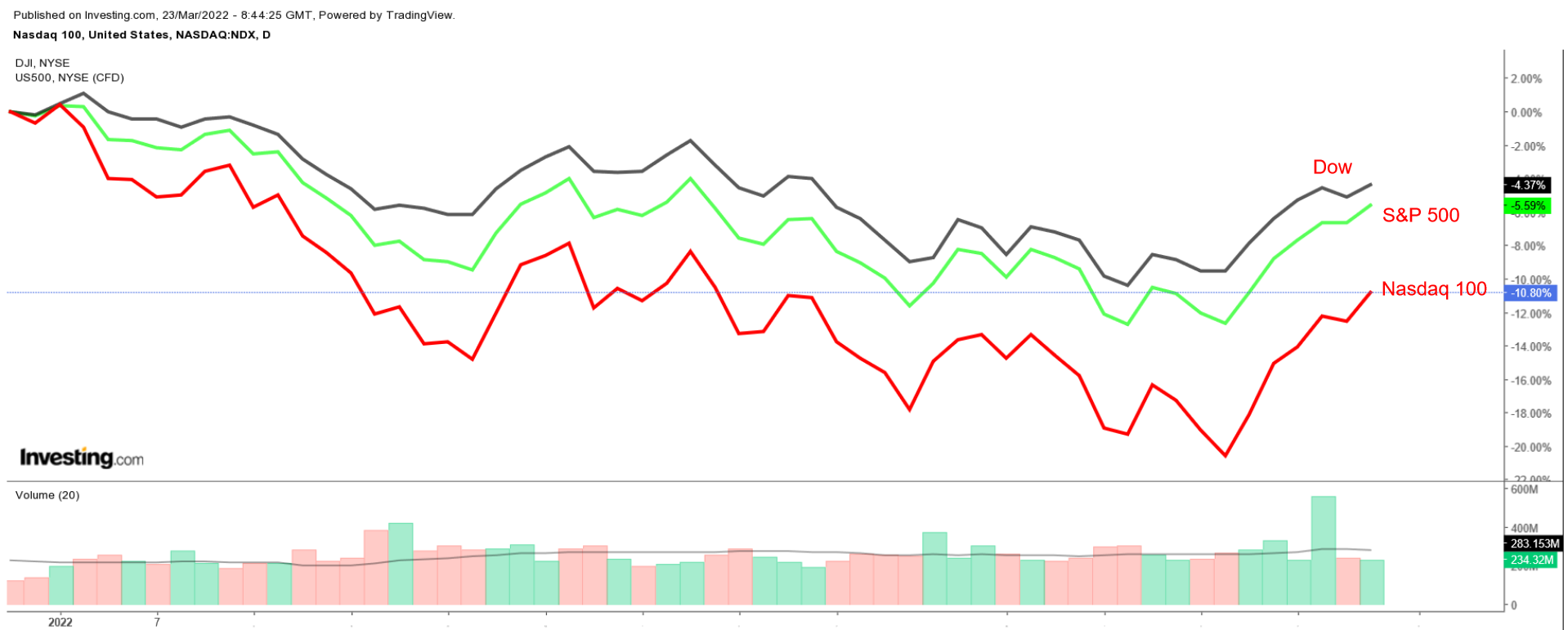

Первые месяцы 2022 года оказались неблагосклонны к быстрорастущим акциям технологических компаний. Рост доходности гособлигаций, сопровождаемый разговорами о готовящемся начале цикла повышения ставок ФРС (который был запущен на прошлой неделе), вызвал распродажу перекупленных бумаг сектора высоких технологий.

Как правило, высокая доходность госдолга и ожидания ужесточения денежно-кредитной политики ФРС оказывают высокое давление на сектор, поскольку они подрывают стоимость их долгосрочных денежных потоков. Индекс NASDAQ 100, объединяющий 100 крупнейших компаний, из списка NASDAQ Composite, с начала года снизился на 10,2%, отстав как от Dow Jones Industrial Average, так и от S&P 500.

Тем не менее, минувшая неделя стала для трех ведущих индексов американского рынка самой успешной с ноября 2020 года, чему в основном способствовали именно «акции роста».

В сегодняшней статье мы рассмотрим три компании, чьи акции готовы вернуться в игру на фоне возросшего интереса инвестиционного сообщества, готового вернуть капитал в сектор высоких технологий. Каждое из предприятий отличается внушительным потенциалом дальнейшего развития, что делает их надежными долгосрочными вложениями.

1. Snowflake

- Динамика акций с начала года: -33,6%

- От рекордного максимума акции отделяет 47,5%

- Рыночная капитализация: $68,9 млрд

Snowflake Inc. (NYSE:SNOW), чьи облачные решения в области хранения данных помогают компаниям управлять огромными объемами информации, в последнее время пережила ряд потрясений на фоне готовности Федеральной резервной системы ужесточить денежно-кредитную политику.

Акции калифорнийской компании, которые 15 марта опустились к рекордному минимуму в $164,29, с начала года растеряли 33,6% под давлением масштабной распродажи в технологическом секторе. SNOW завершила сессию вторника на отметке 224,96 доллара, что примерно на 47,5% ниже рекордного пика декабря 2020 года в 428,68 доллара. Сейчас рыночная капитализация поставщика услуг хранения данных составляет 68,9 миллиарда долларов.

Однако даже с учетом недавней волатильности мы ожидаем восстановления акций компании, предлагающей «программное обеспечение как услугу» (SaaS), уже в ближайшие недели, поскольку спрос со стороны крупных корпоративных клиентов на инструменты анализа данных и управления остается высоким (чему способствует высокая доля сотрудников, работающих на дому).

Snowflake, клиентами которой являются почти половина компаний из списка Fortune 500, 2 марта опубликовала сильный финансовый отчет за четвертый квартал.

На конец отчетного периода клиентами компании были 5944 предприятий, что на 44% больше показателя годичной давности. Еще более впечатляет тот факт, что теперь годовую выручку в размере 1 миллиона долларов и более приносят 184 клиента; за год это число подскочило на невероятные 139%.

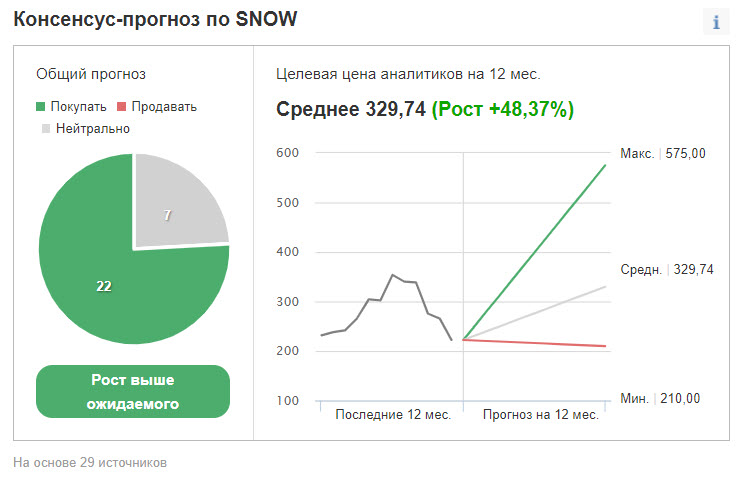

Неудивительно, что 22 из 29 опрошенных Investing.com аналитиков рекомендуют покупать акции SNOW, а их усредненный целевой уровень в $329,74 предполагает наличие потенциала роста почти на 47%.

Источник: Investing.com

2. Etsy

- Динамика акций с начала года: -32,3%

- От рекордного максимума акции отделяет 51,8%

- Рыночная капитализация: $18,8 млрд

Падение спроса на перекупленные акции технологических компаний, отличающиеся повышенной чувствительностью к изменению процентных ставок, в последние месяцы оказало давление и на бумаги Etsy (NASDAQ:ETSY).

После ралли времен пандемии на 301% и 23% в 2020 и 2021 годах соответственно, акции онлайн-площадки товаров ручной работы и антиквариата Etsy упали примерно на 32% с начала января.

Торги вторника ETSY завершила на отметке 148,25 доллара, т.е. почти на 52% ниже своего рекордного максимума в 307,75 доллара от ноября 2021 года. Сейчас рыночная капитализация нью-йоркской интернет-компании сегмента розничной торговли составляет 18,8 миллиарда долларов.

На наш взгляд, акции Etsy готовы отыграть недавние потери и возобновить рост уже в ближайшем будущем, поскольку высокое ценовое давление в экономике повысило посещаемость онлайн-платформы.

Подтверждением этому стал финансовый отчет компании за четвертый квартал, согласно которому, Etsy превзошла ожидания аналитиков как по выручке, так и прибыли.

Число активных покупателей в годовом отношении выросло на 17,6% до 96,3 млн. Также был зафиксирован 72-процентный всплеск числа продавцов, достигшего 7,5 миллиона.

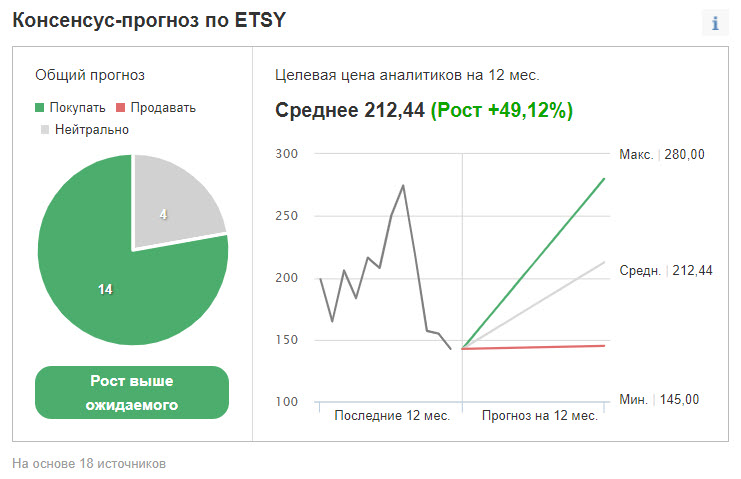

Кроме того, показатель валовых продаж на одного активного продавца (который является ключевым для сегмента электронной коммерции) увеличился на 16% и достиг рекордных 136 долларов. На этом фоне 14 из 18 опрошенных Investing.com аналитиков рекомендуют «покупать» акции ETSY, прогнозируя их рост в течение следующих 12 месяцев примерно на 43% (до $212,44).

Источник: Investing.com

3. Unity Software

- Динамика акций с начала года: -31,9%

- От рекордного максимума акции отделяет 53,6%

- Рыночная капитализация: $28,6 млрд

Unity Software Inc. (NYSE:U) известна одноименным кроссплатформенным игровым движком, при помощи которого создаются видеоигры для настольных ПК, мобильных устройств, консолей и устройств виртуальной реальности. Начало года также было неудачным для компании, лишившийся поддержки инвесторов.

Акции технологической компании из Сан-Франциско, которые недавно упали к минимумам со времен их дебюта сентября 2020 года, с начала января скинули примерно 32%.

Бумаги U завершили торги вторника на отметке 97,40 доллара и в настоящее время торгуются примерно на 54% ниже рекордного пика в 198,71 доллара, зафиксированного в ноябре 2021 года. В результате капитализация разработчика программного обеспечения для игровой индустрии составляет 28,6 миллиарда долларов.

Однако даже с учетом недавней коррекции Unity по-прежнему остается привлекательным долгосрочным вложением, во многом благодаря высокому спросу на ее платформу для создания видеоигр и цифрового контента. Также на пользу компании пойдет развитие формирующейся метавселенной, которую называют «интернетом следующего поколения».

3 февраля Unity представила невероятный квартальный отчет (уже шестой отчет, который она публикует в качестве публично торгуемой компании) и повысила оценку продаж на текущий год. Скорректированный убыток составил всего 0,05 доллара на акцию, что существенно меньше показателя годичной давности в 0,10 доллара. При этом выручка подскочила на 43% г/г и достигла 315,8 млн долларов, превысив ожидаемые 295,5 млн долларов.

Количество клиентов, которые принесли компании 100 000 долларов и более, выросло с прошлогодних 793 до 1052. За весь 2022 год Unity планирует заработать около 1,5 млрд долларов, что примерно на 35% больше показателя минувшего года. Порог рентабельности руководство рассчитывает преодолеть уже в 2023 году.

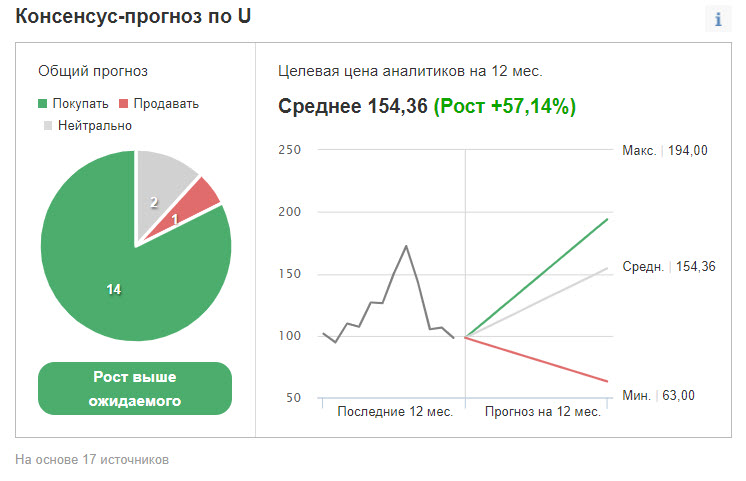

Источник: Investing.com

Опрошенные Investing.com аналитики полагают, что U будет торговаться «лучше рынка». Усредненный 12-месячный ценовой таргет в 154 доллара предполагает наличие потенциала роста акций примерно на 58%.