Смертельная ловушка: водитель Xiaomi погиб в огне из-за отказа дверных ручек

Похоже, что инвестирование в сырьевые товары стало беспроигрышным вариантом. Цены на никель, например, взлетели настолько высоко, что Лондонской бирже металлов пришлось приостановить торги, а медь не далее как в понедельник преодолела отметку в $5.

На этом фоне пробой золотом рекордных максимумов августа 2020 года кажется неизбежным.

В первые дни пандемии драгоценный металл был однозначным фаворитом инвесторов, обеспокоенных защитой их капитала, однако в начале 2021 года золото растеряло свою популярность на фоне появления вакцины от COVID и последовавшего скачка спроса на рисковые активы (в результате чего взлетели акции, доходность гособлигаций и доллар США).

С тех пор золото пережило ряд неудачных ралли и даже падений под отметку $1700, поскольку инвесторы засомневались в способности металла хеджировать экономические и политические риски. Однако сейчас золото вернулось к уровням 19-месячной давности, преодолев рубеж в 2000 долларов за унцию.

Инфляция в США достигла 40-летнего пика, а российско-украинский конфликт подогревает ралли золота как никогда за последние полтора года. На этом фоне прогнозы для драгоценного металла разнятся от консервативных 2200 долларов до заоблачных 3000 долларов.

Мы переживаем пугающие времена; необузданные цены на энергоносители с каждым днем подрывают нашу покупательную способность, а эскалация противостояния между Россией и Украиной подвергает риску весь мир. В результате инвесторы бросились искать инструменты защиты их капитала, и даже самая надежная фиатная валюта в лице доллара их не устраивает.

Этим средством сбережения, скорее всего, станет золото, которое на протяжении последних двух недель демонстрирует «бычий» характер, формируя серию восходящих максимумов и минимумов.

Золото также доказало свою относительную стабильность, поскольку дневные колебания цены редко превышали 5%. Будучи держателем золота вы вряд ли столкнетесь с ситуацией подобной четырехкратному взлету цен на никель (крупным поставщиком которого является Россия) всего за четыре дня.

При этом в течение следующих нескольких месяцев котировки золота могут превысить максимумы августа 2020 года примерно на 400 долларов. Этот прогноз я и мой коллега-аналитик Сунил Кумар Диксит из skcharting.com озвучили после тщательного изучения краткосрочных и среднесрочных графиков золота.

Но до того, как мы перейдем к техническому анализу, рассмотрим взгляды аналитиков на фундаментальную куртину.

«Реальная доходность падает вслед за спросом на рисковые активы, вновь делая золото привлекательным», — пишет старший стратег рынка драгоценных металлов Кристофер Веккио, в блоге, опубликованном на DailyFX.

Он добавляет:

«Дело не только в том, что золото нашло применение в качестве тихой гавани (хотя это и вносит значительный вклад). Как было сказано на прошлой неделе, золото к его максимумам могут вернуть либо третья мировая война, либо крах … и мы, кажется, встали на этот путь».

Веккио также отметил, что котировки золота реагируют на рыночную волатильность сильнее прочих классов активов:

«В то время как другим активам, таким как облигации и акции, не нравится повышенная волатильность (свидетельствующая о неопределенности в отношении денежных потоков, дивидендов, выплат по купонам и т. д.), золото, как правило, выигрывает в периоды высокой волатильности».

«Вооруженный конфликт в Восточной Европе продолжается, и растущие цены на золото находят поддержку в волатильности».

Однако напомним, что «привычка» золота торговаться в относительно умеренных диапазонах не позволит вам сколотить целое состояние буквально за несколько дней, как было с тем же никелем или палладием (прибавившим 42% менее чем за 10 дней и обновившим рекордный максимум над отметкой в 3417 долларов.)

Тем временем эксперты Goldman Sachs пересмотрели свой трехмесячный таргет по золоту с прежних 1950 до 2300 долларов за унцию, что в целом согласуется с ожидаемым приростом в 400 долларов, озвученным мной и Дикситом.

Goldman также повысил 6-месячный целевой уровень с 2050 до 2500 долларов за унцию, а 12-месячный таргет сейчас составляет 2500 долларов (вместо предыдущих 2150 долларов).

Инвестиционный банк объяснил свое решением возросшим спросом на металл со стороны потребителей, инвесторов, центральных банков, а также «растущей геополитической неопределенностью».

7 августа 2020 года фьючерсы на нью-йоркской COMEX достигли рекордных $2221,70, тогда как на торгах вторника стоимость составляла 2078,80 доллара. На момент написания статьи одна унция металла стоила примерно 2050 долларов.

Спотовая цена также обновила рекордный максимум 7 августа 2020 года, достигнув 2073,41 доллара. На пиках вчерашних торгов цена составляла 2070,29 доллара, не дотянув до рекордной отметки всего 3,12 доллара. На момент написания статьи спотовая цена составляла около 2042 долларов.

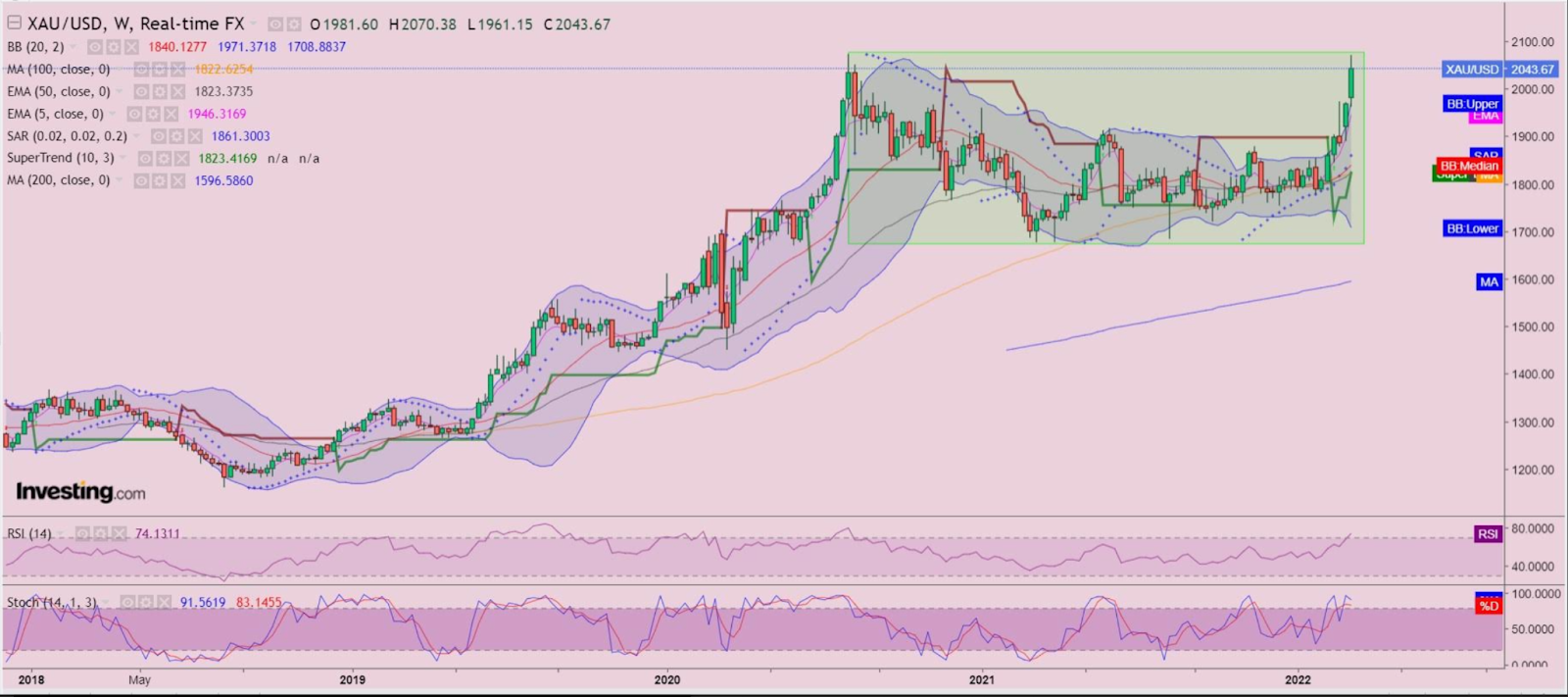

Говоря о спотовом рынке, Диксит отметил, что фактическое достижение рекордного пика прокладывает путь 400-долларовому ралли, формируя классический прямоугольник на недельном графике.

«Но золоту также необходимо консолидироваться ниже уровня сопротивления в 2073 доллара и диапазона поддержки в 2020–2040 долларов, прежде чем оно сможет пробить рубеж в $2073 и достичь ближайших таргетов в 2100–2120–2150 долларов», — добавляет он.

Диксит отмечает, что закрытие недельной и месячной свечи над областью в 2100-2150 долларов будет надежным подтверждением готовящегося движения к 2470-2500 долларам, которое произойдет во втором квартале.

«С точки зрения разумной осторожности, следует обратить внимание на реакцию на просадку к 1970-1980 долларам, поскольку в этой области будет решаться судьба коррекции».

Дисклеймер: Барани Кришнан приводит экономические показатели и мнения других аналитиков, иногда противоположные, чтобы представить разносторонний анализ рынка. Он не является держателем позиций по сырьевым товарам и ценным бумагам, рассмотренным в статье.