Доходы от крупнейшего в РФ нефтяного налога могут удвоиться в марте — Reuters

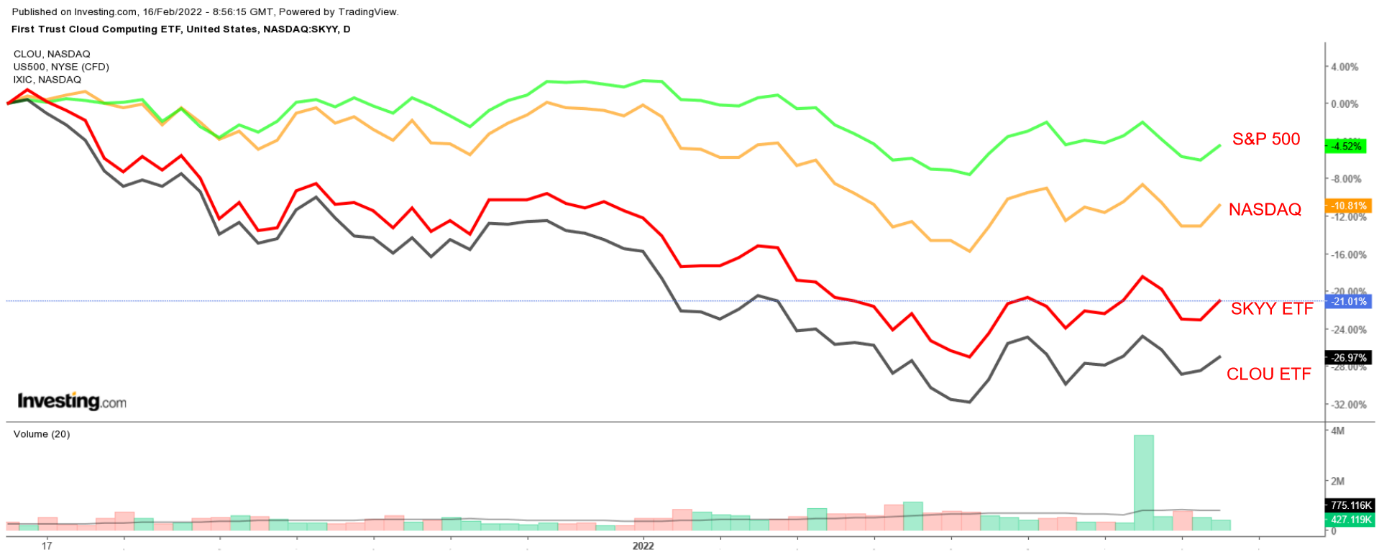

Софтверные компании, работающие по облачной бизнес-модели SaaS (Software-as-a-Service), весьма неудачно стартовали в 2022 году. Два основных ETF этого сектора показали динамику существенно хуже S&P 500 и NASDAQ за сопоставимый период.

Акции начали двигаться по нисходящей траектории после того, как Федеральная резервная система объявила в прошлом месяце о планах ужесточить денежно-кредитную политику, спровоцировав массовый отток средств с фондового рынка, который сопровождался усилением волатильности. Масла в огонь подлила напряженность вокруг Украины, и распродажи акций продолжились, особенно среди быстрорастущих бумаг технологического сектора с заоблачными оценками.

Биржевые фонды First Trust Cloud Computing ETF (NASDAQ:SKYY) и Global X Cloud Computing (NASDAQ:CLOU) с начала текущего года потеряли 10,8% и 13,6% соответственно, тогда как индекс S&P 500 снизился на 6,1%, а NASDAQ — на 9,6%.

Невзирая на недавнюю встряску на рынке, ниже мы рассказываем о трех ведущих SaaS-компаниях, к которым стоит присмотреться сейчас, когда сектор пытается восстановиться после распродаж. У всех этих компаний предостаточно пространства для роста, благодаря чему их акции — неплохой вариант для инвестирования с прицелом на долгосрочную перспективу.

1. Fortinet

- Динамика с начала года: -10,3%

- Текущий уровень по сравнению с рекордным максимумом: -13,2%

- Рыночная капитализация: $52,7 миллиарда

Fortinet (NASDAQ:FTNT) — это поставщик решений в сфере кибербезопасности, в том числе антивирусного ПО, систем предотвращения вторжений и оборудования для обеспечения безопасности конечных устройств. Акции компании за последнее время столкнулись с турбулентностью.

С начала текущего года бумаги Fortinet подешевели на 10,3%, показав результат хуже широкого рынка. Компания пострадала от оттока средств из быстрорастущих акций технологического сектора, на которых повышение процентных ставок скажется сильнее всего.

Сессию вторника акции Fortinet завершили на отметке $322,42, примерно на 13% ниже рекордного максимума $371,77, зафиксированного 29 декабря. Исходя из текущей цены, рыночная капитализация компании достигает $52,7 миллиарда.

Акции этой компании, как нам кажется, снова взлетят вверх в предстоящие недели и месяцы, учитывая высокий спрос на ее решения в сфере сетевой инфраструктуры и кибербезопасности в сложившихся условиях.

Опубликованные 3 февраля финансовые результаты Fortinet за четвертый квартал оказались существенно лучше оценок. Компания превышает прогнозы по прибыли уже 16 кварталов подряд. Выручка увеличилась примерно на 29% по сравнению с сопоставимым периодом предыдущего года, составив $963,6 миллиона — это максимальные квартальные продажи за всю историю компании. Переход на удаленный режим работы создал спрос на облачные решения Fortinet в сфере кибербезопасности среди крупных корпоративных клиентов.

Оборот по счетам, учитывающий выручку плюс отложенную выручку за отчетный квартал, превысил $1 миллиард уже второй квартал подряд. Этот ключевой показатель роста продаж увеличился на 36% г/г и составил $1,31 миллиарда.

Помимо этого, финансовые прогнозы Fortinet на будущий год оказались выше ожиданий аналитиков. Компания продолжает извлекать выгоду из высокого спроса на свои продукты и услуги вследствие набирающей обороты цифровизации.

Главный исполнительный директор Fortinet Кен Се отметил при публикации последнего отчета:

«Учитывая наш мощный портфель заказов в работе и сильный импульс бизнеса, мы ожидаем еще несколько лет внушительного роста, поскольку Fortinet обладает всем необходимым для того, чтобы воспользоваться потенциалом рынка, достигающим $174 миллиардов».

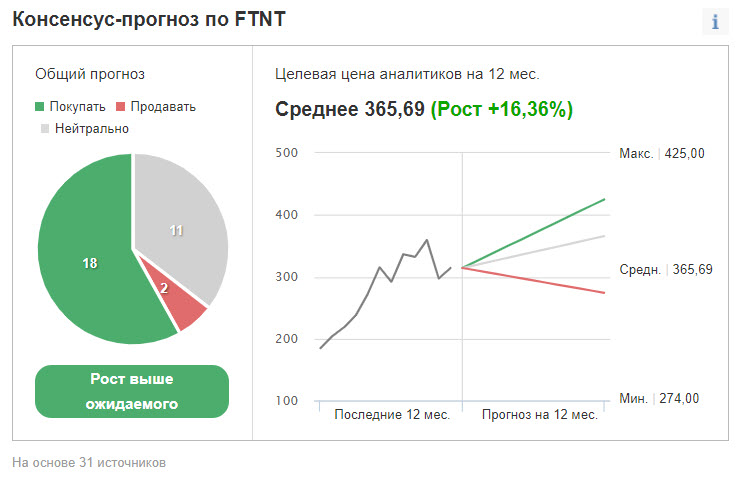

Согласно опросу Investing.com, 18 из 31 аналитика с оптимизмом оценивают перспективы Fortinet, прогнозируя рост акций в следующие 12 месяцев на 13,4% по сравнению с текущим уровнем, до $365,69. Рекомендация «продавать» была лишь у двух аналитиков.

Источник: Investing.com

2. Datadog

- Динамика с начала года: -5,1%

- Текущий уровень по сравнению с рекордным максимумом: -15,3%

- Рыночная капитализация: $52,7 миллиарда

На фоне ухудшившегося отношения инвесторов к софтверным компаниям с крайне высокими оценками, акции Datadog (NASDAQ:DDOG) испытывали затруднения в течение последних недель, пока продолжались распродажи многих популярных бумаг технологического сектора.

Datadog — поставщик платформы мониторинга и аналитики для разработчиков программного обеспечения и IT-отделов компаний. После ралли на 80% в прошлом году, с начала 2022 года акции Datadog пока потеряли 5%.

Бумаги торгуются примерно на 15% ниже рекордного максимума $199,68, зафиксированного 17 ноября. Вчерашнюю сессию они завершили на отметке $168,99. Исходя из текущей цены, рыночная капитализация этой SaaS-компании составляет $52,7 миллиарда.

Акции Datadog, как нам кажется, возобновят ралли в краткосрочной перспективе, поскольку получившие распространение удаленный и гибридный режимы работы вынуждают компании ускоренными темпами переводить рабочие процессы в облако и продолжать цифровую трансформацию бизнеса.

Опубликованные 10 февраля финансовые результаты Datadog за четвертый квартал сильно превысили оценки Уолл-стрит по прибыли и выручке, что стало очередным проявлением силы компании, наблюдаемой в последние месяцы. Datadog также сделала оптимистичные прогнозы на предстоящие месяцы.

Прибыль на акцию подскочила на 233% г/г до $0,20, а продажи выросли на 84% г/г до рекордных $326,2 миллиона, в чем нашел отражение резко повысившийся спрос на облачные инструменты кибербезопасности для крупных предприятий.

По состоянию на конец четвертого квартала у компании насчитывалось 216 клиентов, генерирующих ежегодно выручку в размере $1 миллион и более. Этот показатель вырос на 113% по сравнению с сопоставимым кварталом предыдущего года, когда он составил 101.

Главный исполнительный директор Оливье Помель отметил при публикации отчета:

«Мы по-прежнему считаем, что мы находимся на ранних этапах, если говорить об освоении имеющихся у нас в обозрении возможностей. И мы только приступаем к работе в сфере облачной безопасности и ориентированных на разработчиков продуктов».

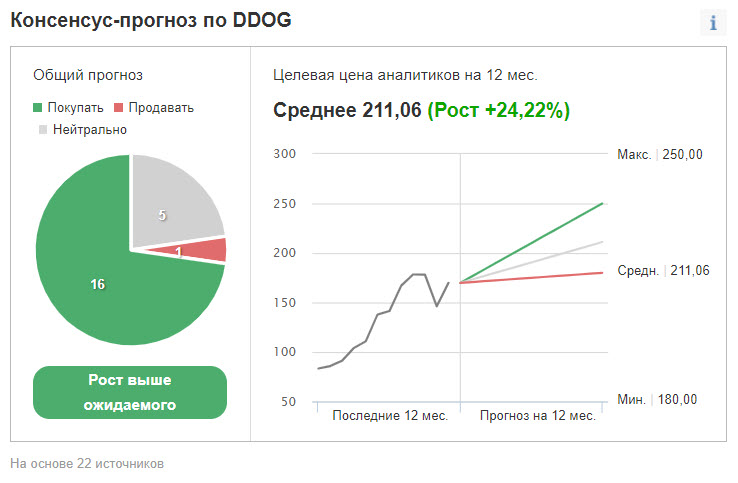

Что неудивительно, 16 из 22 аналитиков, опрошенных Investing.com, рекомендуют акции Datadog к покупке, при этом их оценки на 12 месяцев вперед подразумевают потенциал роста почти на 25% с текущих уровней, до $211,06.

Источник: Investing.com

3. Zscaler

- Динамика с начала года: -11%

- Текущий уровень по сравнению с рекордным максимумом: -24%

- Рыночная капитализация: $40 миллиардов

Непросто 2022 год пока также складывается для Zscaler Inc (NASDAQ:ZS), поставщика систем автоматизированного выявления киберугроз и динамической защиты от вредоносного ПО, которые позволяют защищать сети от изощренных кибератак. Недавняя волна распродаж в технологическом секторе притормозила Zscaler.

После роста на 61% в 2021 году, с начала этого года бумаги компании подешевели на 11% на фоне агрессивного пересмотра оценок в технологическом секторе, при котором сильно, в частности, пострадали поставщики программного обеспечения.

Вчерашнюю сессию акции Zscaler завершили на уровне $285,82, примерно на 24% ниже рекордного пика $376,11, зафиксированного в ноябре. Исходя из текущей стоимости акций, рыночная капитализация компании достигает $40 миллиардов.

Несмотря на недавний откат, Zscaler, по нашему мнению, сохраняет привлекательность с учетом продолжающегося бурного роста спроса на инструменты и продукты в сфере кибербезопасности, при котором Zscaler стала одним из наиболее популярных поставщиков.

Компания представит свои результаты за финансовый второй квартал 24 февраля после закрытия регулярной торговой сессии в США, и от нее ждут сильного роста прибыли и выручки.

Согласно консенсус-прогнозу, прибыль на акцию составит $0,11 по сравнению с $0,10 годом ранее. Zscaler превышает прогнозы аналитиков уже 15 кварталов подряд, начиная со второго квартала 2018 года.

Выручка, согласно прогнозам, подскочила примерно на 53,5% г/г до $241 миллиона за счет высокого спроса на платформу Zero Trust Exchange, с помощью которой организации обеспечивают защищенный доступ ко внутренним приложениям и сервисам с удаленных локаций.

Участники рынка также внимательно изучат прогнозы Zscaler на предстоящие месяцы при том, что эта компания, похоже, оказалась в числе главных бенефициаров продолжающегося увеличения расходов на кибербезопасность на фоне участившихся хакерских атак.

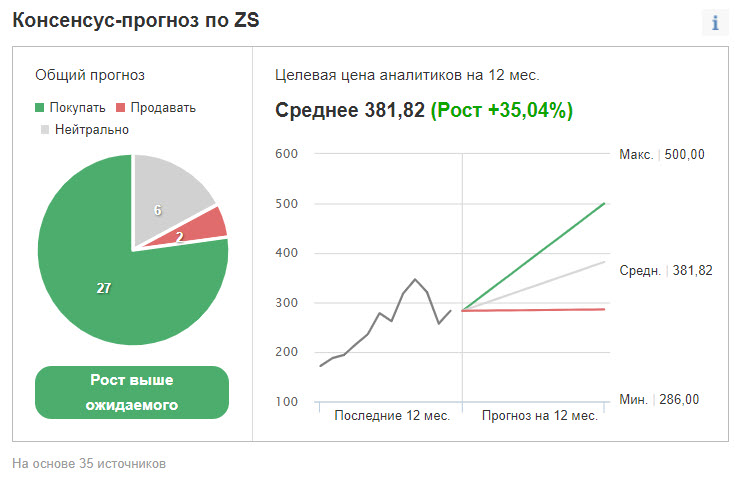

Согласно Investing.com, усредненная целевая цена акций Zscaler составляет около $382, что означает потенциал роста почти на 34% с текущих уровней в течение следующих 12 месяцев.

Источник: Investing.com