Вроде как, паника поутихла, и курс доллара вернулся к более адекватным значениям — 74-75 рублей.

В этой статье я хочу обсудить фундаментальные показатели нашей валюты. И ответить на всех интересующий вопрос: когда мы сможем увидеть курс доллара ниже 68 рублей? Да и возможно ли это?

Дисклеймер: я не буду учитывать такие непрогнозируемые вещи, как санкции от США, которые должны быть введены в случае обострения конфликтной ситуации. В новостях регулярно мелькают заголовки о том, что США готовы вводить санкции и без эскалации, поэтому тут мы правды не найдем.

Конечно, в случае ввода невероятно серьезных санкций рубль впадёт в кому. И это будет уже совсем другой разговор. Поэтому сейчас предлагаю исходить из фактов. Что мы имеем?

Падение графика RGBI.

Чаще всего в заголовках мы видим, что «Доля нерезидентов упала ...», и каждый раз число нерезидентов всё ниже.

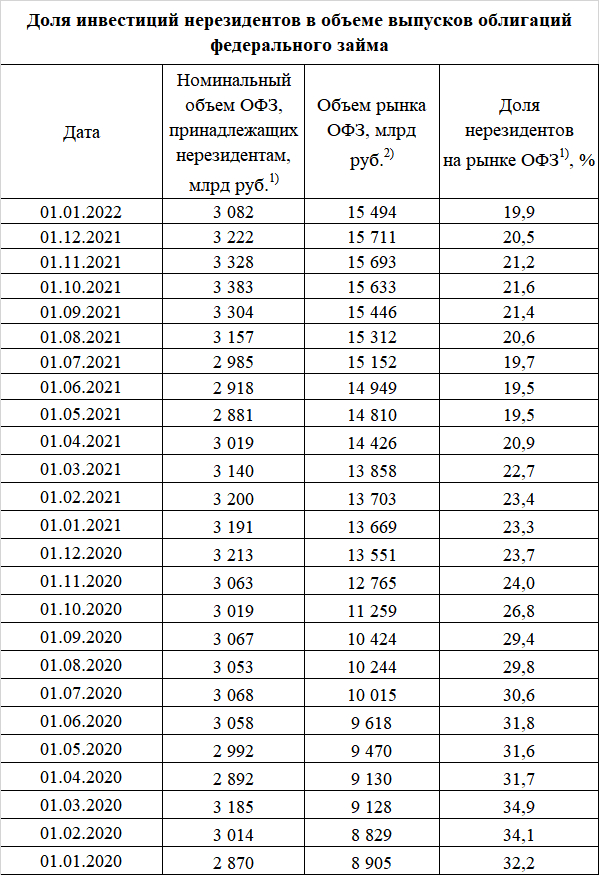

Тут хочу заострить ваше внимание, потому что на нашем рынке всё настолько интересно, что аж забавно. Ниже прилагаю скриншот из документа ЦБ РФ о нерезидентах и рынке облигаций.

Что мы тут можем увидеть?

Что мы и не раз видели в новостях — это снижение доли нерезидентов. В начале 2020 года доля была более 34%, а сейчас уже ниже 20%.

По логике, первое, что приходит в голову — это снижение доли нерезидентов, из-за чего капитал уходит с нашего рынка. По факту это так. Однако, если посмотреть на таблицу, то мы увидим, что по состоянию на 1 января 2020 года нерезидентам принадлежало 2,87 триллиона рублей в ОФЗ.

А по состоянию на 1 января 2022 года нерезидентам принадлежит доля в 3,082 триллиона рублей.

Так в чем же причина?

Причина в том, что за эти 2 года объем рынка ОФЗ вырос практически вдвое. В январе 20-го он был объемом в 8,9 триллионов рублей, а в январе 22-го уже почти 15,5 триллионов.

Очевидно, что такой рост объема ОФЗ и привел к тому, что доля нерезидентов снизилась. Хотя, по факту, как было их около 3 триллионов, так и осталось. Вероятно, в январе она сократилась из-за геополитики. Но в целом остается на одном уровне.

Получается, что причина снижения стоимости облигаций — это рост их предложения на рынке.

Эта математика могла бы показаться занятной, но мы всё равно видим отсутствие роста вложений нерезидентами. Кроме того, как я уже сказал, в январе, вероятно, были распродажи.

Как минимум, это говорит о том, что нет притока иностранного капитала на наш рынок, что автоматически даёт ему гриф «рискованно».

Когда ситуация начнет исправляться?

Вот вам некоторые факты:

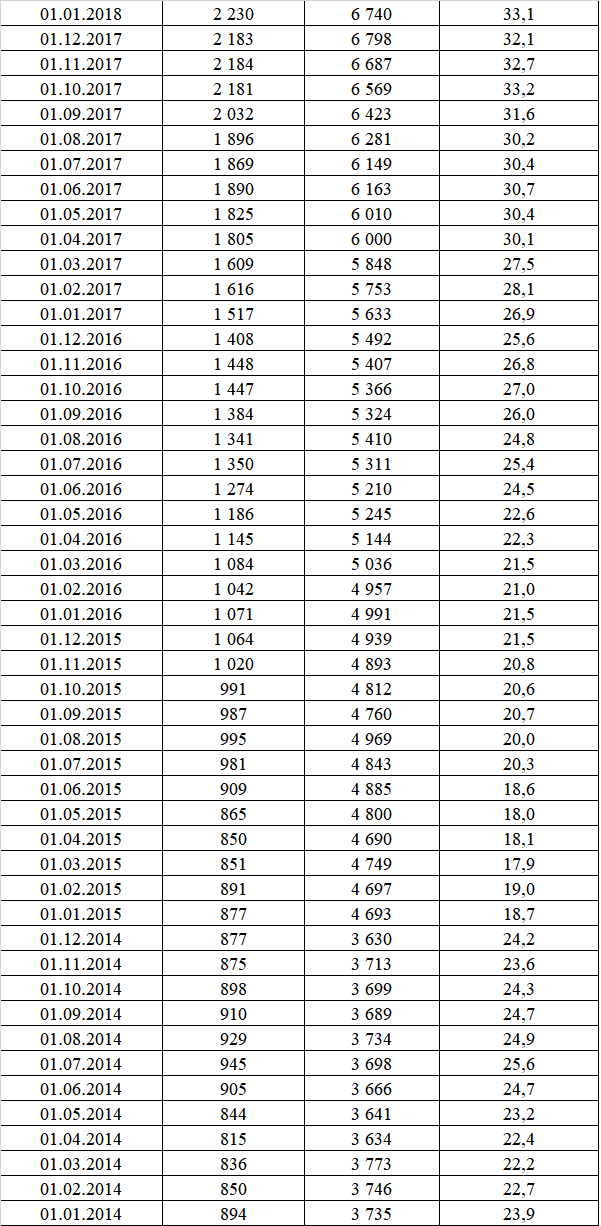

1. Рост инфляции в нашей стране носит немонетарный характер. Центральный банк уже вдвое поднял ставку (пишу статью до результатов очередного заседания) и, вероятно, будет поднимать и дальше.

Однако, инфляция всё растет. Но растет она не за счет внутреннего спроса, а из-за давления мировой инфляции. Грубо говоря, если раньше яблоки из-за границы нам привозили по доллару, а теперь по два, то ЦБ никак не сможет повлиять на такой рост цены. Плюс, сюда добавляется девальвация рубля.

При этом ЦБ не может не повышать ставку. Передаем привет Турции, где "ультра-новая" политика привела к инфляции в 50%...

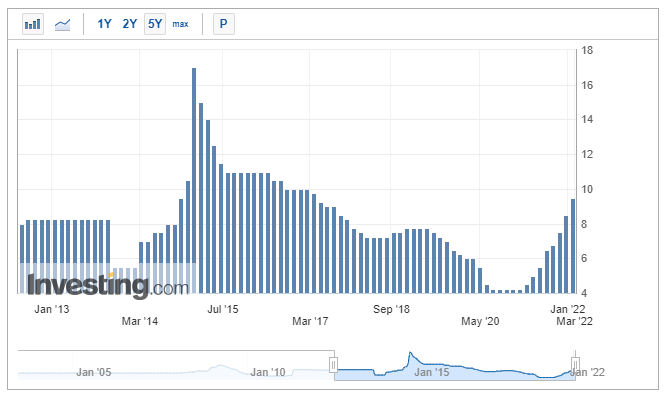

2. Высокая инфляция в США. Основная проблема тут — это огромное количество ликвидности в США, низкие процентные ставки и мягкая риторика со стороны ФРС.

Которая сейчас уже стала более жесткой.

Действия ФРС в прошлом году привели к тому, что вчерашние данные ИПЦ США показали 7,5% в годовом выражении, хотя рынок ожидал 7,3%. Инфляция — тема отдельная, и мы обязательно это обсудим на следующей неделе. Сейчас же вернемся к нашей теме.

Такой колоссальный рост инфляции в США побудил ФРС объявить об экстренном заседании в это воскресенье. Что они будут обсуждать и к чему это приведет — остается только гадать. Есть ли вероятность повышения ставки прямо сейчас? Маловероятно, но есть. Рынки сойдут с ума.

Но для нас важно именно то, что ФРС намерена бороться с инфляцией. Сложно сказать, как это у неё получится в этом году. Но они готовы к этому. А значит, рано или поздно инфляция начнет снижаться. Начнут восстанавливаться цепочки поставок, и вся мировая инфляция начнет снижаться.

В этот момент, естественно, инфляция начнет снижаться и в нашей стране. Причем, вероятно, она начнет снижаться быстрее, чем в США, потому что на нашем рынке данные вышли слабее ожиданий — 8,7% при прогнозе в 8,8%.

И что же мы будем иметь, когда мировая инфляция начнет снижаться, и она снизится в нашей стране?

Мы будем иметь высокие процентные ставки и довольно дешевые облигации. И когда риторика ЦБ начнет сменяться на мягкую, в этот момент начнет расти спрос. Нерезиденты начнут увеличивать вложения, что приведет к росту цен на облигации и укреплению рубля.

Только тогда мы сможем увидеть курс доллара ниже 68 рублей.

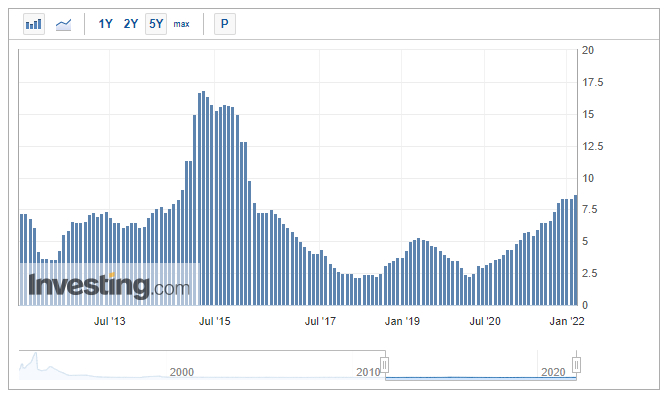

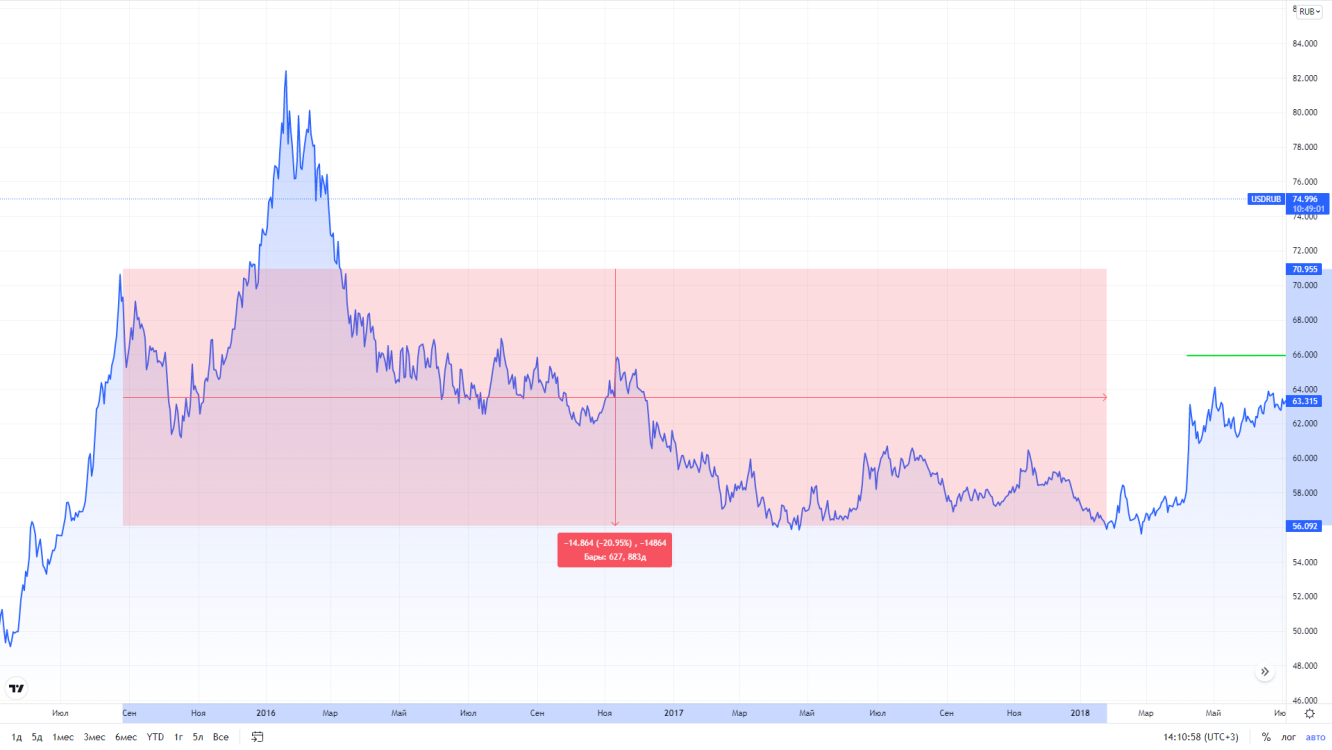

Давайте, в качестве примера я вам покажу данные 2014-2017 годов. Сразу могу сказать, что в то время ситуация была намного страшнее. Если смотреть по дефолтным свопам, то в 2016 году была неверотяная паника вокруг нашего рынка, которая превышала панику начала пандемии и многократно превышала панику начала 2022 года.

Так вот, в то время процент нерезидентов тоже падал из-за роста объема рынка ОФЗ.

С января 2014 по январь 2018 объем рынка вырос практически вдвое. Но что самое интересное. Хоть поначалу объем нерезидентов оставался на одном и том же уровне, и притока капитала не было, что очевидно, ведь с 14 по 15 год была высокая инфляция и ЦБ поднимал ставки.

Однако, в 2015 был пик инфляции. А затем она стала снижаться. В этот момент ЦБ стал снижать ставку.

Первое снижение произошло в январе 2015. Сразу на 2%. Затем в марте и к концу года ставка была снижена с 17% до 11%.

Круто? И что мы видим по данным ЦБ РФ на рынке ОФЗ?

Посмотрите на таблицу. В 2015 понемногу стала расти доля ОФЗ. Вложения увеличились на 200 миллиардов. Но всё ещё инвесторы действовали аккуратно, ведь инфляция оставалась высокой.

Затем в 2016, 17 годах инфляция спустилась до 2,5%. А ЦБ в этот момент опустил ставку до 7,5% к январю 2018 года.

И что мы видим? Рост вложений нерезидентов за 2 года более чем на триллион.

В итоге это привело к укреплению рубля и снижению курса доллара.

И это отличный пример того, как устроен наш рынок. И отсюда мы можем найти ответ на вопрос "когда начнет укрепляться рубль?"

Потому что сейчас с ростом объема ОФЗ курс доллара вполне закономерно находится выше 70. Если не брать в расчет колебания геополитики и рынка нефти. Это уже, опять же, отдельная тема для разговора.

Один-единственный вопрос остался: когда начнет снижаться мировая инфляция?

ФРС уже действует. В нашей стране видны темпы замедления её роста. Возможно ли снижение ИПЦ РФ в этом году? Я думаю, да. Потому что ФРС настроена решительно и агрессивно. Уже даже звучат предложения увеличить ставку до 1% к июлю.

Как стремительно развиваются события, ведь буквально в ноябре рынок закладывал лишь одно повышение ставки ФРС на 0,25% за весь 2022 год!

Соответственно, замедление темпов роста инфляции в мире и, тем более, её снижение однозначно позитивно повлияют на инфляцию в нашей стране, что увеличит привлекательность нашего рынка и нашей валюты.

Кто помнит, год назад я писал статью про курс доллара на 2021 год, где заявил, что мы не увидим его ниже 70 рублей в течение года. И, несмотря на то, что был краткосрочный пробой этого уровня в октябре, весь год рубль оставался выше. В этом же году, складываются предпосылки для укрепления рубля ниже 70.

Но то лишь предпосылки... без учета геополитики. Если произойдет конфликт, или США начнут вводить санкции просто "потому что", то тут, конечно, удар по нашей экономике откинет прогнозы по рублю на год-два.