ЦБ продлил ограничения на снятие наличной иностранной валюты еще на полгода

Специально для Investing.com.

Несмотря на то, что биткоин и эфир торгуются существенно ниже их рекордных максимумов от 10 ноября 2021 года (равно как и остальные криптовалюты, которые просели с начала года), масштабы ралли ведущих цифровых активов с момента их дебюта продолжают впечатлять.

В то время как фьючерс на биткоин упал с пиковых $68 990,90 до вчерашних $33 472, стоит помнить, что не далее как в 2010 году один токен стоил пять центов. Что касается эфира, то он упал с ноябрьских $4900 до $2216, хотя в мае 2016 года цена составляла $11,13.

Более пристальный взгляд на недавнюю динамику цифровых активов может заставить вас изменить отношение к ней. В целом, ралли оказалось беспрецедентным. На фоне успеха ведущих криптовалют возникло более 17 000 альткоинов, и это число растет с каждым днем.

В то время как большинство из них обречено на неудачу, шанс сколотить целое состояние на валютах, подобных биткоину и эфиру, стал причиной спекулятивного безумия. Однако начало этого года для цифровых активов не задалось: сейчас цены вдвое ниже максимумов от 10 ноября.

Если рыночным моделям прошлых лет предстоит повториться, то недавняя распродажа может подготовить почву для нового волатильного «шторма» 2022 года.

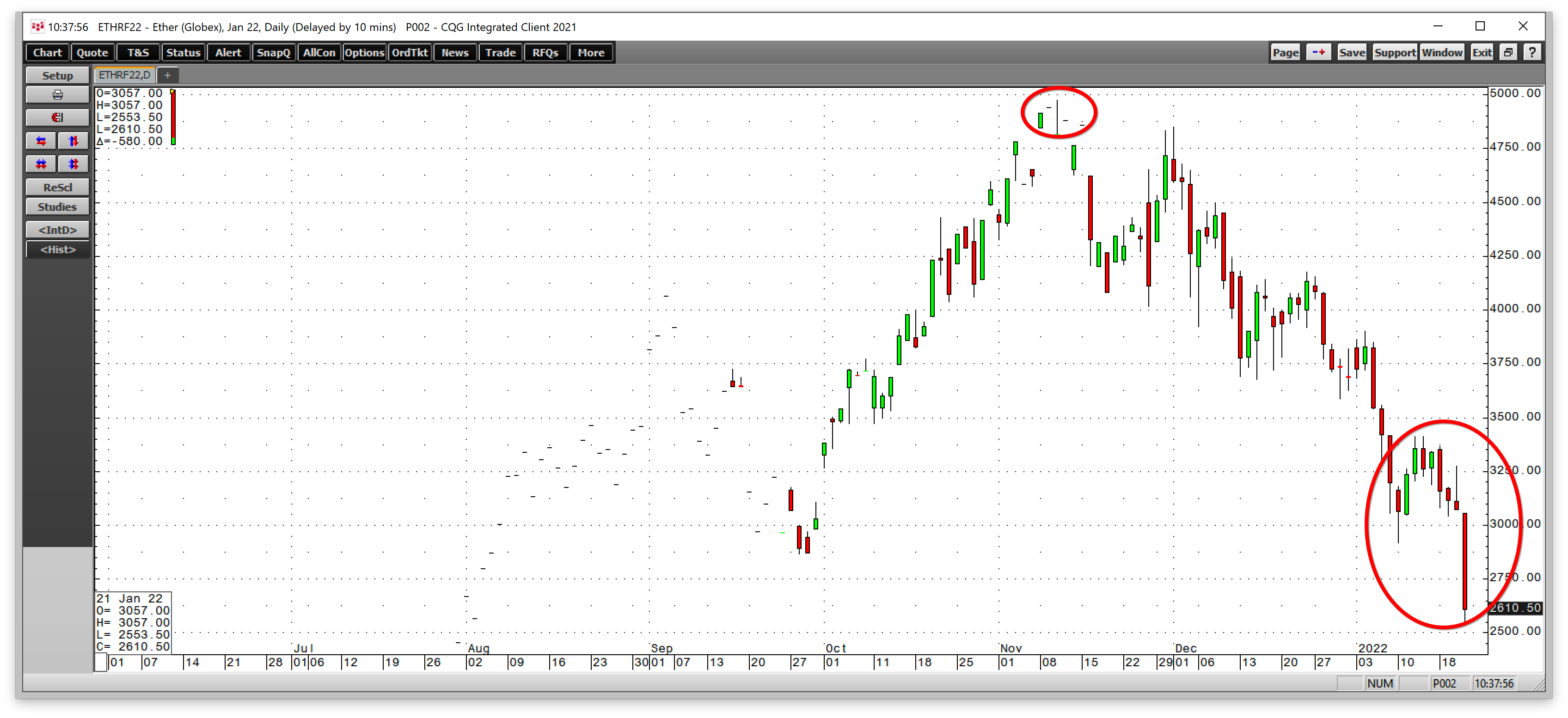

Коррекция ведущих криптовалют

10 ноября 2021 года стало судьбоносным днем для биткоина и эфира, которые обновили рекордные максимумы, а затем развернулись вниз.

Источник: CQG

10 ноября январский фьючерс на биткоин достиг пиковых 69 820 долларов, после чего упал и завершил сессию ниже минимума предыдущего дня. За формированием модели «ключевого разворота» последовала распродажа последних двух месяцев.

Источник: CQG

Январский фьючерс на эфир прошел аналогичный путь, поднявшись до рекордного максимума в 4972,75 доллара, а затем закрывшись ниже минимума 9 ноября.

Свежие минимумы

С 10 января (двухмесячной годовщины «ключевого разворота») биткоин и эфир регистрировали серию нисходящих минимумов.

До 21 января фьючерс на биткоин торговался в диапазоне между 39 470 и 44 450 долларами, выявляя краткосрочные уровни поддержки и сопротивления, после чего цена упала к нижней границе канала и опустилась ниже 37 000 долларов.

Январский диапазон эфира был ограничен отметками 2918 и 3413,50 долларов, а 21 числа фьючерс упал ниже 2600 долларов.

Ведущие криптовалюты торгуются существенно ниже их максимумов. На конец прошлой недели январские фьючерсы биткоина и эфира стоили 36 725 и 2610,50 долларов соответственно, а к текущему моменту они опустились к уровням июля/августа 2021 года.

Коррекции и консолидации идут рынкам на пользу

«Бычьи» рынки редко бывают прямолинейными. Более того, чем выше волатильность рынка, тем агрессивнее коррекции. Волатильность — страшный сон инвесторов и источник торговых возможностей для трейдеров, которые держат руку «на пульсе».

Сейчас биткоин и эфир пытаются нащупать дно после крайне волатильного 2021 года. Перспективы повышения ключевой ставки ФРС и распродажа на фондовом рынке оказали давление и на криптовалюты. После того, как цифровые активы найдут локальное дно, смогут консолидироваться и переварить потери с максимумов от 10 ноября, они, вероятно, вернутся на восходящую траекторию.

Регуляторы не намерены пускать ситуацию на самотек

Криптовалюты воплощают собой либертарианскую идеологию, лишая центральные банки и правительства возможности контролировать денежную массу. Стоимость цифровых активов определяется исключительно исходя из баланса спроса и предложения.

Между тем, невероятный всплеск цен биткоина, эфира и многих других токенов спровоцировал всплеск активности спекулянтов.

По состоянию на конец прошлой недели общая капитализация рынка цифровых валют была менее 2 триллионов долларов; со своего максимума от 10 ноября показатель упал примерно на 1 триллион. Для сравнения, рыночная капитализация одной только Apple (NASDAQ:AAPL) составляет 2,65 триллиона долларов, и поэтому криптовалюты далеки от уровней, на которых они начнут представлять собой системный риск.

Тем не менее, скачок рыночной капитализации более чем на 182% за 2021 год (до 2,166 триллиона долларов к 31 декабря 2021 года) может заставить регуляторов нервничать, ведь аналогичное ралли в 2022 году может перевести цифровые активы в статус системным рисков. Если динамика сохранится, то к 31 декабря 2022 года рыночная капитализация всего класса цифровых активов достигнет почти 4 триллионов долларов.

Спекулятивная активность вынуждает регуляторов усиливать надзор. Чем выше стоимость криптовалют, тем активнее различные органы будут стремиться обуздать растущий рынок.

Покупка на просадках остается оптимальной стратегией

Любой, кто работал с криптовалютами, не понаслышке знает о потенциальной волатильности. До того, как «крипта» появилась на рынке, титул самых волатильных активов принадлежал сырьевым товарам, но они меркнут на фоне криптовалют.

При этом в 2021 и начале 2022 года криптовалюты продемонстрировали сильную корреляцию с инфляционными ожиданиями. ФРС готова лишить рынок дешевых денег в попытках сдержать ценовое давление. Перспективы повышения повлияли ключевой ставки сказались и на цифровых активах.

Однако данная корреляция может оказаться ложной, поскольку исторических данных для достоверного анализа попросту нет (ввиду «молодости» нового класса активов). В то время как криптовалюты конкурируют с другими активами за инвестиционный и спекулятивный капитал, они отличаются от них в идеологическом плане (среди прочего, являясь инструментом финтех-революции).

Между тем, графики за последний год показывают, что инвесторы, покупающие биткоин, эфир и другие токены на просадках, увеличивают свои шансы на успех. И хотя прошлая динамика не является гарантом будущей прибыли, подобные модели склонны повторяться.

Криптовалюты уже не рассматриваются как нишевые альтернативные активы, посокльку они заслужили признание широких масс. Многие финансовые учреждения позволяют клиентам инвестировать часть их средств в наиболее ликвидные цифровые валюты.

Для тех, кто только планирует окунуться в этот рынок, текущая консолидация может стать идеальным моментом для покупки. Но помните, любые цифровые активы могут полностью обесцениться. Не теряйте бдительность, поскольку потенциал невероятной прибыли идет рука об руку с риском потерять все.

За периодом консолидации может последовать очередной «шторм». Будьте готовы к новым всплескам волатильности.