Россия готовит сокращение «нечувствительных» расходов на 10% в 2026 году

Безудержное ралли цен на арабику перекинулось с 2021 года на январь наступившего года вследствие дефицита поставок этого премиального сорта кофе, выращиваемого в основном в Бразилии.

Арабика считается «королем» среди сортов кофейных зерен: на ее долю приходится 70% всего потребляемого в мире кофе, и именно ей отдают предпочтение известные кофейные сети, начиная со Starbucks (NASDAQ:SBUX) и заканчивая принадлежащей Restaurant Brands (NYSE:QSR) Tim Hortons и Dunkin Donuts.

По итогам прошлого года цены на арабику выросли на 76% вследствие простоев в производстве, вызванных вспышками коронавируса на фермах и в центрах переработки. Позднее на рынке также сказалась нехватка контейнеров, из-за которой появились задержки в транспортировке кофейных зерен из бразильских портов.

С начала января цены повысились еще на 6% на фоне сохраняющихся производственных и логистических проблем, а также неблагоприятных погодных условий, ухудшивших перспективы урожая.

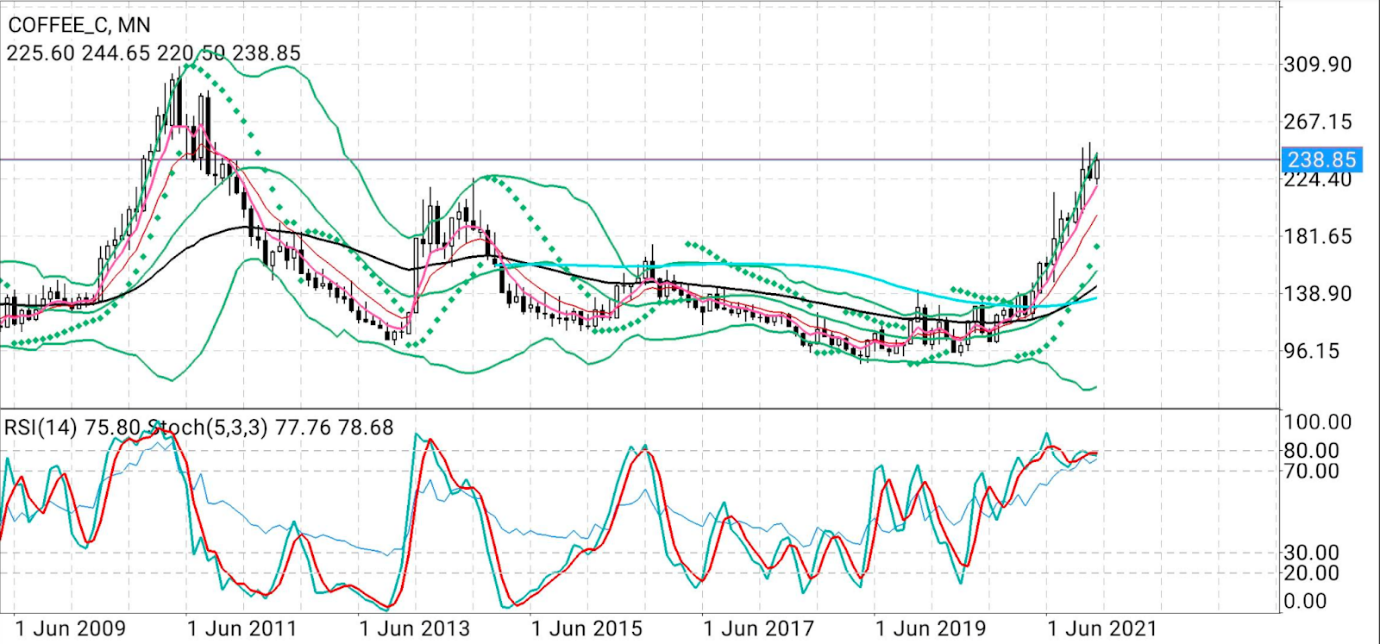

Графики предоставлены skcharting.com

Как отмечает Джек Сковилл, главный аналитик по сельскохозяйственным товарам в Price Futures Group, «контейнеры недоступны» для выращивающих арабику бразильских фермеров. По его оценкам, к настоящему моменту уже было продано 82% бразильского урожая, и спрос на кофе из этого региона остается высоким.

«Из-за засушливой погоды и затем холодов кофейным деревьям в этом году очень трудно плодоносить, — добавляет Сковилл. — На плодах также негативно отразились недавние дожди в некоторых районах выращивания в Бразилии».

В отличие от торгующихся в Нью-Йорке контрактов на арабику, контракты на кофейные зерна сорта робуста с начала года потеряли на торгах в Лондоне 7%. Робуста используется в большинстве марок растворимого кофе, а также всегда пользуется предпочтением среди производителей кофе без кофеина. На рынке робусты, которая выращивается в основном во Вьетнаме, сейчас наблюдаются такие же проблемы с предложением и урожаем, как и на рынке арабики, но спрос несопоставим.

«Тренд в Лондоне стал нисходящим, но в Нью-Йорке сохраняется боковой либо восходящий тренд», — комментирует различия между двумя сортами Сковилл.

Согласно анализу Rabobank, который приводится в материале Fortune, на рынке кофе в целом в прошлом году образовался дефицит в размере 5 миллионов мешков, тогда как до этого предложение превышало спрос. Неожиданная волна покупок, стоявшая за ралли 2021 года, была вызвана ограничениями поставок и беспокойством о том, когда и каким образом кофе будет доставляться покупателям.

Rabobank прогнозировал, что «панические покупки» арабики закончатся после Рождества, однако Бразилия внесла в ситуацию элемент непредсказуемости: в первой половине 2021 года в этой стране стояла засушливая погода, которая потом сменилась холодами.

Оле Хансен, глава департамента стратегии на товарно-сырьевых рынках в Saxo Bank, отмечал в декабре в комментариях для CNBC, что «обстоятельства идеальным образом совпали, создав импульс» для арабики.

«Вопрос с точки зрения будущей динамики заключается в том, будут ли эти события иметь долговременный эффект», — сказал тогда Хансен.

«Нам, как мне кажется, необходимо сосредоточиться на происходящем в Бразилии. Там были минимальные за поколение температуры, очень непродолжительный период заморозков, которые сказались на некоторых районах выращивания, а также период засухи. Все это создает сложности для урожая 2022 года».

По мнению Хансена, неблагоприятные погодные условия в Южной Америке могут сказаться даже на урожае 2023 года.

«В 2011 году мы стали свидетелями ралли кофе к уровням около $3 за фунт, когда рынок напугали события в Бразилии. Речь идет именно о таких цифрах, из-за которых рынок может задуматься о возможности возврата к тем уровням, и, если говорить о Бразилии, то, если прогнозы в ближайшие месяцы продолжат подтверждать замедление или сокращение производства, то риски подорожания нашего кофейного напитка, как мне кажется, будут весьма реальными. В общем и целом я считаю, что рынок впервые за годы подает сигналы нехватки предложения», — указывает Хансен.

Итак, вернется ли арабика на уровни $3 за фунт?

На торгах во вторник на бирже ICE фьючерсы на арабику закрылись по $2,3960 за фунт, то есть существенно ниже $3.

Однако Сунил Кумар Диксит, главный технический стратег-аналитик в skcharting.com, регулярно участвующий в подготовке технического анализа по товарно-сырьевым рынкам для Investing.com, указывает на существование значительного пространства для дальнейшего роста.

По его словам, максимумы начала декабря на $2,52 спровоцировали фиксацию прибыли сезонными розничными трейдерами, в результате чего цены упали до $2,20, а затем выкуп просадки помог им отскочить назад к $2,44.

«Уверенная консолидация выше $2,44 может поддержать повышательный импульс по направлению к декабрьскому максимуму $2,52 с потенциальным продолжением до $2,56 в конце февраля-середине марта», — отмечает Диксит.

Если внимательнее взглянуть на графики, то на недельном таймфрейме можно увидеть существенную ребалансировку, при этом стохастик находится на уровне 69/49, что отражает позитивный характер динамики, а на пересечении проверяется на прочность индекс относительной силы (RSI) на 69.

Но, как и у любых способных сломаться восходящих трендов, у «бычьего» тренда по арабике есть уязвимое место — оно находится ниже $2,32.

«Пробой ниже $2,32 может привести к ослаблению импульса и спровоцировать краткосрочную коррекцию, нацеленную на горизонтальную поддержку на $2,20, которая также является сигнальным уровнем для более длительных коррекций», — добавляет Диксит.

Дисклеймер: Барани Кришнан приводит экономические показатели и мнения других аналитиков, иногда противоположные, чтобы представить разносторонний анализ рынка. Он не является держателем позиций по сырьевым товарам и ценным бумагам, рассмотренным в статье.