Цены на российскую нефть рухнули — скидки достигли максимума с 2023 года

Специально для Investing.com.

- Неудачное начало 2022 года

- Волатильность — отличительная черта криптовалют

- Инфляция продолжит вызывать обесценивание фиатных валют

- Финтех и инфляция: криптовалюты предлагают альтернативу

- Биткоин и эфир сформируют дно, «бычий» рынок еще не завершен

Федеральная резервная система на декабрьском заседании FOMC решила впредь не называть наблюдаемый рост инфляции «преходящим». После того, как президент Байден назначил Джерома Пауэлла на второй срок на посту председателя ФРС, а также вслед за публикацией последних данных по инфляции, центробанк ускорил сворачивание количественного смягчения, подготавливая почву для повышения ставки по федеральным фондам с околонулевого уровня уже в марте 2022 года.

В начале этого года центральный банк также колебался в своих намерениях касательно сокращения баланса. И все же протоколы декабрьского заседания ФРС показали, что в предстоящие месяцы не исключен переход от количественного смягчения в сторону количественного ужесточения.

Инфляция приводит к обесцениванию фиатных валют, уменьшая их покупательскую способность. Если говорить о долларе, евро, фунте, иене и других фиатных валютах, стоимость которых основана на полном доверии к выпускающим их правительствам, то их обесценивание не так очевидно при сопоставлении одного инструмента валютного рынка с другим. Если же сравнить их с акциями, сырьевыми товарами, недвижимостью и криптовалютами, то их стоимость действительно упала за 2021 год.

Криптовалюты представляют собой альтернативу существующим валютным инструментам, воплощающую либертарианскую экономическую идеологию. Центральные банки, казначейства, денежные власти и правительства могут смягчать или ужесточать денежно-кредитную политику, чтобы повлиять на денежную массу. С криптовалютами все обстоит иначе. Стоимость цифровых валют зависит от уровня спроса и предложения, определяемых участниками рынка без вмешательства правительства. А значит, инфляционное давление, вероятно, стало причиной увеличения рыночной капитализации этого класса активов в 2021 году более чем на 180%.

Рыночные ралли редко имеют прямолинейную траекторию, а коррекции порой бывают стремительными и беспощадными. Движения цен в таком крайне волатильном классе активов, как криптовалюты, иначе как головокружительными не назовешь. Новый год крипта пока начала на «медвежьей» ноте.

Неудачное начало 2022 года

Ведущие криптовалюты и совокупная рыночная капитализация этого класса активов начали снижаться 10 ноября, и в начале 2022 года нисходящая динамика продолжилась.

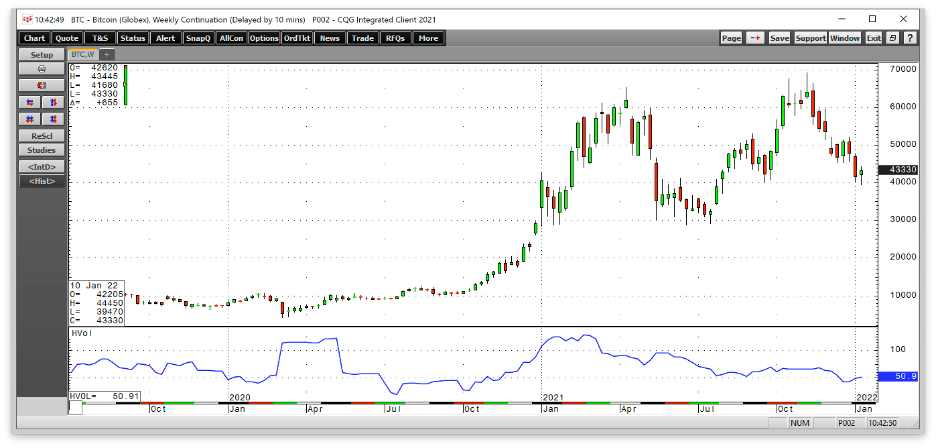

Источник: CQG

Как видно на графике, 10 ноября на графике январских фьючерсов на биткоин сформировался медвежий паттерн «ключевой разворот»: цена в тот день достигла максимума $69 820, но закрытие прошло ниже минимума предыдущего дня. Торги 31 декабря 2021 года фьючерсы завершили на отметке $46 275, а в конце прошлой недели ведущая криптовалюта торговалась по $43 330 — на 37,9% ниже максимума 10 ноября.

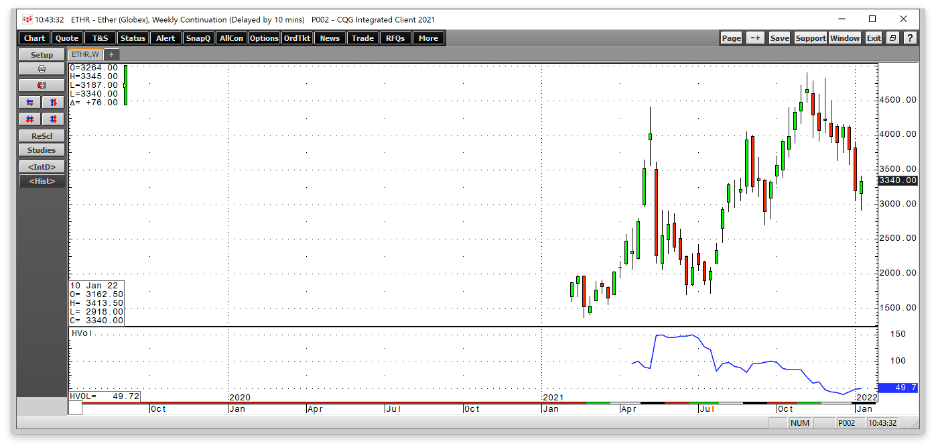

Источник: CQG

Январские фьючерсы на эфир достигли максимума $4972,75 на торгах 10 ноября, затем сформировали такой же «медвежий» паттерн и завершили 2021 год на отметке $3685. К 14 января эфириум торговался по $3340 — на 32,8% ниже рекордного пика, зафиксированного в середине ноября.

Совокупная рыночная капитализация криптовалют 31 декабря достигала $2,166 триллиона. К 17 января она составляла $2,091 триллиона, снизившись на 3,5% за истекший период 2022 года. Биткоин и эфир с начала года потеряли 6,4% и 9,4% соответственно. Лидирующие криптовалюты показали динамику хуже общей — у других токенов дела в этом году обстоят пока лучше.

Волатильность — отличительная черта криптовалют

Инвесторы уже привыкли к резким ценовым колебаниям на рынке криптовалют, где активы с регулярной периодичностью удваиваются, а то и утраиваются в цене, а иногда теряют сразу больше половины своей стоимости.

Источник: CQG

Как видно на недельном графике фьючерсов на биткоин, недельная историческая волатильность в 2021 году составляла от 42,57% до 128,50%. По состоянию на 14 января этот показатель изменчивости цен составлял 50,9%, находясь ближе к минимуму, чем к максимуму за период с начала 2021 года.

Источник: CQG

Торговля фьючерсами на эфир началась в феврале 2021 года. С февраля по декабрь 2021 года недельная историческая волатильность для эфира колебалась в пределах диапазона 38,92–149,95%. По состоянию на 14 января показатель составлял 49,7%, тоже находясь ближе к минимуму.

Снижение волатильности говорит о консолидации ведущих криптовалют после отката с максимумов 10 ноября. И хотя обе они показывали в начале 2022 года более низкие минимумы, динамика в целом приобрела более спокойный характер, пока цены восстанавливаются с недавних минимумов.

Инфляция продолжит вызывать обесценивание фиатных валют

Как сообщило на прошлой неделе Федеральное бюро статистики труда США, индекс потребительских цен в США в декабре 2021 года вырос на 7%. Базовая инфляция, не учитывающая цены на продукты питания и энергоносители, составила 5,5%. Целевой уровень ФРС для инфляции составляет 2%. Индекс цен производителей в 2021 году вырос почти на 10%.

Центробанк ускорил сворачивание программы количественного смягчения, которая, судя по всему, теперь будет полностью завершена в марте 2022 года, что готовит почву для повышения ставки по федеральным фондам с околонулевого уровня. Более того, ФРС начала обсуждать сокращение своего баланса, при котором долговые обязательства при наступлении срока погашения будут сниматься с раздутого баланса центробанка. Это будет означать, что ФРС переключилась с количественного смягчения на количественное ужесточение, что поспособствует повышению ставок на долгом конце кривой доходности.

Между тем, последние прогнозы FOMC для ставки по федеральным фондам составляют 0,90% на 2022 год и 1,60% на 2023 год. Даже если инфляция начнет отступать, а никакой гарантии в этом нет, краткосрочные реальные процентные ставки будут оставаться отрицательными весь 2022 год и, возможно, также в 2023 году. Реальные процентные ставки — это текущие ставки минус инфляция.

Инфляция уменьшает покупательскую способность денег. Ликвидность центробанков, фискальное стимулирование и связанные с пандемией проблемы в цепочках поставок за последние два года разогнали инфляцию так, что ее теперь будет непросто остановить. Ускорению инфляции также способствует нехватка рабочей силы, из-за которой повышаются зарплаты.

Финтех и инфляция: криптовалюты предлагают альтернативу

Финтех-революция привела к повышению скорости и эффективности в банковской и финансовой отраслях. Эволюция финтеха включает новое средство обмена — криптовалюты. Правительства славятся своей неповоротливостью. Реакция ФРС на инфляцию — идеальный пример запоздалой реакции на процессы в экономике. Люди обычно голосуют кошельком. Вера в правительства ослабла за те месяцы, что растет инфляция.

Финтех решает проблему скорости и эффективности. Так что никого не должен удивить тот факт, что криптовалюты начали проявлять чувствительность к инфляции. Поскольку правительства не вмешиваются, стоимость криптовалют определяется исключительно совершаемыми на рынке покупками и продажами. И если фиатные деньги правительства могут выпускать на свое усмотрение, предложение криптовалют может быть увеличено только майнингом.

Пока инфляция находится на максимальных за 40 лет уровнях, криптовалюты, вероятно, сформируют дно и возобновят движение по восходящей траектории.

Биткоин и эфир сформируют дно, «бычий» рынок еще не завершен

Рыночные ралли редко имеют прямолинейную траекторию, а коррекции порой бывают беспощадными. Падение биткоина с уровней около $70 000 ниже $40 000 за токен (недавний минимум) стало примером того, как коррекция может пошатнуть веру даже самых убежденных «быков».

Впрочем, резкие коррекции в рамках «бычьего» рынка случаются не только с криптовалютами. Фьючерсы на нефть на NYMEX упали с максимума $85,41 в конце октября до минимума $62,43 в начале декабря, за шесть недель потеряв 26,9%. Фьючерсы на медь на COMEX откатились с максимума $4,8985 за фунт в мае 2021 года до минимума $3,9615 в августе, за три месяца потеряв 19,1%. Фьючерсы на пиломатериалы обвалились с максимума $1711,20 за 1000 досковых футов в мае 2021 года до минимума $488 в августе, потеряв 71,5%.

Цены сырьевых товаров восстановились с тех минимумов. То же самое, как мне кажется, произойдет с биткоином, эфиром и другими криптовалютами. Инфляция снижает покупательскую способность денег, а стоимость криптовалют и других активов мы измеряем в долларах. Повышенная инфляция и отрицательные реальные процентные ставки, вероятно, позволят криптовалютам и многим другим классам активов продлить серию более высоких минимумов и более высоких максимумов.