Стратеги прогнозируют краткосрочный шок, а не долгосрочные изменения

Вчера был странный день, ведь доллар США не стал «тихой гаванью»

Вчера в стане FX был странный день, так как мы наблюдали классическое широкое движение снижения риска на рынках, которое привело к небольшому снижению доходности долгосрочных американских облигаций, резкому снижению американских акций (кстати, интересная дискуссия о больших сквозных течениях в акциях была в сегодняшнем подкасте Saxo Market Call) и росту японской йены. Что не было «классикой», так это устойчивость сырьевых товаров и то, что доллар США оставался в основном более слабым по отношению к проциклическим валютам и даже некоторым валютам EM. Пусть он даже и отскочил немного в ходе сегодняшней торговли. Не знаю, куда отнести эту странную закономерность, но я бы удивился, если бы все эти события продолжились. Доходность долгосрочных американских облигаций сегодня снова растет после несколько неоднозначных сигналов с аукционов казначейства США за последние пару дней. Циклические максимумы доходности долгосрочных казначейских облигаций США не за горами, и они могут быстро снова стать доминирующим и определяющим фактором для рисковых активов.

Сегодня, когда мы наблюдаем за консолидацией потерь доллара США, следует обратить дополнительное внимание на область 1.1400 в EURUSD и от 0.7250 до 0.7200 в AUDUSD, так как если эти уровни не удержатся, это будет означать, что пробой доллара США на этой неделе после публикации индекса потребительских цен США в среду был всего лишь кратковременным сжатием, не означающим практически ничего, кроме того, что ожидания действий со стороны ФРС должны значительно повыситься, чтобы стать конкретным драйвером силы доллара.

График: USDCAD

Пара USDCAD ушла быстро ушла далеко вниз после того, как рынок сырой нефти восстановился от своего декабрьского падения после мощного прорыва. Теперь пара находится у психологически значимой области 1.2500, которая также является 200-дневной скользящей средней. Дальше ждем действий от соответствующих центральных банков, причем «ястребиное» повышение планки от ФРС, вероятно, потребует объявления о скорейшем прекращении количественного смягчения уже на заседании 26 января и, возможно, указания на то, что рассматривается возможность повышения ставки более чем на 25 базисных пунктов. Возможно, сейчас еще слишком рано для последнего, если не для первого (какое значение имеют последние несколько десятков миллиардов дотаций в рамках количественного смягчения, кроме символизма). Ценообразование Банка Канады менее надежно, но он определенно настроен опередить ФРС в количестве раундов повышения ставки в этом году примерно на два. Даже с учетом того, что спред по двухлетней доходности между двумя странами остается относительно неизменным уже более месяца. В связи с этим движение вниз по USDCAD выглядит несколько затяжным без новых сигналов от соответствующих центральных банков. Другими факторами, влияющими на обменный курс, будут продолжение роста нефти к новым максимумам или ее коррекция, а также настроения в отношении рисков, где, как я подозреваю, продолжительная слабость начнет предлагать больше поддержки доллару США, который выступит в качестве «тихой гавани», если долгосрочная американская доходность также будет расти.

Источник: Saxo Group

Из других новостей: пятилетние японские JGB сумели подняться до самого высокого уровня за последние шесть лет, находясь на волосок от отметки 0%, которая в последний раз случилась еще до того, как Япония начала проводить политику отрицательной доходности в начале 2016 года. Я также отмечаю, что более долгосрочные JGB также следовали за ростом доходности в других странах. Делает ли японский рынок ставку на то, что новое правительство страны будет использовать другой подход к стимулированию, который приведет к более длительному росту цен? Добавляю EURJPY и AUDJPY в свой список на предмет потенциала повышения (для начала проходы выше 130.00 в EURJPY и примерно 82.00 в AUDJPY, которые имеют сильную 40-дневную корреляцию). В предстоящем прогнозе на первый квартал я указал на невероятное расхождение в долгосрочном реальном эффективном обменном курсе японской йены (слабом) по отношению к юаню (сильному), которое по масштабам напоминает ситуацию 2015 года, когда Китай резко изменил режим обменного курса, что привело к резкому ослаблению юаня.

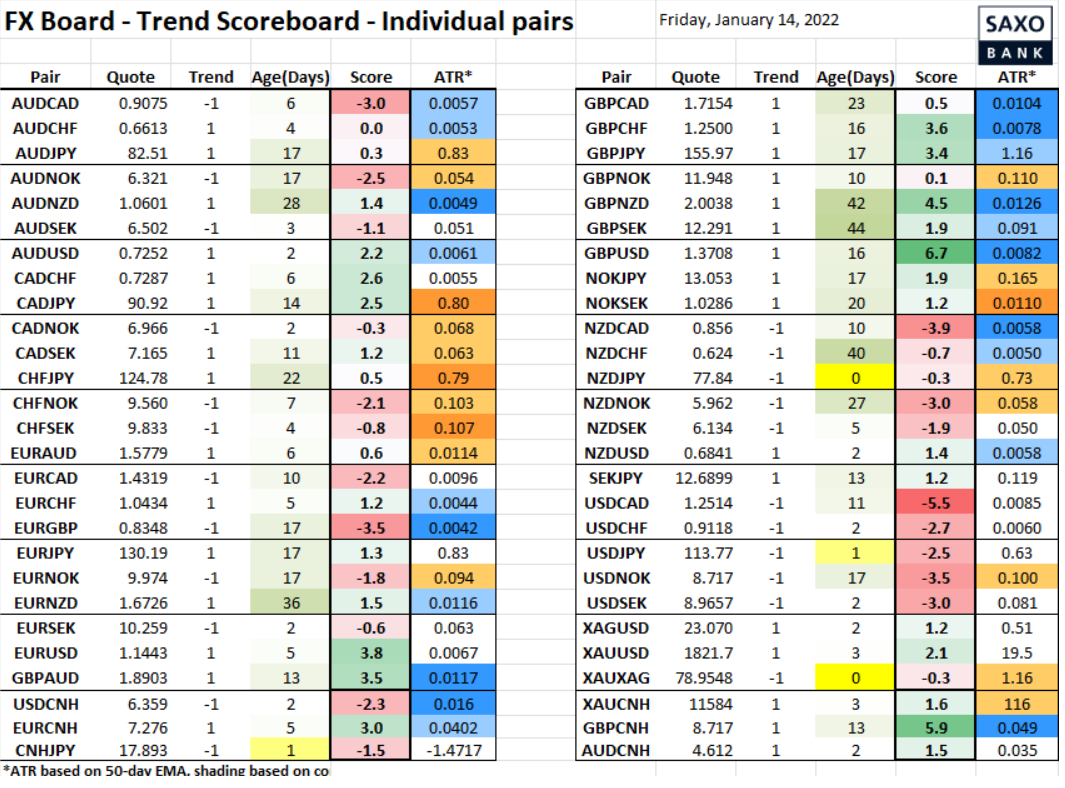

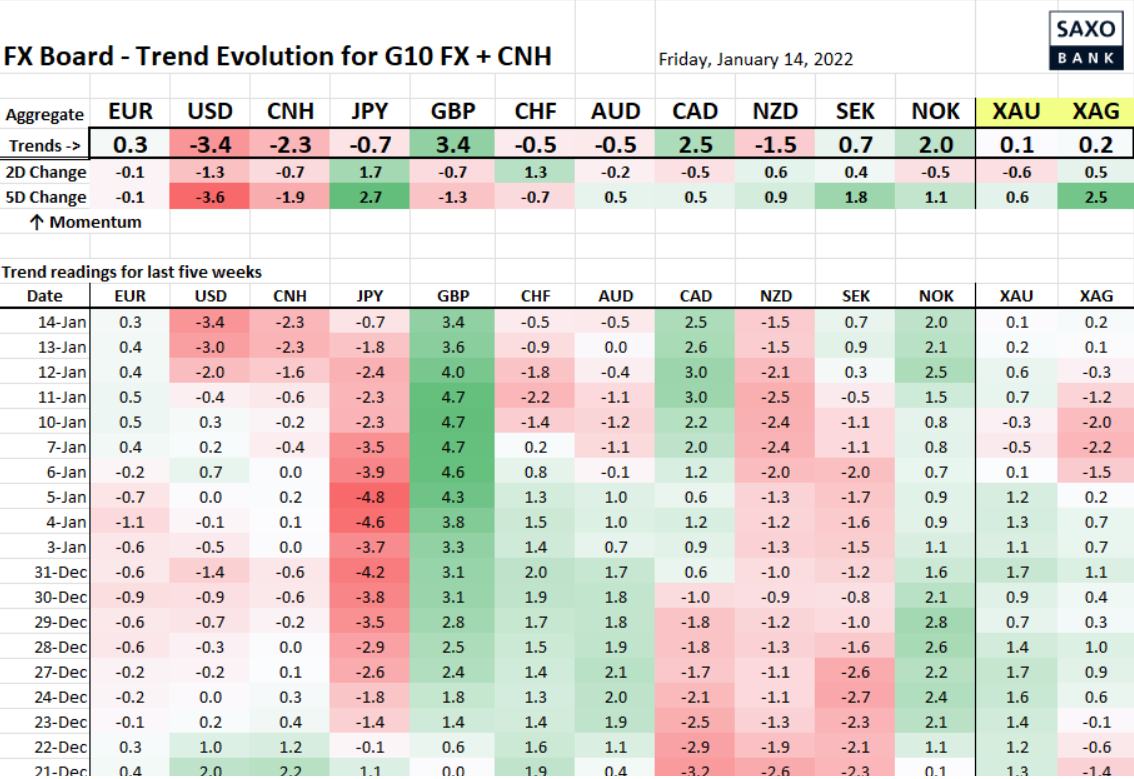

Таблица: Показатели силы и изменения трендов в валютах G10 и юане.

Важно взглянуть на относительную силу более широкого CNH, прежде чем судить о том, что важно, что USDCNH снова торгуется вблизи минимумов цикла – швейцарская валюта снова торгуется с низкой бета-факторной зависимостью от направления доллара, что является знакомым режимом. Многие другие темы все еще относительно дрейфуют за пределами слабости доллара и относительной силы нефтяных валют. Большой знак вопроса над движением стерлинга вверх может скоро сойти на нет, если это всего лишь премия от заявления, что «Великобритания видит обратную сторону омикрона».

Источники: Bloomberg, Saxo Group

Таблица: Данные трендов

CNHJPY перевернулась в отрицательную сторону – подозреваю, что это мегатренд на ближайший год. Также отметим, что AUDJPY близка к переходу в отрицательную зону, а EURJPY, вероятно, будет не так далеко позади в ближайшие дни, если упадет до 130.00. Помимо этого, стоит следить за тем, продолжится ли падение доллара США.