Нефть рухнула на фоне попыток Трампа успокоить рынки

Специально для Investing.com.

Как показал декабрьский ИПЦ, инфляция в США и не думает замедляться: потребительские цены в годовом отношении выросли на 7%, а цены производителей подскочили на 9,7%. Столь сильный скачок показателей стал неожиданностью, особенно на фоне относительно слабого отчета ISM по деловой активности и динамике цен в производственном секторе за декабрь, а также ноябрьской просадки цен на нефть и бензин.

Обычно подобные тенденции выступают фактором сдерживания инфляции, однако нефть (а также многие сырьевые товары, включая медь) вновь дорожает на фоне немного просевшего доллара. В результате главным риском для экономики остается растущая инфляция, которая подталкивает экономику США к рецессии.

Сильное ценовое давление

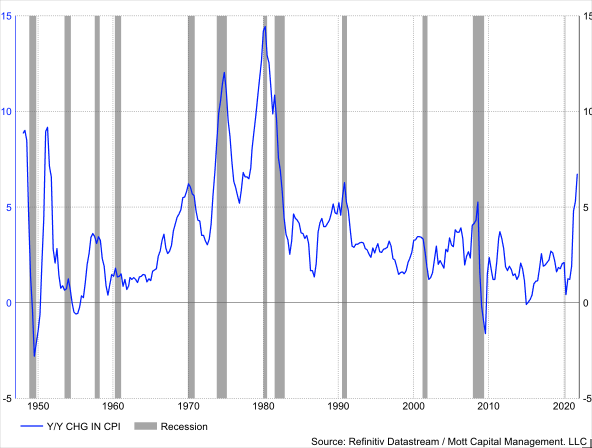

Несмотря на то, что высокая инфляция не всегда заканчивается рецессией, в случае США с конца 1940-х годов почти каждый значительный скачок индекса потребительских цен выливался в замедление экономики. И хотя на этот раз все может быть иначе, статистика не на стороне экономики.

Ужесточение денежно-кредитной политики

ФРС активно взялась за сдерживание инфляции, но уже может быть поздно. Регулятор пытается ужесточить денежно-кредитную политику, оказывая давление на сторону спроса в тот момент, когда темпы роста экономики США должны замедлиться. Недавний опрос Reuters показывает, что прирост ВВП в 2022 году может составить 3,9% после прошлогодних 5,6%, а в 2023 и вовсе снизиться до 2,5%. В этой обстановке ФРС легко может «перегнуть палку» и спровоцировать рецессию.

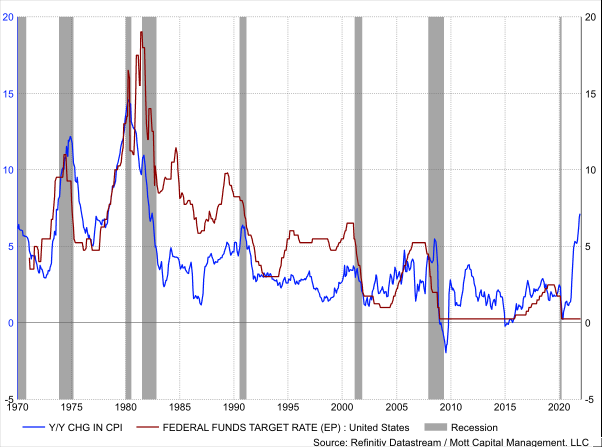

Именно это происходило раньше. Высокая инфляция побуждала ФРС агрессивно поднимать ставку по федеральным фондам, начиная с 1970-х годов. В каждом случае сочетание высокой процентной ставки и инфляции приводило к рецессии в экономике США. На этот раз, похоже, история повторится, поскольку рынки ожидают от ФРС четырех раундов повышения ставки в 2022 году.

Зарплаты не поспевают за ценами

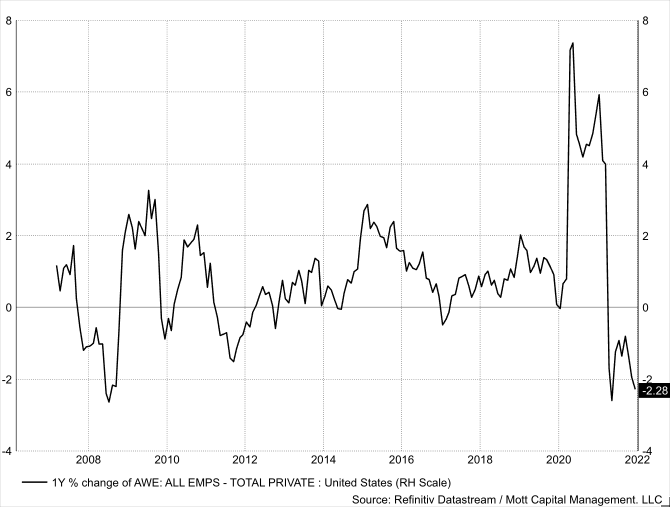

Беспокойство также вызывают реальные заработные платы. Согласно свежим данным, в декабре средняя заработная плата с поправкой на инфляцию снизилась на 2,3% г/г, а значит, доходы потребителей не поспевают за динамикой цен. Этот показатель снижается с мая 2021 года.

Несмотря на высокую инфляцию и перспективы ужесточения политики ФРС, доходность гособлигаций не растет (особенно на дальнем конце кривой). 10-летние бумаги по-прежнему предлагают около 1,75%. Кроме того, доходность двухлетних облигаций составляет всего 90 базисных пунктов. Это ведет к сглаживанию кривой и говорит о том, что рынок облигаций не считает ФРС способной поднять ключевую ставку до уровней, о которых говорит сам центральный банк, поскольку это приведет к замедлению экономики.

И хотя кривая доходности еще не предупреждает о рецессии, спред между 30-летними и 5-летними бумагами сейчас составляет всего 55 базисных пунктов, при этом с мая показатель резко упал. В настоящее время инверсия выглядит крайне маловероятным сценарием.

Это окажет давление на фондовый рынок, поскольку многие акции явно перекуплены и не учитывают вероятность агрессивной политики ФРС. Сейчас эксперты полагают, что совокупная прибыль корпоративного сектора в течение следующих двенадцати месяцев возрастет на 8%. Но учитывая, что заработная плата не поспевает за растущей инфляцией, прибыль корпораций может оказаться под ударом, что приведет к коррекции коэффициентов P/E за счет цены.

Похоже, история заходит на очередной круг.