США объявили Украине демарш из-за атаки на российский нефтяной порт

- Акции социальной сети SNAP потеряли более 23% за последние 12 месяцев

- 306 миллионов активных дневных пользователей делают Snap одной из самых популярных социальных сетей среди подростков.

- Долгосрочные инвесторы могут рассмотреть возможность покупки акций SNAP на просадке (особенно ниже отметки $40).

2021 год оказался неудачным для акционеров социальной сети Snap (NYSE:SNAP). За последние 12 месяцев акции упали более чем на 23%. Более того, только с начала 2022 года они скинули более 6%. Торги среды SNAP завершила на отметке $42,73.

Рекордный максимум в 83,34 доллара был зафиксирован на торгах 24 сентября 2021 года, а значит 47-процентная распродажа произошла менее чем за четыре месяца. 52-недельный торговый диапазон ограничен отметками 38,51 и 83,34 доллара, а рыночная капитализация компании составляет 70,4 миллиарда долларов.

Дебютировавшая в 2011 году Snapchat является одной из самых популярных среди подростков социальных сетей. В настоящее время число ежедневных активных пользователей составляет 306 миллионов, причем почти две трети из них проживают за пределами Северной Америки. Snap, как и прочие социальные сети, генерирует основную выручку в сегменте рекламы. Таким образом, рост числа активных пользователей остается одним из ключевых показателей, на которые обращает внимание Уолл-стрит.

Согласно последним исследованиям:

«В 2022 году суммарные расходы на рекламу в социальных сетях достигнут 62,998 млрд долларов».

К 2026 году объем этого рынка может достичь почти 90 миллиардов долларов со средним годовым темпом роста в 8,80%.

21 октября был опубликован финансовый отчет за третий квартал, согласно которому выручка в годовом отношении выросла на 57% до 1,07 миллиарда долларов. Руководство подчеркнуло негативное влияние недавних изменений в политике iOS, внесенных Apple (NASDAQ:AAPL), на доходы от рекламы.

При этом чистый убыток снизился с прошлогодних 200 до 72 млн долларов. Скорректированная прибыль на акцию составила 17 центов. Пользовательская база Snap за минувший квартал выросла на 13 миллионов, что примерно на 23% больше аналогичного показателя годичной давности.

В сопроводительном заявлении генеральный директор Эван Шпигель сказал:

«Мы достигли масштаба, необходимого для преодоления значительных препятствий, включая изменения в политике платформы iOS, которые влияют на таргетирование, измерение и оптимизацию рекламы, а также глобальные проблемы в цепочках поставок и дефицит рабочей силы, влияющие на наших партнеров».

В последнее время резко упал спрос на бумаги многих «акций роста», и SNAP были одними из них. До публикации квартального отчета бумаги стоили около 75 долларов, а уже на следующий день они открылись ниже 60 долларов. 10 января SNAP достигла 52-недельного минимума в $38,51.

Перспективы акций Snap

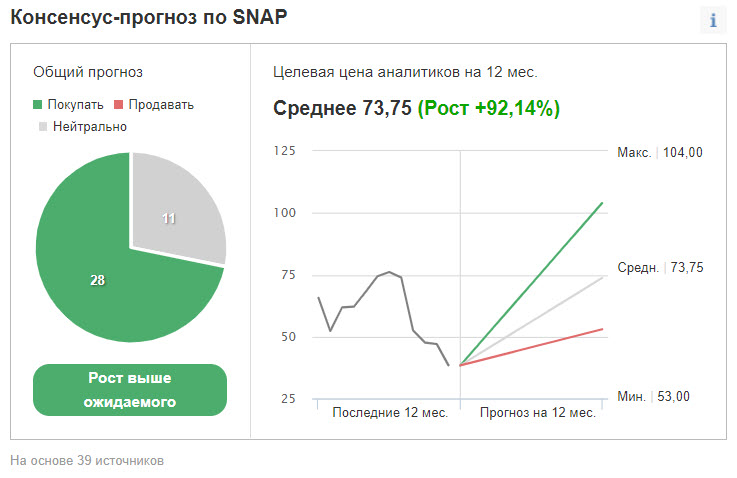

Опрошенные Investing.com аналитики в целом полагают, что акции SNAP будут торговаться «лучше рынка».

Медианный 12-месячный целевой уровень в $73,75 предполагает наличие потенциала роста почти на 72%. Диапазон оценок ограничен отметками $53 и $104.

Источник: Investing.com

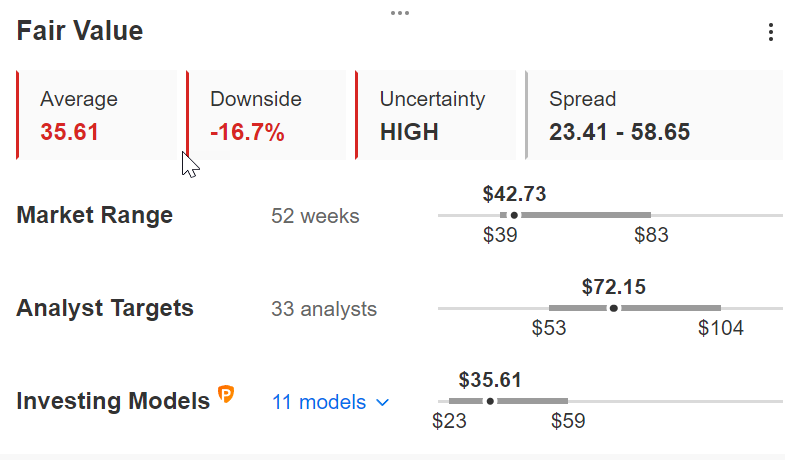

Тем не менее, в соответствии с несколькими расчетными моделями инструмента InvestingPro (включая те, что учитывают коэффициенты P/E и P/S, а также терминальную стоимость), справедливая стоимость акций SNAP составляет $35,61, что почти на 17% ниже текущих уровней.

Мы также можем оценить финансовое положение компании, сравнив ее по более чем 100 пунктам с прочими компаниями сектора связи. С точки зрения роста Snap получила 4 балла из 5 возможных. Тем не менее, опасения в отношении денежного потока и рентабельности снижают общий рейтинг до «удовлетворительного».

В настоящее время коэффициенты P/B и P/S для акций SNAP составляют 29,9 и 18,3, тогда как средние показатели по отрасли составляют 3,1 и 8,0.

И если мы посмотрим на двух других гигантов рынка социальных сетей, мы можем отметить, что даже для «акций роста» Snap явно перекуплены. Сопоставимые показатели Meta Platforms (NASDAQ:FB) составляют 7,0 и 8,3, а Twitter (NYSE:TWTR) — 4,5 и 6,7.

Мы полагаем, что акции SNAP будут оставаться волатильными как минимум до момента публикации отчета за четвертый квартал, запланированной на начало февраля. И SNAP, и прочие социальные сети могут оказаться под давлением, если Уолл-стрит будет недовольна общей динамикой сегмента. В этом случае акции Snap вновь опустятся ниже 40 долларов.

Тем не менее, несмотря на краткосрочные угрозы, мы оптимистично оцениваем долгосрочные перспективы SNAP.

Стратегии инвестирования в Snap

«Быки» с двух-трехлетним инвестиционным горизонтом, которых не беспокоит краткосрочная волатильность, могут просто включить акции в свои долгосрочные портфели на текущих уровнях. Таргетом длинных позиций будет целевой уровень аналитиков в 73,75 доллара.

В качестве альтернативы инвесторы могут вложить средства в биржевые фонды (ETF), компонентом которых является SNAP, например:

- Simplify Volt Pop Culture Disruption ETF (NYSE:VPOP);

- Global X Social Media ETF (NASDAQ:SOCL);

- Invesco Dynamic Software ETF (NYSE:PSJ);

- Roundhill Ball Metaverse ETF (NYSE:META).

Наконец, опытные участники рынка опционов, ожидающие дальнейшего роста акций, могут обратиться к стратегии обеспеченных наличными опционов пут.

Продажа обеспеченных наличными опционов пут

Эта стратегия может понравиться тем, кто желает получить премию от продажи опциона пут или купить акции SNAP ниже их текущей рыночной цены в 42,70 доллара.

Опцион пут предоставляет право на продажу 100 акций.

Давайте представим, что инвестор хочет купить акции SNAP, но не хочет платить за них полную цену в $42,70. Более предпочтительной для него будет покупка бумаг с дисконтом в течение следующих нескольких месяцев.

Для этого можно подождать падения акций, что может произойти, а может и не произойти. Другой вариант — продать обеспеченный наличными опцион пут.

Таким образом, трейдер выписывает опцион пут «по нулям» или «без денег» и одновременно с этим резервирует достаточную сумму средств для покупки 100 акций.

Допустим, трейдер намерен удерживать позицию вплоть до даты экспирации опциона, т.е. до 18 марта 2022 года. На момент написания статьи акции торговались по $42,70; соответственно, цена исполнения опциона пут «вне денег» составит $40. Таким образом, продавцу опциона придется приобрести 100 акций SNAP по $40 за штуку, если держатель контракта решит воспользоваться своим правом.

Опцион пут на SNAP с датой экспирации 18 марта 2022 года и ценой страйк в $40 сейчас предлагается по $3,25 (за акцию). Покупатель опциона заплатит продавцу премию в размере $325 (поскольку контракт включает 100 акций). Эта премия гарантированно остается за продавцом опциона, что бы ни случилось в дальнейшем. Опцион перестанет торговаться 18 марта (в пятницу).

Если предположить, что трейдер реализует эту стратегию на текущих 42,70 долларах за акцию, то его максимальная прибыль на 18 марта составит 325 долларов (без учета комиссии и трансакционных расходов).

Максимальный доход продавца опциона равен сумме премии, и получить его он может при закрытии акций SNAP выше цены страйк в $40. В таком случае покупатель опциона не воспользуется своим правом.

Если же опцион будет в деньгах (т.е. цена акций Snap окажется ниже цены страйк в $40) на дату экспирации, то покупатель опциона может обязать продавца приобрести акции. Продавец опциона будет обязан купить 100 акций SNAP по $40, то есть в общей сложности на $4000.

Точкой безубыточности для нашего примера является цена страйк (40,00 долларов) за вычетом полученной премии (3,25 доллара), то есть $36,75. Ниже этой отметки продавец начнет нести убытки.

Использование обеспеченных наличными опционов пут — это несколько более консервативная стратегия, чем прямая покупка акций по текущей рыночной цене. Эта стратегия может помочь инвестору заработать на скачке волатильности Snap (особенно в преддверии очередной квартальной публикации).

Если в результате продажи опционов пут инвестор становится владельцем акций SNAP, ему также стоит подумать об использовании покрытых опционов колл для увеличения потенциального дохода. Иными словами, продажу обеспеченных наличными опционов пут можно рассматривать в качестве первого шага во владении акциями.