МЭА объявило о крупнейшем высвобождении резервов нефти на 400 млн баррелей

Специально для Investing.com.

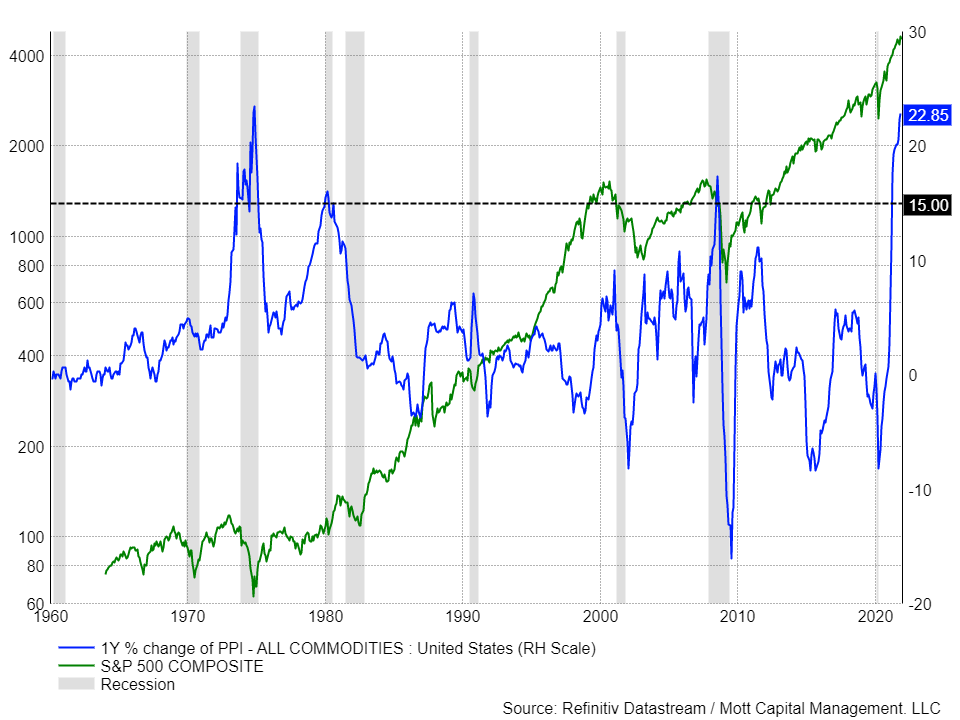

Если считать свежие значения индекса отпускных цен сырьевых товаров значимым индикатором состояния экономики, то США столкнутся с рецессией, причем очень скоро. За ноябрь цены в годовом отношении выросли на 22,8%; в последний раз аналогичные значения (23,4%) были зафиксированы в ноябре 1974 года.

С 1960 года до недавнего времени этот индекс поднимался выше 15% только трижды: в 1973-74, 1980-82 и 2007-08 годах. И каждый раз за этим следовала рецессия и масштабная распродажа на фондовом рынке. Например, S&P 500 отбился от своего пика в январе 1973 года и вернулся на путь роста только в октябре 1974 года, предварительно упав почти на 48%.

В 1980 году инфляция вновь захлестнула экономику, при этом индекс цен производителей достиг 16-процентного пика в феврале. Акции развернулись вниз в ноябре, а 25-процентная распродажа завершилась в августе 1982 года. На этот период пришлись две рецессии: одна в 1980 году, а вторая — в 1981-1982 годах.

Вновь инфляция начала нарастать в 2007 году и достигла 17,4% в июле 2008 года. Этот всплеск сопровождал мировой финансовый кризис, а индекс S&P 500 со своего пика октябре 2007 года к марту 2009 года рухнул на 56%.

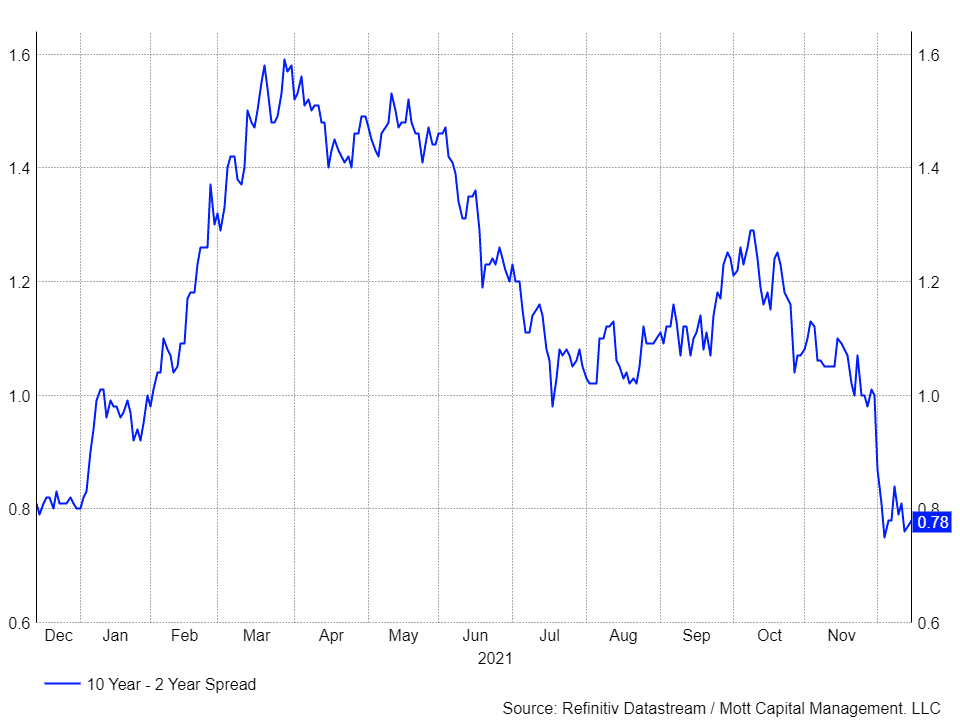

И хотя многие сочтут один этот индикатор недостаточно достоверным предзнаменованием скорой рецессии, рынок облигаций также говорит о том, что экономика не в порядке. Кривая доходностей сглаживается при одновременном росте ставок на ближнем ее конце и снижении ставок — на дальнем.

С октября спред 10- и 2-летних облигаций снизился примерно на 50 базисных пунктов до 80 б.п. Динамика доходности краткосрочных облигаций объясняется перспективами скорого повышения ставки ФРС, а долгосрочных — ожиданиями замедления экономического роста.

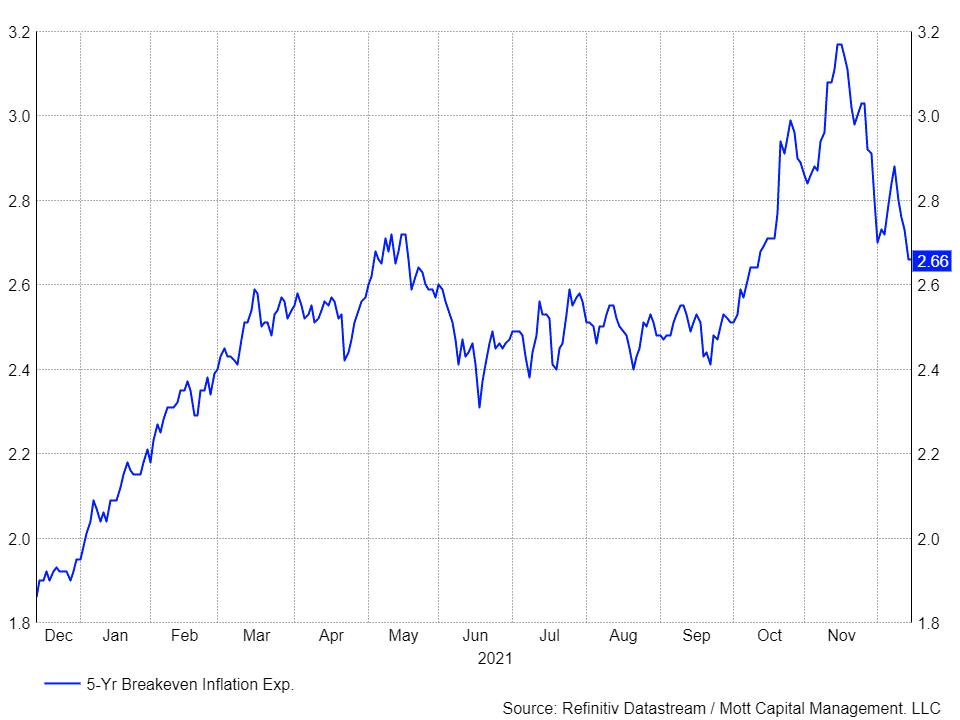

Кроме того, в последние недели упали оценки безубыточного уровня инфляции. 5-летний показатель снизился с ноябрьских 3,25% до 2,65%. Резкое снижение инфляционных ожиданий предполагает, что высокие цены замедлят рост экономики настолько, что ценовое давление «остынет».

Как бы то ни было, рынок облигаций, похоже, опасается за судьбу экономики США. Однако надежда еще не угасла. В ноябре цены на многие сырьевые товары резко упали, и по результатам декабря они могут остаться в «красной зоне». Нефтяные котировки, например, упали со своего пика середины ноября почти на 15%.

Даже если инфляция начнет замедляться, ущерб уже нанесен, а цены все еще высоки. Однако есть шанс, что на этот раз история не повторится, и индекс цен производителей окажется недостоверным индикатором.

Остается только надеяться.