Нефть взлетела к максимумам середины 2025 года из-за геополитики

Позитив для гринбэка полностью учтен в котировках EUR/USD?

У любой монеты всегда две стороны. Эксперты Bloomberg прогнозируют ускорение ноябрьской инфляции в США с 6,2% до 6,8%, на рынке рассуждают, что цифра в 7% и выше приведет к серьезному росту доходности казначейских облигаций и американского доллара, но что если потребительские цены начнут замедляться? Как на это отреагирует Федрезерв?

Джером Пауэлл и его коллеги убедили инвесторов в своей готовности к агрессивной монетарной рестрикции, но что если им придется притормозить? Если так, то гринбэк начинает выглядеть перекупленным.

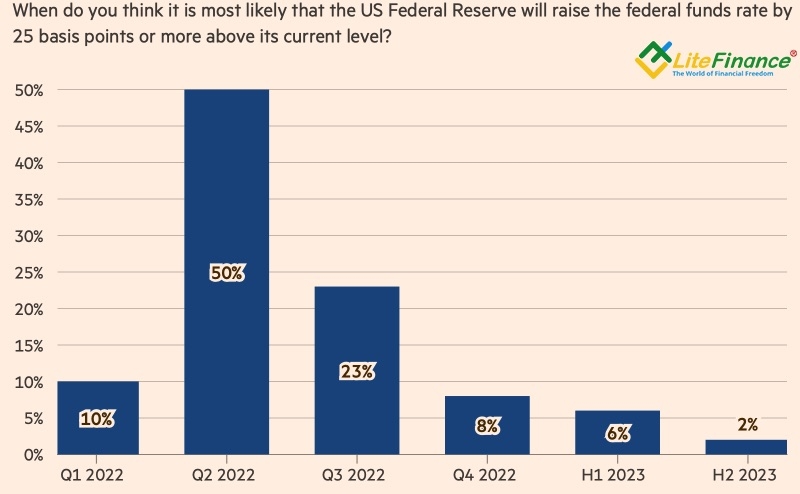

По мнению более половины из 48 экспертов Financial Times, $120 млрд программа количественного смягчения будет завершена к концу марта. 10% респондентов ожидают, что это позволит поднять ставку по федеральным фондам уже в первом квартале. 50% опрошенных прогнозируют, что это произойдет во втором. Разительный контраст с исследованием 3-месячной давности, когда лишь 20% экономистов высказывали предположение, что затраты по займам вырастут в течение первой половины 2022.

Прогнозы сроков первого повышения ставки ФРС

Источник: Financial Times

Вместе с тем, около 70% экспертов заявили, что к концу 2023 ставка по федеральным фондам не поднимется выше 1,5%, что предполагает весьма постепенную нормализацию денежно-кредитной политики. Можно предположить, что существенная часть позитива для «медведей» по EUR/USD уже учтена в котировках пары, в то время, как «ястребиный» сдвиг в мировоззрении ЕЦБ может стать приятным сюрпризом для их противников.

По словам члена Управляющего совета Изабель Шнабель, покупка активов была важным инструментом во время рыночных потрясений и рецессии, но соотношение преимуществ и недостатков QE ухудшается в период роста экономики. Программа количественного смягчения завышает цены на активы и увеличивает риски финансовой нестабильности. Кроме того, она может привести к дефициту суверенных облигаций в некоторых странах, таких как Германия.

«Ястребиный» спич авторитетного чиновника ЕЦБ, ралли американских фондовых индексов, свидетельствующее об улучшении глобального аппетита к риску, и прогноз JP Morgan, что в 2022 произойдет не только полное восстановление мировой экономики, но и завершение пандемии, позволили «быкам» по EUR/USD взвинтить котировки к 1,135.

Поддержку S&P 500 оказала информация, что троекратный курс вакцины Pfizer (NYSE:PFE) полностью нейтрализовал Омикрон в лабораторных условиях. Непрекращающееся ралли американского фондового индекса держит такие валюты-убежища как доллар США и японская иена в черном теле.

Евро не смог продвинуться выше из-за падения британского фунта, напуганного слухами о введении правительством новых ограничений из-за нового штамма COVID-19, а также из-за заявления главы Банка Латвии Мартиньша Казакса, что в случае угроз экономике еврозоны со стороны Омикрона, ЕЦБ может расшить PEPP.

Трейдерам, работающим с EUR/USD, не хочется лезть вперед батьки в пекло – продавать или покупать пару накануне важного релиза по американскому CPI и заседаний центробанков, что усиливает риски консолидации. Лишь рост евро выше $1,138 может стать катализатором развития отката.

Дмитрий Демиденко для LiteFinance