Евро обвалился до минимума середины 2025 года на фоне нефтяного кризиса

Специально для Investing.com.

Согласитесь, было бы иронично, если бы инфляция снизилась в тот самый момент, когда ФРС капитулировала и отказалась от своих слов касательно «временного» характера этого явления.

Возможно, ценовое давление начнет снижаться уже в скором времени, и первые признаки могут появиться уже в статистике за ноябрь.

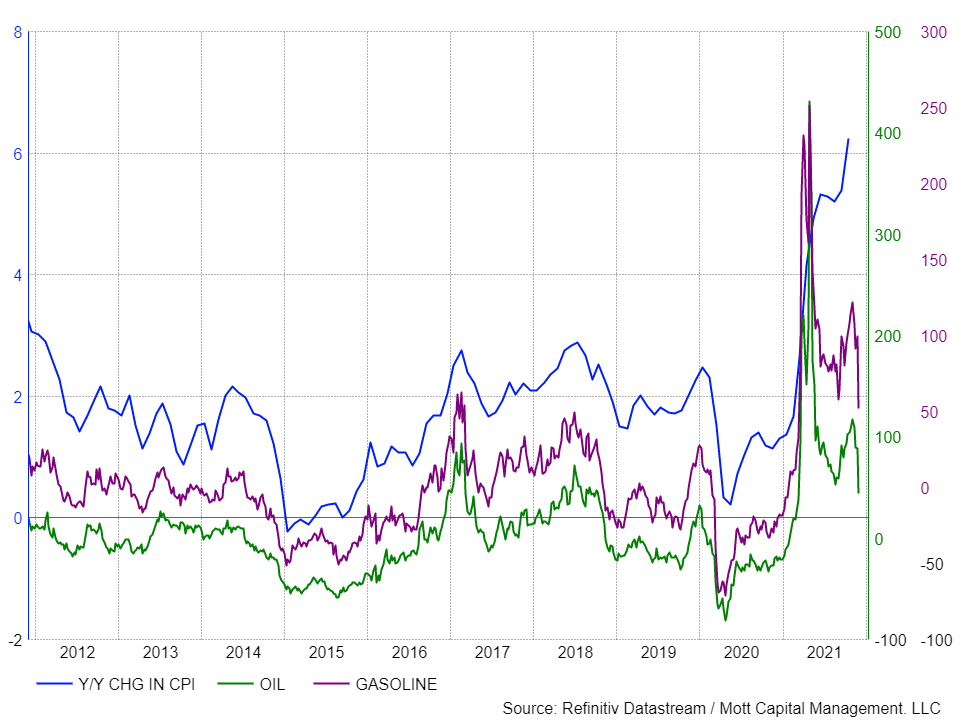

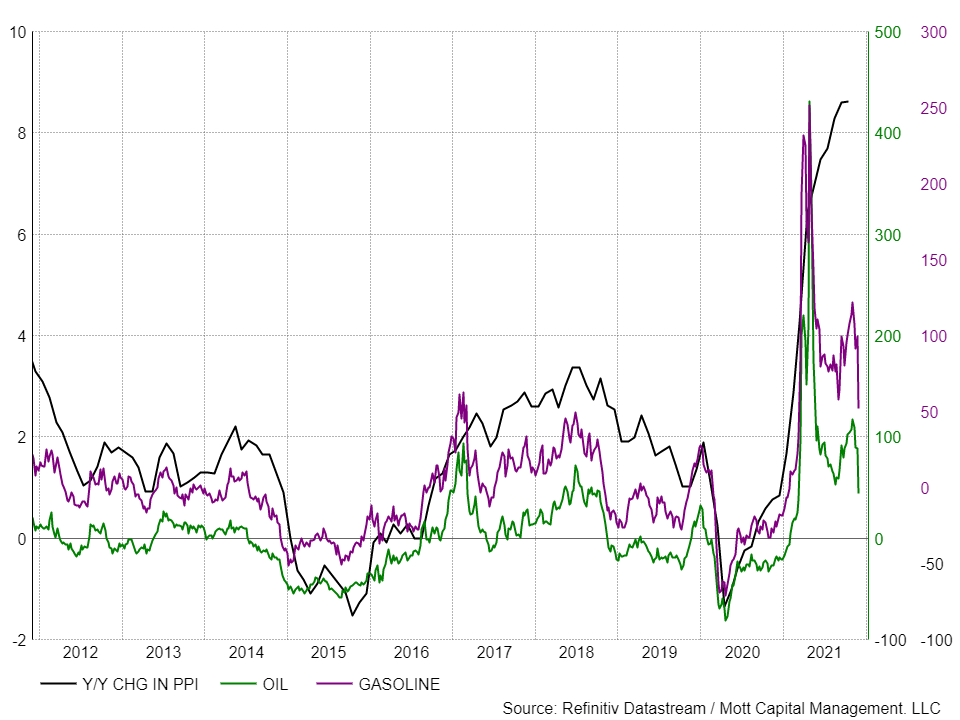

Одним из наиболее коррелирующих с индексами цен потребителей и производителей элементов является нефть, которая с 10 ноября подешевела примерно на 20%. Цены на бензин также упали более чем на 22%.

На протяжении многих лет цены этих товаров демонстрировали сильную корреляцию с индексами цен, запуская их колебания своими изменениями.

За последние 20 лет коэффициент корреляции ИПЦ и нефти составляет 0,76, что является очень высоким показателем (единица соответствует полной зависимости), при этом значение за 10 лет составляет уже 0,83. Таким образом, все указывает на то, что снижение нефтяных котировок должно отразиться на показателе потребительской инфляции.

В случае бензина корреляция еще сильнее: 0,81 за последние 20 лет и 0,87 — за 10 лет.

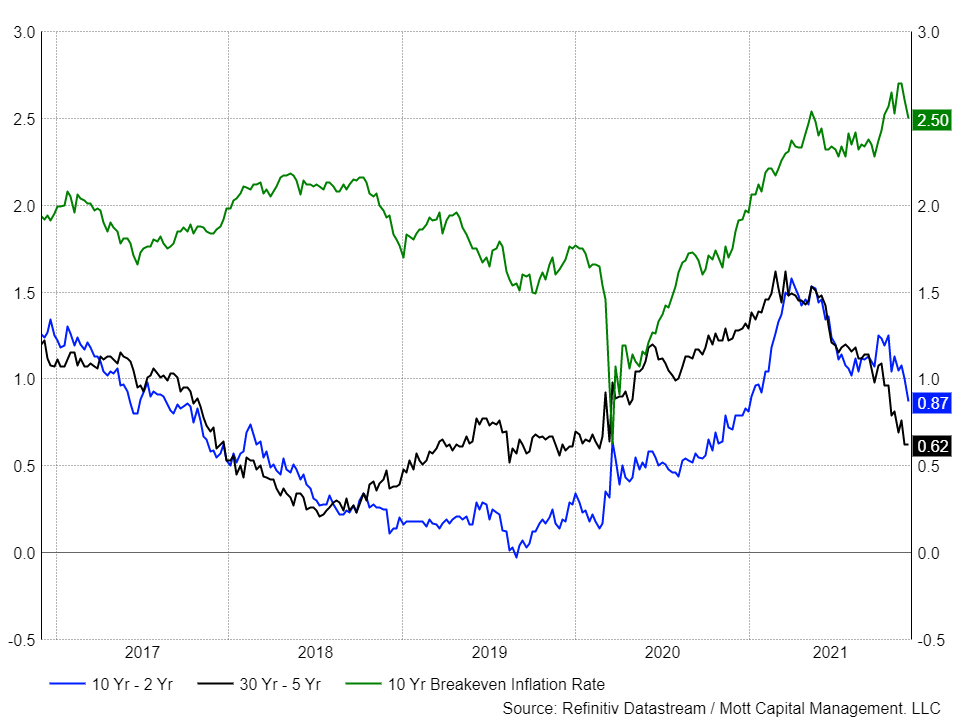

Изменение цен на нефть и бензин, похоже, сказалось и на 10-летней безубыточной инфляции, которая только с 15 ноября упала примерно на 25 базисных пунктов.

Что еще более важно, кривая доходности резко сгладилась за последние несколько недель из-за одновременного роста ставок на ее ближнем конце, и снижения на дальнем. В результате спред 10- и 2-летних казначейских облигаций упал примерно до 85 базисных пунктов, в то время как спред доходностей 30- и 5-летних бумаг сократился до 65 базисных пунктов. Это сигнализирует об изменении ожиданий в отношении темпов инфляции и экономического роста.

Если инфляция действительно начнет быстро замедляться, перед ФРС встанут новые проблемы. При этом рынок начинает беспокоиться за судьбу экономики, поскольку ФРС сворачивает ее стимулирование путем сокращения объема выкупаемых активов.

Фондовый рынок может очень быстро и решительно начать противодействовать желанию ФРС свернуть QE, создавая при этом хаос.

В этом всем есть доля иронии. ФРС в течение долгого времени настаивала на временном характере инфляции, заявляя, что вскоре она вернется к обычным значениям. Затем центральный банк отказался от своих убеждений, но в то же время изменился макроэкономический фон, и появились свидетельства потенциального смягчения ряда главных драйверов инфляции.

В то же время возрастет риск того, что ФРС вообще придется отменить свои планы по сворачиванию QE. Текущая инфляция во многом обусловлена дефицитом предложения, но во многом она также связана с резким падением цен на многие сырьевые товары в 2020 году, отскок которых и завышает показатели.

Было бы забавно, если бы именно в тот момент, когда ФРС отказалась от фразы «преходящая инфляция», инфляция действительно стала преходящей.

Но случались и более странные вещи…