МЭА объявило о крупнейшем высвобождении резервов нефти на 400 млн баррелей

Начало ноябрьских торгов прошло под знаком оптимизма. Еще бы, ведь только что завершился октябрь, ставший самым успешным месяцем этого года для фондового рынка.

Процентные ставки все еще были низкими (хотя Федеральная резервная система и начала готовить рынок к нормализации политики). Занятость и средняя заработная плата росли, а число заявок на пособия по безработице — снижалось.

При этом ведущие индексы регулярно переписывали рекордные максимумы: NASDAQ 100, например, по состоянию на 19 ноября торговался в плюсе на 4,6%.

Но в середине месяца рынок оказался под давлением из-за продолжающегося роста цен на бензин, продукты питания, жилье и другие категории товаров. Последний удар по акциям в минувшую пятницу нанесли новости о распространении штамма COVID «омикрон», который может оказаться устойчив к существующим вакцинам.

«Омикрон» и перспективы ускоренного ужесточения денежно-кредитной политики

Месяц завершился распродажей вторника. Ее причиной отчасти стало сделанное накануне заявление генерального директора Moderna (NASDAQ:MRNA) Стефана Банселя, который отметил, что существующие варианты вакцин могут быть не так эффективны против «омикрона» и других штаммов. Инвесторы поспешили перевести капитал обратно в безрисковые активы.

Однако, возможно, более серьезным катализатором стали комментарии председателя ФРС Джерома Пауэлла, который в ходе вчерашних слушаний в Банковском комитете Сената заявил о желании ФРС обуздать инфляцию, для чего может потребоваться более раннее повышение ставки, чем предполагалось.

Результатом стал очередной всплеск продаж, который свел на нет весь месячный прирост Dow Jones Industrial Average и S&P 500, существенно ухудшив результаты NASDAQ Composite и NASDAQ 100.

Тем не менее, если декабрь не преподнесет никаких неожиданных сюрпризов, 2021 год может оказаться удачным для фондового рынка. Индекс S&P 500 с января вырос на 21,6%, Dow прибавил 12,7%, а NASDAQ — 20,6%. NASDAQ 100 за этот период вырос на 25,2%.

Активность продавцов объясняется наличием следующих неизвестных:

1. Насколько опасен новый штамм и смогут ли защитить от него существующие вакцины. Обеспокоенность инвесторов отражает динамика акций авиакомпаний, круизных компаний и туристического сектора.

DIS – пятичасовой таймфрейм

Под ударом оказался даже гигант индустрии развлечений Disney (NYSE:DIS), чьи акции по итогам вторника упали на 2% до $144,90 (отбившись с 52-недельного минимума в $143,11).

2. Как и в какие сроки ФРС собирается побороть инфляцию? Краткий ответ: во вторник Пауэлл допустил возможность перегрева экономики, и для начала ФРС прекратит выкупать облигации. Процесс сворачивания программы количественного смягчения должен быть завершен предстоящей весной.

Как только ФРС перестанет покупать облигации, центральный банк начнет повышать ставки. Как скоро это произойдет и насколько высокими они могут по итогу оказаться, пока неясно. Уолл-стрит не ожидает значительного повышения ставок, потому что это может сорвать восстановление экономики.

Для справки: доходность 10-летних гособлигаций по итогам вторника составила 1,477% во вторник, что значительно ниже пика конца марта в 1,766%.

Комментарии Пауэлла не должны были никого удивить. Еще в начале ноября он сказал, что центральный банк собирается прекратить миллиардные вливания в экономику.

Однако большинство секторов просели по результатам вчерашнего выступления главы ФРС. Apple (NASDAQ:AAPL) стала лидером среди компонентов Dow, а Merck (NYSE:MRK) зафиксировала небольшой прирост, тогда как энергетика и финансы оказались в аутсайдерах.

Акции энергетических компаний упали вслед за нефтью. Фактически, котировки West Texas Intermediate за ноябрь упали на 21% до $66,18 за баррель, тогда как трейдеры ожидали роста к 90 долларам или даже выше. При этом розничная цена бензина была стабильна на уровне $3,39 за галлон.

Подешевели и многие сырьевые товары, включая хлопок, скинувший 7,3%. А вот кофе подскочил на 13,9% до $2,324 за фунт.

Даже биткоин пострадал от ноябрьской распродажи, упав с пика от 10 ноября в $68 925 до $57 144.

BTC/USD – пятичасовой таймфрейм

Но не переживайте за криптотрейдеров, ведь с начала года биткоин взлетел на 97,3%.

Лидерами оказались поставщики микроэлектроники, технологические компании и застройщики, тогда как в аутсайдерах остались энергетика, аэрокосмос, поставщики сырьевых товаров и биотехнологические компании.

Компании активно разделяются и выходят на публичный рынок

Ноябрь ознаменовался еще одной интересной динамикой: четыре крупные компании либо объявили о намерении разделить их бизнес, либо завершили данную процедуру. IBM (NYSE:IBM) завершила выделение Kyndryl (NYSE:KD), а Toshiba (OTC:TOSYY), Johnson & Johnson (NYSE:JNJ) и General Electric (NYSE:GE) заявили о подготовке данного шага. Идея состоит в том, что разделение компаний раскроет их скрытую ценность.

Однако инвесторы не оценили данные инициативы. Акции недавно разделенных IBM и KD упали на 6,4% и 48% соответственно. Бумаги General Electric упали на 9,4%, а JNJ — на 4,3%; их «сплит» будет завершен не раньше 2023 года. Акции Toshiba на американских площадках потеряли 7,9%.

Рынок первичных размещений был очень активным. Renaissance Capital сообщает, что 388 компаний вышли на публичный рынок путем традиционных IPO, тогда как 558 предприятий пошли по пути обратного слияния со SPAC, что стало рекордом для обоих показателей. Тем не менее, многие компании просели вскоре после дебюта на публичном рынке.

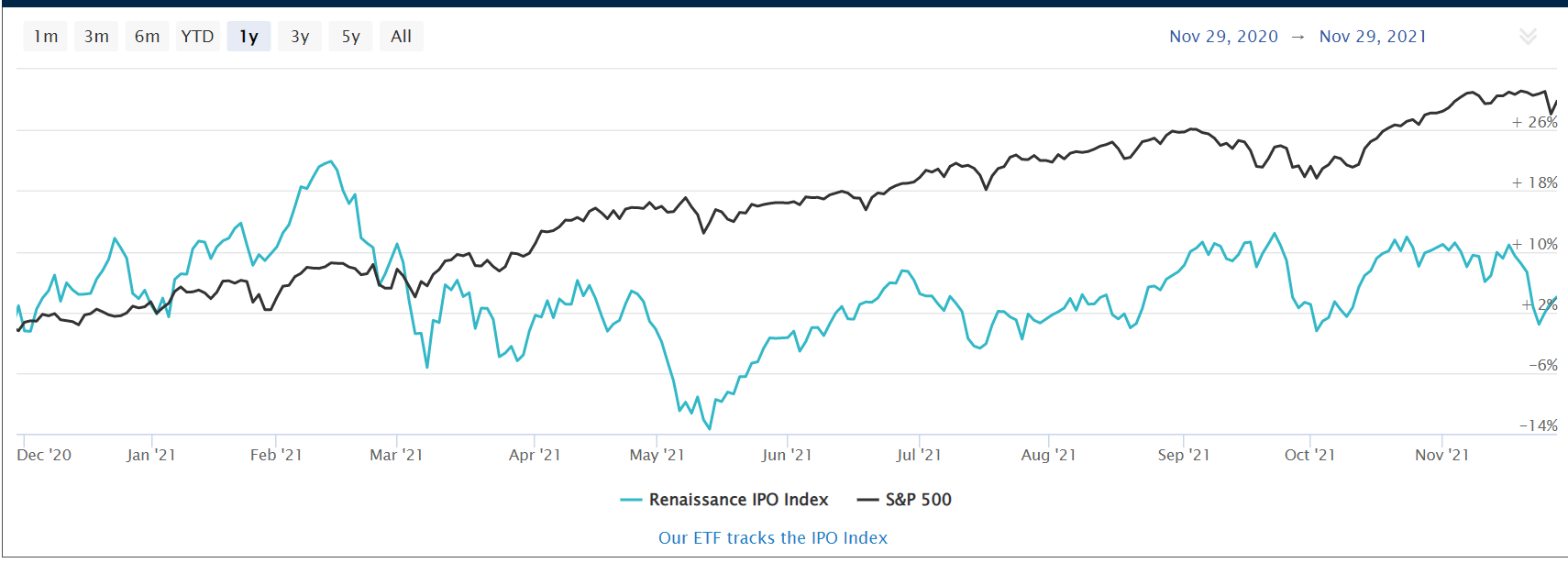

Индекс IPO Renaissance Capital в ноябре упал на 5,6% после октябрьского роста на 6,6%.

IPO vs SPX

График предоставлен Renaissance Capital

За год индекс снизился на 7,67%. Renaissance также является эмитентом биржевого фонда Renaissance IPO ETF (NYSE:IPO), который покупает акции компаний, недавно вышедших на IPO. За ноябрь ETF упал на 8,1% после роста на 6,6% в октябре. За год ETF скинул 2,3%.

Но нашлось и исключение из правила: производитель электрических пикапов Rivian Automotive (NASDAQ:RIVN) 9 ноября разместил акции по 78 долларов за штуку, и уже к концу месяца они выросли на 55% до 119,76 доллара.

RIVN – пятичасовой таймфрейм

Рыночная капитализация компании в 105,8 миллиарда долларов превышает стоимость General Motors (NYSE:GM) и Ford (NYSE:F), хотя ее производственные мощности все еще требуют больших капиталовложений. Тем не менее, за месяц акции выросли на 53%.

Акции Rival Lucid Group (NASDAQ:LCID), которая нацелена на сегмент электромобилей класса люкс, в ноябре подорожали на 42% после роста на 43% в октябре. Компания вышла на публичный рынок в июле путем обратного слияния. С тех пор акции выросли вдвое.

Вот что еще инвесторам следует знать о ноябрьской динамике фондового рынка:

Акции компаний с большой капитализацией стали главными драйверами рынка. Производитель микроэлектроники NVIDIA (NASDAQ:NVDA), чья продукция необходима для майнинга многих криптовалют, прибавил 27,8% после октябрьского роста на 23,4%. Акции Apple подорожали примерно на 10,35% после роста на 6% в октябре. Microsoft (NASDAQ:MSFT) прибавила 5,9%. Бумаги Costco Wholesale (NASDAQ:COST) выросли на 9,7%.

Кто оказался в лидерах? Apple. Производитель iPhone и iPad вернул себе титул самой дорогой компании американского рынка с капитализацией в 2,629 триллиона долларов (против 2,527 триллиона для Microsoft). Amazon (NASDAQ:AMZN), Alphabet (NASDAQ:GOOGL) и Tesla (NASDAQ:TSLA) также стоят более 1 триллиона долларов каждая. Meta Platforms (NASDAQ:FB) (бывшая Facebook) преодолела рубеж в 1 триллион долларов 28 июня, но уже на следующий день опустилась ниже этой отметки.

В конце месяца возросло давление на акции компаний с малой и средней капитализацией. Индексы S&P 600 и S&P Midcap 400 за ноябрь упали на 2,4% и 3,1% соответственно. В начале месяца прирост S&P 600 составлял 6%, а S&P Midcap 400 торговался в плюсе на 4%.

Признаки рыночного стресса? Ежедневная статистика Barchart.com по новым годовым максимумам и минимумам была отрицательной в течение девяти сессий подряд. Во вторник были зафиксированы 29 новых максимумов и 673 новых минимумов.

Инвесторы обращают внимание на перекупленность рынка. Ведущие индексы Dow, S&P 500, NASDAQ и NASDAQ 100 корректировались по мере достижения индикаторами RSI отметки 70, что происходило несколько раз.

Топ-5 компонентов S&P 500

- Qualcomm (NASDAQ:QCOM) +35,72%;

- Advanced Micro Devices (NASDAQ:AMD) +31,72%;

- NVIDIA +27,81%;

- Xilinx (NASDAQ:XLNX) +26,92%;

- Dollar Tree (NASDAQ:DLTR) +24,19%.

Аутсайдеры индекса S&P 500