Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

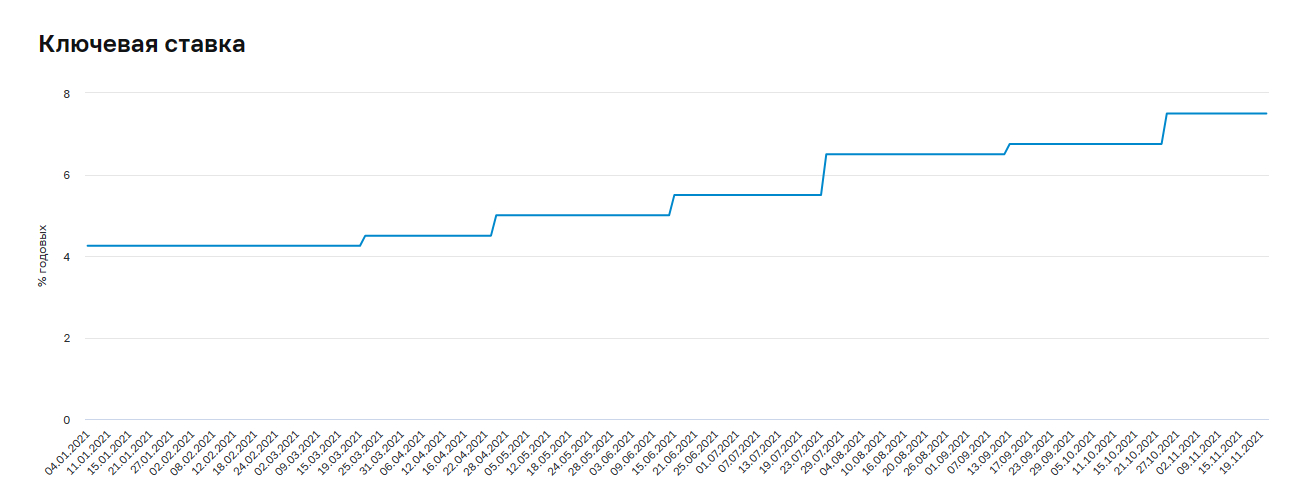

Этот год Россия начала с крайне низкой ключевой ставкой: 4,25 пункта. Она неуклонно снижалась весь 2020 год. Но теперь вектор сменился: ЦБ перешел от понижения к повышению. В итоге за прошедшие месяцы ставка выросла с 4,25 до 7,5 пунктов.

Что это значит для держателей акций? Подумаем, какие компании больше других могут пострадать от повышения ставки.

Компании с высокой долговой нагрузкой

Рост ключевой ставки обычно вызывает рост ставок по облигациям и банковским кредитам. Значит, заемные средства для компаний становятся все более дорогими.

Но не все компании с высокой долговой нагрузкой пострадают в равной мере. Ведь многие набрали долгов ещё в прошлом, когда ставки были низкими, или взяли кредиты в валюте. Для них повышение ставки не приведет к увеличению расходов.

У каких же российских компаний высокая долговая нагрузка?

Аэрофлот (AFLT)

У нее соотношение чистый долг/EBITDA по результатам 1 полугодия 2021 составило 11,5. Цифра выглядит пугающе, учитывая, что пограничные значения высокой долговой нагрузки находятся около 3.

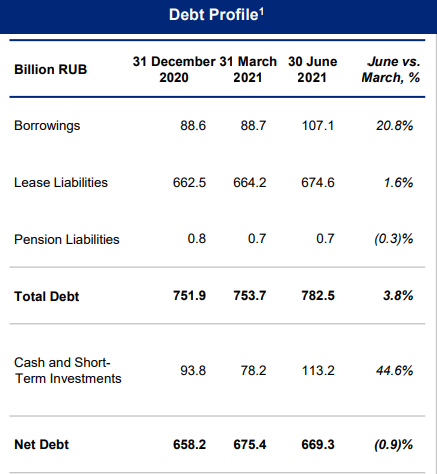

Однако нужно понимать, что большую часть обязательств Аэрофлота (MCX:AFLT) составляет лизинг воздушного парка. Ставки по нему слабо зависят от текущих значений ставки ЦБ и определяются долгосрочными контрактами. А текущие кредитные и облигационные займы хотя и выросли с начала года на 20,8%, однако полностью покрываются свободными средствами компании.

При этом у Аэрофлота полно других проблем. В отрасли в целом сложная ситуация, прибыли нет, акционерный капитал размыт. Поэтому покупка акций Аэрофлота выглядит сомнительным решением.

Мечел (MCX:MTLR)

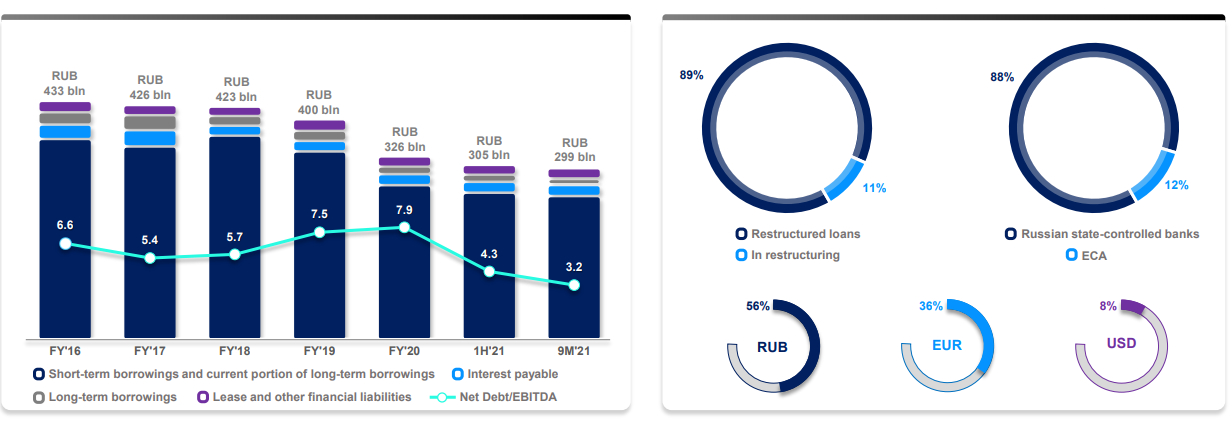

Высокая долговая нагрузка всегда мешала нормально работать этой компании. Чтобы выжить, ей пришлось реструктуризировать долги и продать один из ключевых активов — Эльгинское угольное месторождение. Это позволило снизить долговую нагрузку.

Хотя она все еще высокая, но не такая катастрофическая: соотношение чистый долг/EBITDA снизилось с 7,9 до 3,2.

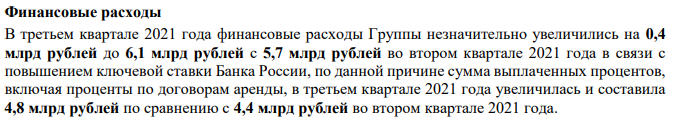

Основную часть долга составляют краткосрочные обязательства, из них 56% номинировано в рублях. Эта задолженность подвержена влиянию ключевой ставки. Мечел уже сообщил в последнем пресс-релизе: в связи с повышением ключевой ставки расходы компании в 3 квартале увеличились с 5,7 до 6,1 млрд. рублей. При этом они составили 47% операционного денежного потока.

Таким образом, платежи по долгам все еще отнимают существенную часть доходов компании. Однако в последние кварталы Мечел показывает более сильные финансовые результаты благодаря росту цен на уголь. Когда период высоких цен закончится, работать ему станет ещё сложнее.

Русал (RUAL) и En+ (MCX:ENPLDR) (ENPG)

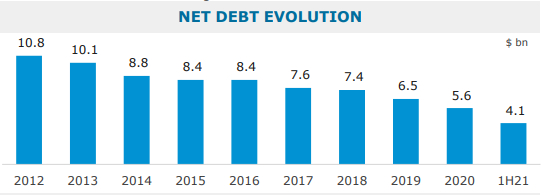

Для Русала (MCX:RUAL) соотношение чистый долг/EBITDA по результатам первого полугодия составило 3,1. Это пока еще многовато. Но если взглянуть на динамику изменения долга с 2012 года, то можно увидеть, что была проделана большая работа: долг сократился с $10,8 млрд до $4,1 млрд.

При этом 80% долга номинировано в долларах. Так что для Русала повышение ключевой ставки в России не представляет большой опасности.

В случае с EN+ все еще лучше: соотношение чистый долг/EBITDA снизилось до относительно безопасной отметки 2,7. Большая часть долга EN+ тоже номинирована в долларах, так что её финансовое положение тоже не сильно зависит от ключевой ставки.

ТМК (MCX:TRMK)

Трубная Металлургическая Компания заинтересовала российских инвесторов своими значительными и достаточно неожиданными дивидендными выплатами. Однако вряд ли стоит торопиться покупать акции ТМК, соблазнившись двузначной доходностью. У этого бизнеса много проблем, одна из которых — высокая долговая нагрузка.

Соотношение чистый долг/EBITDA для ТМК по результатам первого полугодия составило 5,6. В отличие от Русала и En+, 80% долга TMK номинировано в рублях. Компания сообщает в пресс-релизе за первое полугодие, что средняя ставка по обязательствам выросла на 52%: до 6,58%. Получается, повышение ставки чувствительно для ТМК, а вложение в акции этой компании выглядит рискованным. Особенно если ставка будет расти и дальше.

Объединенная Вагонная Компания (MCX:UWGN)

Соотношение чистый долг/EBITDA для неё составляет 5,4. Это достаточно много, но лишь половина долга состоит из кредитов и обязательств по облигациям. Вторая половина — долгосрочный лизинг вагонного парка.

90% полученных займов составляют обязательства перед банком Траст. Ставка по ним рассчитывается как ¾ от ключевой ставки ЦБ. Получается, что у обязательств ОВК значительная корреляция с ключевой ставкой, и от её роста компания заметно страдает.

В то же время, ¾ от ключевой ставки — это достаточно привлекательные условия, полученные компанией в рамках реструктуризации долгов. Еще год назад ОВК выплачивала долги банку Траст по другому тарифу: ключевая ставка + 2,5%. Реструктуризация избавила ОВК от значительной доли риска.

Как видим, ОВК в моменте страдает от высокой долговой нагрузки, однако предпринимает шаги для ее облегчения.

Подчеркнём особо, что ОВК и ТМК — компании 2-3 эшелона. При инвестировании в их акции следует быть особенно осторожным и проводить глубокий анализ перед покупкой.

Дивидендные компании с заработком на внутреннем рынке

Чем выше ставка, тем больше доходность облигаций и банковских депозитов. Когда она начинает приближаться к дивидендной доходности компаний или даже превышать её, инвестор может поменять приоритеты. Зачем держать деньги в рискованных активах, когда можно получить сопоставимую доходность в консервативных инструментах с меньшим риском?

В итоге происходит отток средств из дивидендных акций, и это снижает их стоимость. Особенно страдают компании, которые не могут повышать дивиденды темпами, позволяющими не отстать от реальной инфляции. В первую очередь, это телекомы, а также генерирующие и электросетевые компании, рост тарифов у которых ограничен.

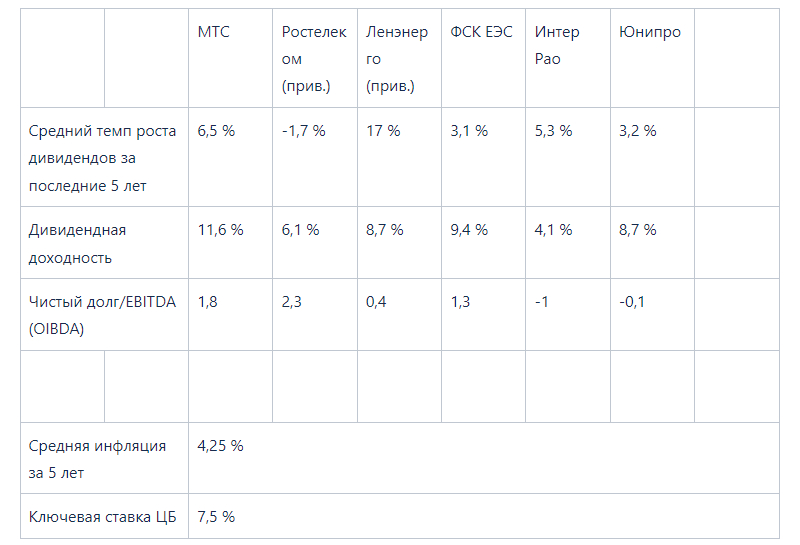

Сравним между собой наиболее интересные компании из данных секторов.

Если подходить формально, то наиболее уязвимыми из этого списка выглядят акции Ростелекома (MCX:RTKM), ФСК ЕЭС (MCX:FEES), ИнтерРао (MCX:IRAO) и Юнипро (MCX:UPRO). Однако Ростелеком и Юнипро в ближайший год может ждать значительный рост по дивидендам. Ростелеком уже заявил об увеличении дивидендов с 5 до 6 рублей на акцию в будущем году будущий год, а у Юнипро дивиденды вырастут в связи с запуском нового энергоблока.

Поэтому в аутсайдерах остаются ФСК ЕЭС и ИнтерРао. У них большие риски роста капитальных затрат в ближайшие годы, а отношение к миноритарным акционерам снижает их привлекательность.

Однако акции ИнтерРао могут быть привлекательны на долгосрочную перспективу. У компании значительная денежная подушка, которая может пойти на покупку новых активов. Да и в целом, если ключевая ставка будет расти, то размещенный на депозитах денежный запас будет увеличиваться быстрее.

Намного хуже ситуация у ФСК ЕЭС. У неё нет никаких значительных драйверов роста, зато есть большие капитальные расходы на модернизацию и постройку электросетей и подстанций. Всё это вызывает у инвестора негативные ожидания. А из-за низких темпов роста бизнеса и дивидендов не приходится рассчитывать, что инвестиции в эту компанию окажутся доходнее консервативных инструментов.

В то же время, у компаний из этого списка в целом все не так плохо, ведь высоких долгов у них нет. Поэтому их акции приобретать можно без особых опасений.

На общем фоне очень хорошо смотрятся акции МТС (MCX:MTSS) и привилегированные акции Ленэнерго (MCX:LSNG) (LSNGP). Эти компании повышают дивиденды темпами, превосходящими инфляцию, и каждый год доказывают инвесторам свою состоятельность.

Мнение аналитиков InvestFuture

Когда в России растет ключевая ставка ЦБ, под угрозу попадают компании с высокой долговой нагрузкой и со стабильными высокими дивидендами. Чтобы принять взвешенное решение об инвестировании, нужно обязательно посмотреть структуру долга и темпы роста дивидендов. Хотя и это лишь один из факторов выбора.

При этом есть компании, которые точно пострадают от высоких ключевых ставок и в целом выглядят инвестиционно непривлекательными: Мечел, ФСК, ОВК и ТМК.

Не является торговым сигналом или инвестиционной рекомендацией.

Текст подготовлен при помощи команды InvestFuture: аналитика Ивана Черненко и редактора Никиты Марычева.