Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

На протяжении последнего месяца золото удерживалось над отметкой $1800, однако сейчас его позиции дали трещину. «Медведи», похоже, готовятся взять штурмом этот ключевой уровень поддержки.

Настроения на рынке резко поменялись. Всего неделю назад казалось, что золото вот-вот предпримет мощнейшую попытку снова добраться до июньских максимумов в $1900 за унцию (а может быть и до рекордных максимумов августа 2020 года, превышавших $2000).

В понедельник цены упали на $45, или 2,4%, что стало сильнейшим дневным падением с 22 октября, когда золото уверенно ворвалось на территорию выше уровня $1800 и затем не опускалось ниже этого рубежа в рамках внутридневной торговли.

Фьючерсы на золото – дневной таймфрейм

Графики предоставлены skcharting.com

Что еще важнее, почти 10 дней подряд, а именно с 10 ноября по 19 ноября, цены не покидали район $1850 и в какой-то момент даже достигли июньского максимума в $1879,35. Примечательно, что все это происходило параллельно с ростом двух «конкурентов» золота — доллара и доходностей трежерис.

Как изменилась фундаментальная картина?

Казалось бы, цены сейчас должны остаться там, где они находятся, между $1800 и $1820, и затем постепенно набрать импульс и вернуться в район $1850.

Однако вероятность того, что они удержатся выше $1800, может оказаться низкой, учитывая намеренную атаку, призванную погасить восходящий импульс.

Особых причин для распродажи понедельника не было, поскольку тема инфляции в США, на которой росли цены на золото, остается весьма релевантной.

Некоторые сослались на решение президента Джозефа Байдена продлить полномочия Джерома Пауэлла на посту главы ФРС. На фоне этого заявления выросли акции банков из состава Dow, что произошло в ущерб активам-убежищам вроде золота.

Впрочем, ралли доллара на спекуляциях о перспективах сдвига графика повышения ставок было таким же абсурдным, как и падение цен на золото.

Американская валюта во вторник торговалась на максимумах четырех с половиной лет по отношению к иене на фоне предположений о том, что, добившись продления своих полномочий еще на четыре года, Пауэлл может занять более «ястребиную» позицию и повысить ставки в первом квартале 2022 года, а не во втором полугодии, как ожидалось ранее.

Если вы следили за действиями и заявлениями председателя ФРС на протяжении последних 20 месяцев, вы наверняка знаете, что более верного сторонника мягкой политики, чем он, просто не найти (что бы ни происходило со ставкой по федеральным фондам). Пауэлл — автор мантры о «преходящей инфляции», и он вряд ли изменит свою позицию. Так что, если инвесторы действительно продавали золото из-за переназначения Пауэлла, получается, что у них были весомые причины продавать также и доллар.

Что происходит с технической картиной?

Согласно экспертам по техническому анализу, она явно не такая благоприятная, как пару недель назад.

«Вскоре, возможно, начнется новый краткосрочный тренд», — отмечает Джеймс Стэйли, ведущий блог на платформе DailyFX.com.

«Сегодняшние минимумы держатся в районе предыдущего сопротивления, проходящего примерно по отметке $1808».

По словам Стэйли, предыдущая зона поддержки, которая соответствует недавнему сопротивлению в $1834, остается возможным препятствием на пути более низкого максимума.

«Впрочем, если продавцы настроены решительно и готовы запустить новый “медвежий” тренд, они, возможно, не станут ждать повторной проверки на прочность отметки $1834. В таком случае еще одним потенциальным сопротивлением может стать уровень $1821, на котором находилась предыдущая поддержка».

Как отмечает Стэйли, за недавним «медвежьим» флагом по золоту стоит более важный вопрос: смогут ли цены после него снова проверить на прочность уровень $1680 и, что, пожалуй, еще важнее, преодолеть этот барьер?

«Зона около $1680, совпадающая с уровнем Фибоначчи в 38,2% для сильного ралли 2018-20 гг., за 2021 год уже три раза проверялась на прочность. К этим попыткам, в частности, относится модель двойного дна, образовавшаяся в марте-апреле.

В районе $1771 проходит еще одна потенциальная поддержка, которая является уровнем Фибоначчи в 23,6% для того же анализа, на основании которого отметка в 50% позволила определить текущее сопротивление».

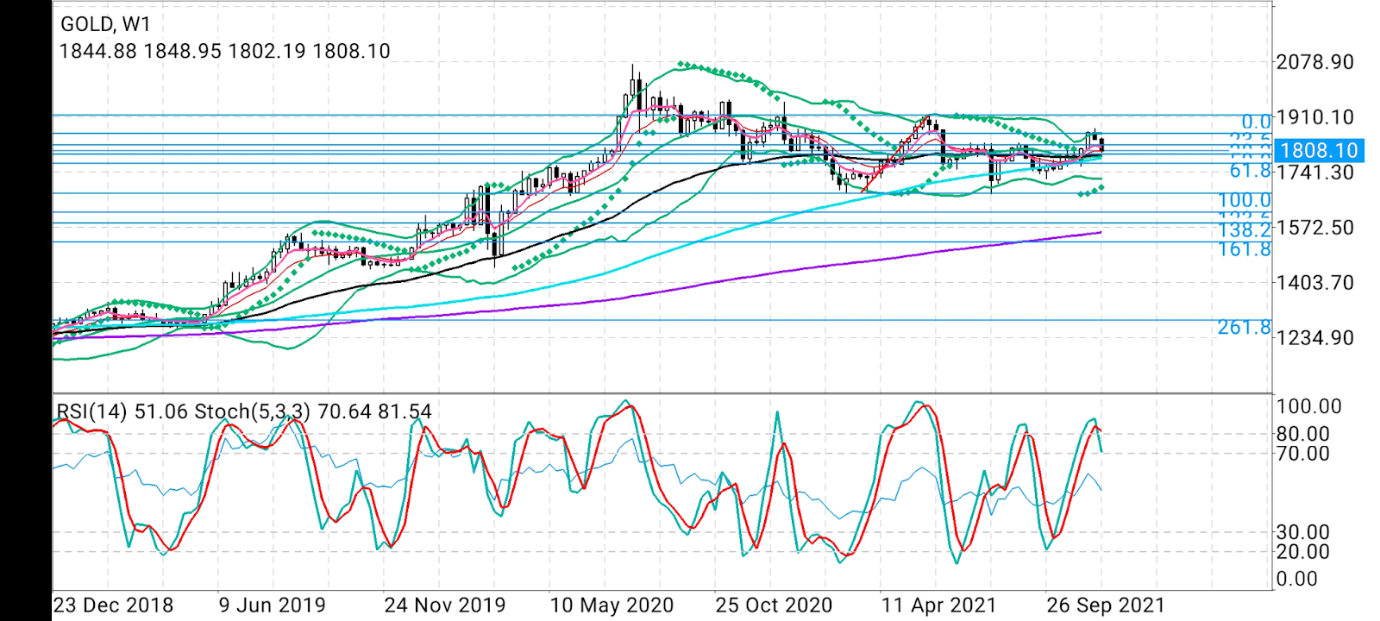

Золото — недельный таймфрейм

Как считает Сунил Кумар Диксит, главный технический стратег-аналитик skcharting.com, регулярно участвующий в подготовке технического анализа по сырьевым рынкам для Investing.com, путь наименьшего сопротивления для золота сейчас, похоже, пролегает вниз, хотя резкое падение понедельника может спровоцировать восходящую коррекцию в краткосрочном периоде.

«При обвале на $46 была пробита поддержка 200-дневной простой скользящей средней в $1802, а закрытие произошло на уровне 50-дневной экспоненциальной скользящей средней в $1809», — указывает Диксит.

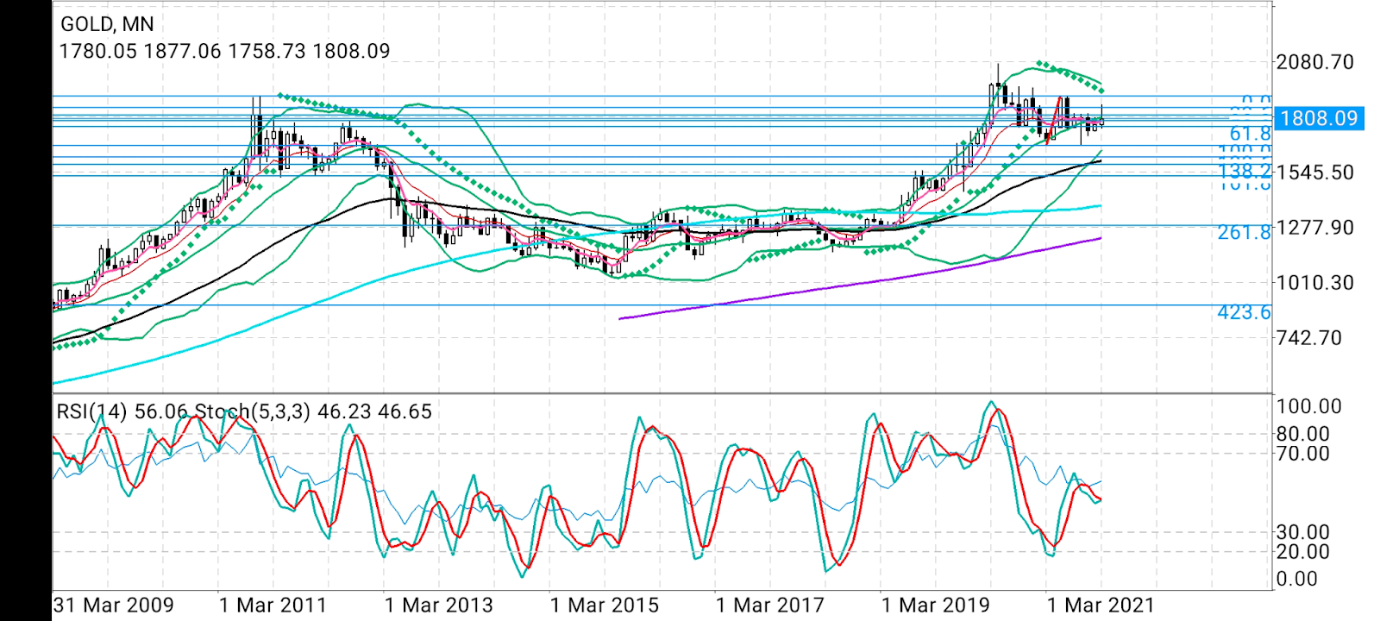

Золото — месячный таймфрейм

На закрытии торгов понедельника значение сигнальной линии стохастика составляло 9,20, а медленная линия проходила по 11,90.

«В совокупности эти индикаторы указывают на перепроданность золота, и консолидация выше $1800 или рост выше 50-дневной экспоненциальной скользящей средней $1809 могут спровоцировать восстановление к уровню Фибоначчи в 38,2% на $1825 и горизонтальной статистической поддержке, превратившейся в сопротивление, на $1833».

При наличии необходимых объемов консолидация выше уровня $1833 может повлечь за собой продолжение восстановления к точке разворота $1845 и уровню Фибоначчи в 23,6% на $1860, отмечает Диксит.

Впрочем, если «медведи» всерьез возьмутся за золото, немногие из этих целевых уровней будут протестированы, предупреждает аналитик.

«Учитывая очень активное сворачивание длинных позиций, восстановление может не устоять под натиском “медведей” и их планов. При неудачной попытке преодолеть уровни $1825–$1833 цены на золото могут снова упасть к 200-дневной простой скользящей средней в $1802, которая послужит трамплином для падения к кластерам поддержки, а именно к уровню Фибоначчи в 50%, находящемуся аккурат на $1795, а также к 100-дневной SMA в $1790 или даже к 100-недельной SMA в $1785».

Напоследок мне хотелось бы напомнить вам о следующем: тренд — ваш друг, но при торговле следует проявлять сдержанность.

Удачи!

Дисклеймер: Барани Кришнан приводит экономические показатели и мнения других аналитиков, иногда противоположные, чтобы представить разносторонний анализ рынка. Он не является держателем позиций по сырьевым товарам и ценным бумагам, рассмотренным в статье.