Смертельная ловушка: водитель Xiaomi погиб в огне из-за отказа дверных ручек

ФРС пора завязывать с QE.

Тифф Маклем, глава Банка Канады, утверждает, что центробанки должны быть сумасшедшими на входе и планировать выход. Они должны ориентироваться не на сроки, а на результат. Когда регуляторы начинали QE, они предполагали, что программы закончатся на финише пандемии. Однако если результат достигнут, можно и отказаться от покупок активов, как сделал это BoC. Проблема в том, что ФРС – это не Банк Канады. Ранний выход такого гиганта из монетарных стимулов чреват паникой на финансовых рынках, что еще больше укрепит доллар США.

О том, что Федрезерв тянет кота за хвост, не говорит только ленивый. По мнению Jefferies, Штаты входят в самый жесткий рынок труда с 1950-х. Даже если временные факторы, которые вносят в прирост инфляции 1,5 п.п., сойдут на нет в 2022, зарплата, вклад которой оценивается в 1 п.п., продолжит подогревать рост потребительских цен. Это вряд ли изменится в следующем году, заставив в конечном итоге ФРС действовать агрессивно.

Экс-глава ФРБ Нью-Йорка Уильям Дадли считает, что центробанк начнет повышать ставку по федеральным фондам и довольно быстро доведет ее до 3%, что существенно выше ожидаемых регулятором к концу 2024 1,75%.

Пока инвесторы бегут впереди поезда Федрезерва, но что будет, когда они поменяются местами? Срочный рынок оценивает шансы двух актов монетарной рестрикции в 2022 в 83%. После сентябрьского заседания FOMC они составляли 22%. Деривативы CME сигнализируют, что с вероятностью 54% центробанк поднимет ставку трижды. Повышение прогнозов верой и правдой служит «медведям» по EUR/USD, которые не устают обновлять 16-месячные минимумы.

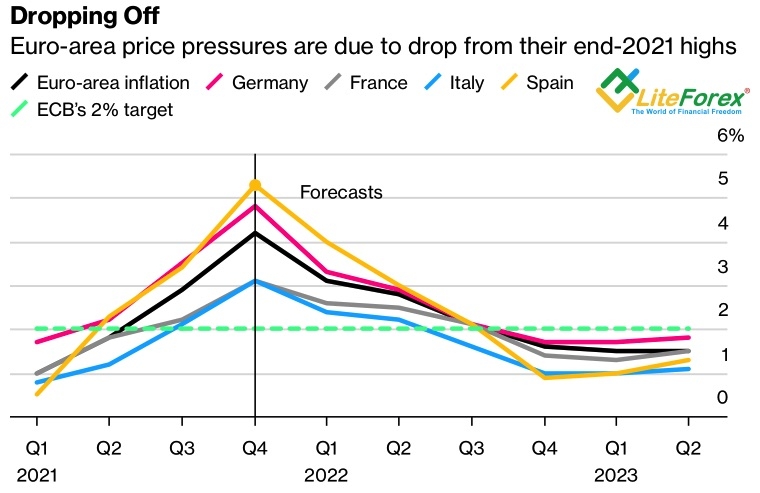

Увы, но «быкам» ответить им нечем. Согласно прогнозам экспертов Bloomberg, инфляция в еврозоне достигнет 4,2% на исходе 2021, однако через год замедлится до 1,6%, что ниже таргета ЕЦБ в 2%.

Прогнозы по европейской инфляции

Источник: Bloomberg

По мнению Кристин Лагард, риски роста зарплат и вторичных эффектов, включая перебои в цепочках поставок, ограничены. Европейский рынок труда гораздо менее гибкий, чем американский, проблем с предложением в Старом свете меньше, чем в Новом, что ограничивает вероятность чрезмерного роста заработной платы и инфляции. В таких условиях не удивлюсь, если валютный блок будет жить с QE не только до конца 2022, но и в 2023.

И пусть Deutsche Bank (DE:DBKGn) призывает ЕЦБ уменьшить монетарные стимулы, ссылаясь на их чрезмерные побочные эффекты, Германия – не единственная страна в еврозоне. Европейскому центробанку нужно думать обо всех, и это обстоятельство еще больше связывает ему руки в деле нормализации денежно-кредитной политики.

Разница во взглядах ФРС и ЕЦБ – главная причина нисходящего тренда по EUR/USD. Где именно пара нащупает дно – большой вопрос. Возможно, на обозначенных в начале второй декады ноября уровнях 1,133 и 1,122, возможно, еще ниже. Nordea Markets ожидает увидеть ее на 1,085 на финише 2022, и этот прогноз, казавшийся совсем недавно фантастическим, обретает реальные черты.

Нам остается лишь держать сформированные от уровней 1,157 и 1,1435 короткие позиции и периодически наращивать их на откатах.

Дмитрий Демиденко для LiteForex