Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

Неделя началась с ослабления доллара практически по всем фронтам, но с разной интенсивностью, от слабого до умеренного. Промышленный выпуск и розничные продажи в Китае замедлились меньше, чем ожидалось, что несколько ослабило неприятие к риску из-за опасений замедления китайской экономики.

Несмотря на слабый доллар в начале недели, потенциал для укрепления есть, особенно в свете пока еще не прояснившейся реакции ФРС на сильный положительный шок в инфляции в октябре. Есть риск, что ФРС в ответ может ускорить темп сворачивания QE или приблизить начало повышения ставок. Среди отчетов по США стоит обратить внимание на розничные продажи и промышленный выпуск.

Календарь выступлений ФРС на этой неделе включает выступления Уильямса, Эванса, Бостика и Клариды. Инвесторы ждут их реакции на противоречивый отчет по инфляции, что может вполне привести к росту американской валюты, так как отрицать инфляцию становится все труднее.

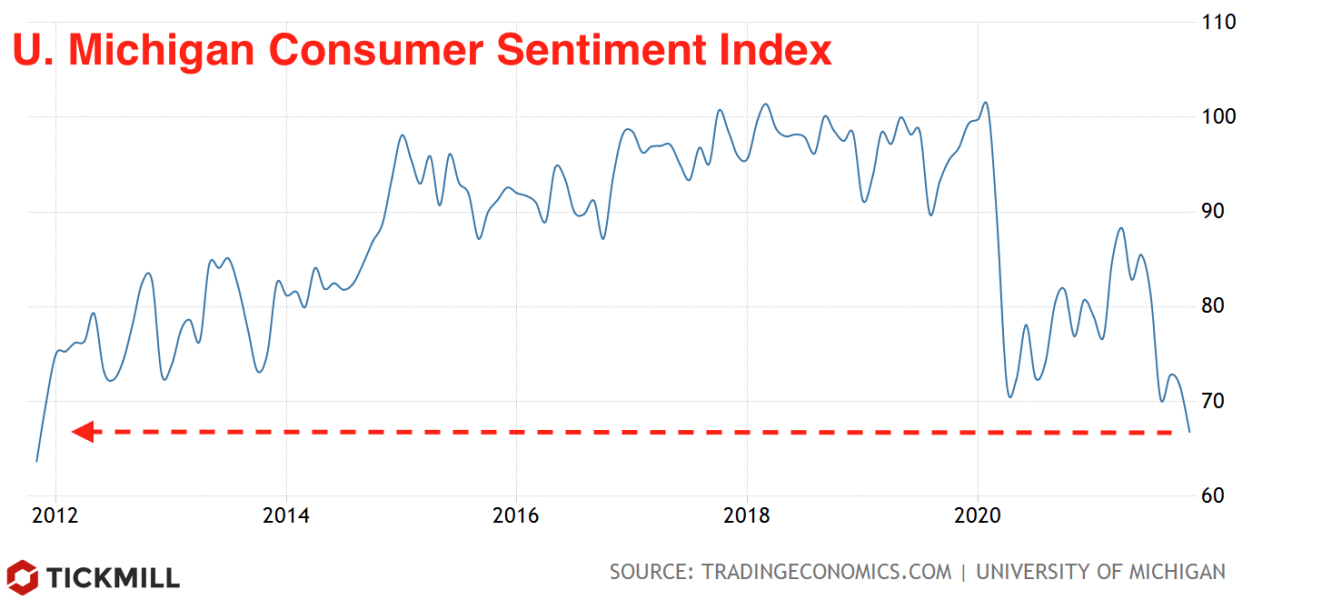

Расходы на жизнь в США быстро растут, поэтому потребительская уверенность показывает все более удручающую динамику. Индекс потребительской уверенности от У. Мичиган упал до 66.8 пунктов, показали данные в пятницу. Это минимум с 2011 года:

Однако связь потребительских настроений и расходов была слабой последние несколько лет, и падение индекса прежде всего отражает беспокойство об инфляции.

Подробности отчета показали, что всего 36% опрошенных домохозяйств считают, что доход будет расти быстрее инфляции в течении 5 следующих лет. Данная доля неуклонно снижается в последние несколько месяцев. Большинство из них посчитало, что сейчас не время для дорогостоящих покупок, таких как дом, автомобиль и недвижимость.

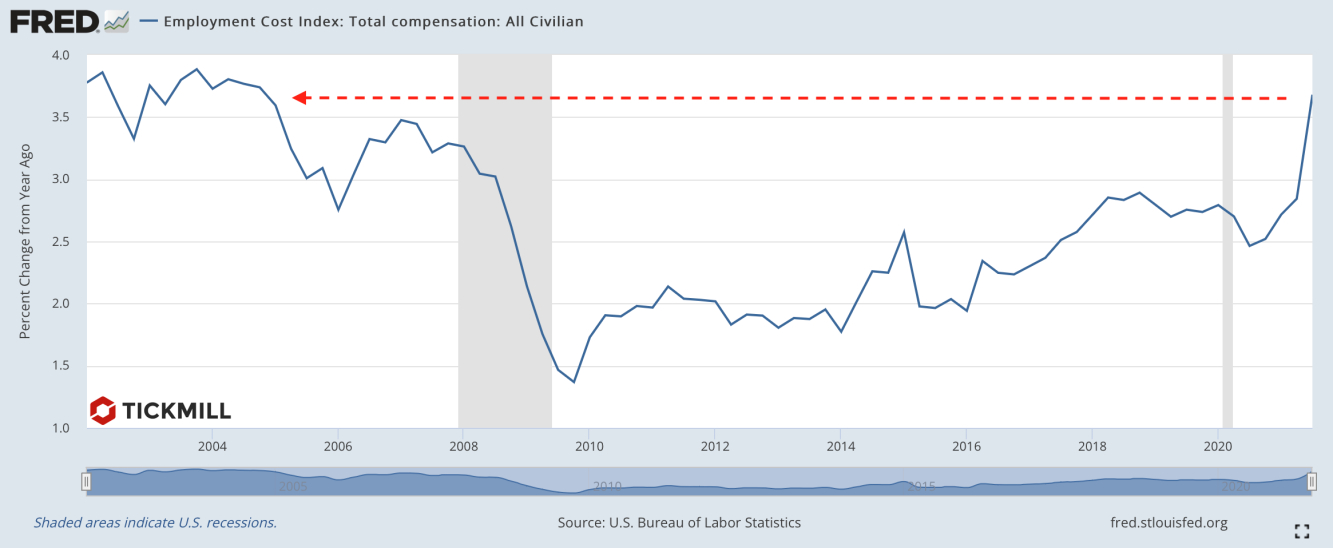

Что касается отчета JOLTS по рынку труда в США, он показал, что доля увольнений выросла до 3.4% от рабочей силы в частном секторе, при этом в секторе гостиничных услуг и развлечений она составила 6.4%, 4.4% — в ритейле и 3.6% — в торговле и сфере пассажирских перевозок. По сути, это еще одно свидетельство того, что компаниям приходится бороться за работников, повышая зарплаты. Отражение данной тенденции можно найти в индексе затрат на рабочую силу – который в третьем квартале вырос до многолетнего максимума:

В то же время NFIB в своем последнем отчете указал на рекордное число компаний, которые собираются повышать зарплату в ближайшие месяцы.

Число открытых вакансий остается на очень высоком уровне – 10.4 млн, и, основываясь на росте рабочих мест, который мы наблюдали в октябре, потребуется 20 месяцев, чтобы эти вакансии заполнить. Особое внимание нужно обратить на трудовые «резервы» — если уровень участия рабочей силы будет продолжать восстанавливаться так же медленно, как сейчас, давление в зарплатах будет сохраняться, а следовательно, риски инфляции будут также оставаться высокими.

Третий квартал по японской экономике сильно разочаровал, что совсем не оставляет шансов, что Банк Японии перейдет к ястребиной риторике. ВВП сократился на 3% в третьем квартале, при прогнозе в -0.8%, сильно пострадали и инвестиции в основные фонды, сократившись на 3.8% (прогноз -0.6%).

Ясно, что фирмы неохотно наращивают производственные объемы, либо не могут это сделать из-за дефицита компонентов, нарушений цепочек поставок, высоких цен на сырье и труд и т.д. USD/JPY отреагировала умеренно положительно на данные, так как с такими данными Банку Японии все труднее переходить к снижению монетарного стимулирования.

Артур Идиатулин, рыночный обозреватель Tickmill UK