Саудиты заливают мир нефтью перед возможной войной

Центробанки-конкуренты ФРС поддерживают друг друга.

Доллар и все остальные. В денежно-кредитной политике центральных банков происходит гигантский сдвиг. По оценкам Bank of America, они влили в финансовую систему около $23 трлн, чтобы помочь мировой экономике в борьбе с рецессией. Пришло время изъятия стимулов, и от того, как именно будут вести себя ФРС и ее коллеги из других стран, зависят судьбы валютных пар на Forex.

При этом отказ Банка Канады от QE, нежелание Резервного банка Австралии удерживать доходность 3-летних облигаций на уровне 0,1%, слухи о повышении ставки РЕПО Банком Англии поддерживают не только «луни», «оззи», фунт, но и другие денежные единицы G10, включая евро.

Сужение, инфляция, ужесточение. Именно в таком режиме функционируют мировая экономика и финансовые рынки. Ведущие центробанки мира в конечном итоге раскрутят свои покупки облигаций. При этом сохранение инфляции на повышенных уровнях заставит их поднять основные процентные ставки. Причем более агрессивно, чем в настоящее время ожидается. И рынки начинают играть в игру, чей потенциал монетарной рестрикции еще не оценен?

Вероятно, это не ФРС. Здесь все прозрачно: сворачивание QE с ноября до середины 2022 и два повышения ставки в следующем году. И не Банк Англии, от которого ожидают роста стоимости заимствований на 100 б.п. в 2021-2022. А вот Резервный банк Австралии, вероятнее всего, отступит от своей мантры о повышении cash rate в 2024. То же самое может сделать ЕЦБ. Это обстоятельство позволяет объяснить как популярность «оззи», так и способность евро огрызаться.

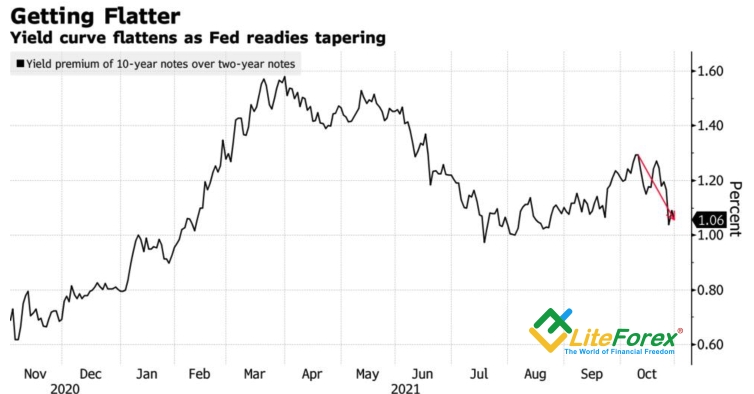

Монетарная политика центробанков находит свое отражение на рынках долга. Если ранее именно регуляторы ими двигали, то в настоящее время инвесторы в облигации проверяют их на прочность. Откажется ли RBA от удержания уровня 0,1% по 3-летним облигациям? Сможет ли Кристин Лагард убедить рынки, что они неправы? Будет ли ФРС своим отказом от QE и повышением ставок сдерживать экономический рост? Судя по снижению кривой доходности облигаций в США, рынки этим обеспокоены.

Динамика кривой доходности облигаций в США

Источник: Bloomberg

Впрочем, снижение ставок по 10-летним долгам может быть обусловлено намерением Казначейства уменьшить объемы эмиссии облигаций. По оценкам ряда банков Уолл-Стрит, речь идет об $1 трлн к третьему кварталу 2022. Не обеспокоена сигналами долгового рынка и министр финансов Джанет Йеллен. По ее мнению, идет хорошее, надежное восстановление экономики США, которое совсем не похоже на восстановление после 2008, ведь в настоящее время уровень безработицы существенно снизился.

Если сильных мира сего не беспокоят риски замедления американского ВВП, в том числе из-за нормализации денежно-кредитной политики ФРС, почему это должно волновать рядовых трейдеров? Просто нужно принять это за данность. И готовиться к оглашению результатов заседания FOMC и к релизу данных по американской занятости.

Несмотря на желание «быков» по EUR/USD показать зубы, по-«ястребиному» настроенный центробанк и сильная статистика по Штатам, вероятнее всего, опустят их с небес на землю. Отбой от сопротивлений на 1,16, 1,1615 и 1,1635 следует использовать для продаж.

Дмитрий Демиденко для LiteForex