Доходы от крупнейшего в РФ нефтяного налога могут удвоиться в марте — Reuters

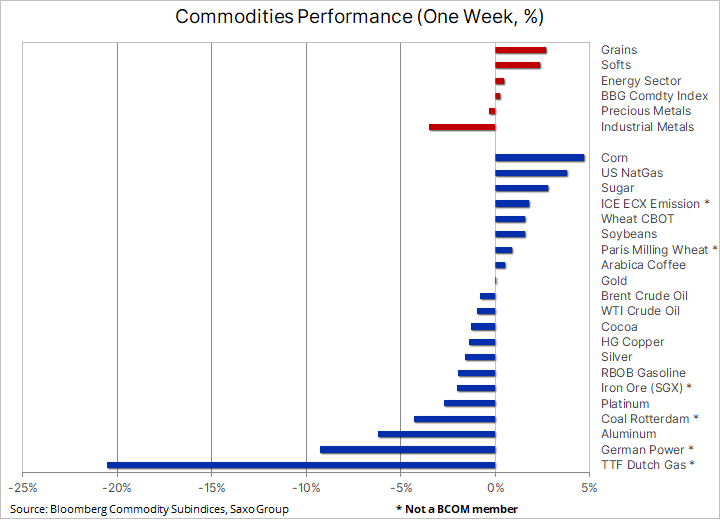

Последняя неделя октября принесла смешанные результаты на различных товарных рынках и в различных секторах. В течение месяца инвесторы начали все больше проявлять некоторую склонность к риску, учитывая количество поступающих данных, указывающих на глобальное замедление роста. Отчасти это замедление непосредственно обусловлено ростом цен на сырьевые товары, и не в последнюю очередь недавним скачком стоимости ископаемого топлива, вынудившим ряд отраслей, потребляющих большое количество электроэнергии, сократить объемы производства. Кроме того, резкое падение цен на уголь и газ способствовало ослаблению недавнего «попутного ветра», который поддерживал нефть и промышленные металлы.

В нескольких крупных экономиках наблюдались драматические движения на переднем конце кривой доходности. Это происходило после того, как инвесторы внезапно и коллективно осознали, что растущая инфляция может заставить центральные банки «ударить по тормозам», повысив процентные ставки гораздо раньше, чем ожидалось ранее. В результате кривые доходности 2 недели назад стали более плоскими, а в некоторых случаях даже инвертированными. Это говорит о том, что трейдеры все больше учитывают замедление темпов роста по мере ужесточения центральными банками денежно-кредитной политики. Последствия этих событий также привели к некоторой переоценке курса нескольких валют по отношению к доллару, при этом доллар в итоге снижался третью неделю подряд.

2 недели назад рост цен был обеспечен в основном за счет сельскохозяйственного сектора, поскольку возросший риск еще одного явления Ла-Нинья этой зимой способствовал росту цен на ряд ключевых продовольственных товаров. В энергетическом секторе наблюдалась смешанная динамика: нефть демонстрировала признаки приостановки, поскольку резко снизившиеся цены на газ и уголь уменьшили потенциальную поддержку от перехода с газа на нефть, который, как предполагалось в последние недели, может в ближайшие месяцы увеличить спрос на один миллион баррелей в день.

Промышленные металлы завершили бурный месяц снижением, уступив часть своих недавних достижений на фоне беспокойства по поводу роста и спроса, что привело к краткосрочному перерыву «бычьих» настроений в секторе. После 15-процентного роста до рекордного уровня в первой половине месяца, к его концу, Лондонский индекс металлов растерял более половины этих достижений. Почти двукратное снижение цен на уголь в Китае также способствовало резкому падению цен на алюминий, самый энергоемкий в производстве металл.

Как отмечает Bloomberg: «Хаос на рынке меди в октябре является особенно ярким примером влияния логистических сбоев и глобального энергетического кризиса на предложение на всех товарных рынках. В условиях сокращения запасов спотовые цены торгуются с большой премией к фьючерсным на пяти из шести основных рынках металлов LME, что свидетельствует о нехватке покупателей».

Закончилось ли ралли сырьевых товаров? Хотя перспективы глобального роста стали выглядеть более неоднозначными, естественно задать вопрос, будет ли этого достаточно, чтобы обратить вспять сильное ралли сырьевых товаров, наблюдавшееся в этом году. Мы считаем, что это не так, поскольку большой спрос, связанный с «зеленым» переходом, все еще ждет своего часа. В то же время внимание к инвестициям, соответствующим стандартам ESG, продолжает мешать так называемым отраслям старой экономики, особенно горнодобывающей и нефтедобывающей промышленности, привлекать средства, необходимые для обеспечения адекватного уровня предложения в ближайшие годы.

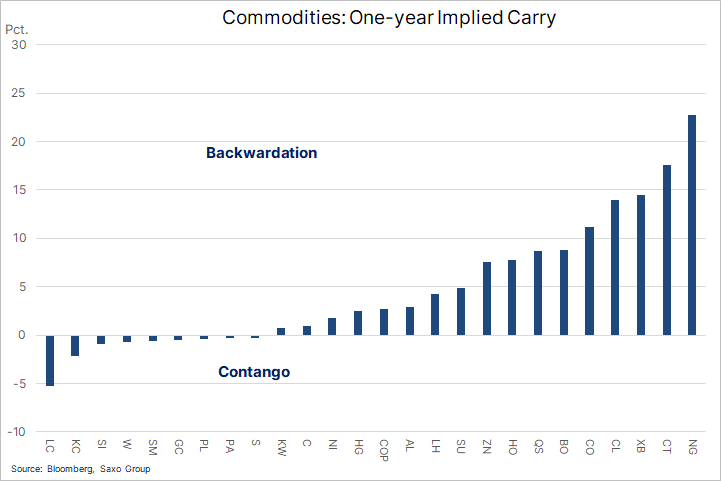

Цены на сырьевые товары зависят не только от спроса, но и от наличия предложения, и, учитывая вышеупомянутые факторы, мы видим, что по многим отдельным сырьевым товарам развивается дефицит. Насколько сильный, можно увидеть на приведенном ниже графике, который показывает процентную разницу в цене между товарами для оперативной поставки и форвардной ценой на один год. Чем выше обратная зависимость, тем более жестким воспринимается рынок, где покупатели готовы или вынуждены платить более высокую цену за немедленную поставку.

Перспектива напряженной ситуации на газовых рынках в зимний период в северном полушарии привела к тому, что годовой спред по торгуемому в США природному газу достиг экстремальной отметки – почти 23%. Даже если отбросить природный газ, среднее отставание по пяти фьючерсам на сырую нефть и топливные продукты достигло более 9%, чего не наблюдалось, по крайней мере, с 2005 года. Промышленные металлы, как уже упоминалось, в настоящее время находятся в центре такого же развития событий: среднее отставание по меди, алюминию, никелю и цинку выросло до самого значительного уровня с 2007 года.

2 недели назад нефтяное ралли продемонстрировало признаки истощения, и, хотя мы не ожидаем разворота, рынок может вступить в период консолидации, прежде чем набрать обороты в преддверии конца года. Причин коррекции, помимо сокращения спекулянтами длинных позиций, несколько, и, хотя некоторые из них напрямую связаны с рынком нефти, другие, не менее важные, касаются Китая, президента России Путина и правительства Германии.

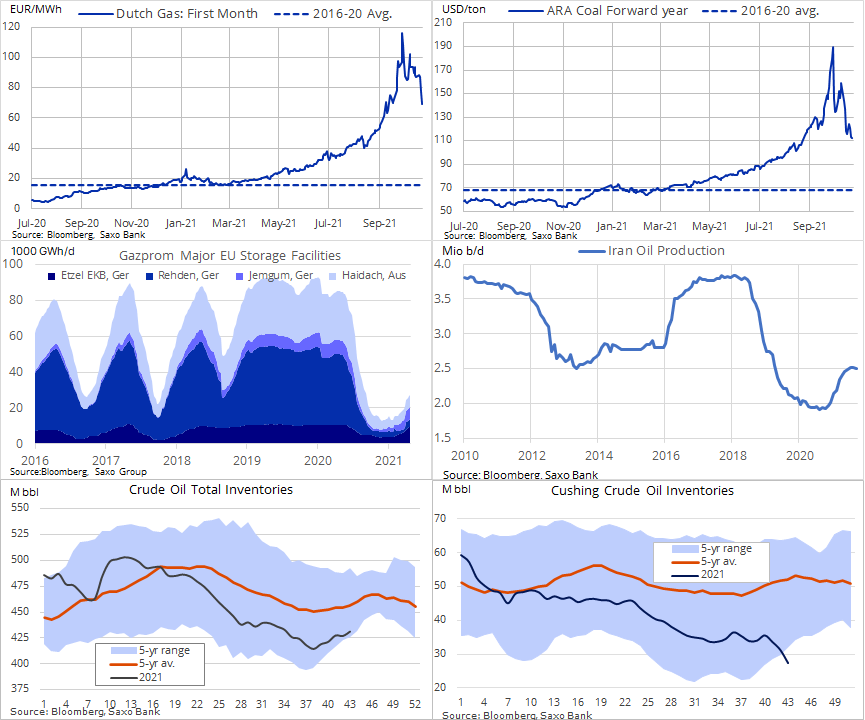

До прошлой недели мировой энергетический рынок был в огне: сильное повышение цен на нефть, газ и уголь создало петлю обратной связи, которая привела цены на большинство видов топлива к многолетним и даже рекордным максимумам. Ограниченные поставки газа и угля в Европе и Азии, приводящие к росту цен до уровней, наносящих ущерб экономическому росту, в последние недели стали одной из основных причин дополнительного роста стоимости нефти. Перспектива повышения спроса на дизельное топливо, печное топливо и пропан за счет газа, по оценкам, может повысить мировой спрос на сырую нефть на один миллион баррелей в день.

Причины коррекции цен на сырую нефть, наблюдавшейся на этой неделе, можно свести к этим основным событиям:

- В прошлую среду Иран и ЕС договорились о возобновлении ядерных переговоров, что в итоге может привести к увеличению поставок нефти. До восстановления Трампом санкций в 2018 году Иран производил около 3,8 млн баррелей в день, что примерно на 1,3 млн баррелей в день выше нынешнего уровня.

- Еженедельный отчет EIA о запасах показал более значительный, чем ожидалось, рост запасов сырой нефти. Хотя рост запасов соответствует сезонным ожиданиям, продолжающееся падение запасов в Кушинге, штат Оклахома, вызвало некоторые опасения по поводу наличия запасов в важном центре доставки фьючерсов на нефть марки WTI.

- Снижение цен на газ после того, как президент Путин пообещал увеличить поставки газа, возможно, в ответ на заявление Министерства экономики Германии о том, что сертификация «Северного потока-2» не представляет риска для безопасности поставок в ЕС. Голландский бенчмарк TTF на первый месяц торгуется ниже €70/МВтч или $23,5/MMBtu – уровня, на котором спрос на переключение с газа на нефть начнет ослабевать.

- Падение цен на уголь в Китае отразилось на остальном мире после того, как правительство активизировало свои усилия по обеспечению поставок электроэнергии, рассмотрев возможность введения ценовых ограничений наряду с призывом к шахтерам увеличить производство. Фьючерсы на коксующийся и энергетический уголь в Китае упали примерно на 45% за последние 11 дней.

Сильный фундаментальный прогноз, поддерживающий рост цен на ископаемые виды топлива до 2022 года, по нашему мнению, не изменился. Но последние события показывают, в какую волатильность могут войти эти рынки в условиях неопределенности спроса и предложения.

Драгоценные металлы: Золото остается в прежнем диапазоне, при этом поддержка со стороны падения реальной доходности в США в начале прошлой недели резко изменилась перед выходными, а негативное влияние последнего было лишь частично компенсировано ослаблением доллара. Техническая перспектива остается нейтральной, рынку все еще не хватает энергии, чтобы должным образом преодолеть сопротивление на уровне $1813 перед большим сопротивлением на уровне $1835. И пока все это остается в силе, цена рискует дрейфовать вниз, не в последнюю очередь учитывая упомянутую фиксацию прибыли, появившуюся в других сырьевых товарах 2 недели назад.

В то же время падение цен на промышленные металлы привело к ообновлению роста цен на серебро, в результате чего соотношение золота и серебра вновь поднялось до 75 (унций серебра к одной унции золота) с недавнего минимума около 73. В последние недели сочетание растущих цен на промышленные металлы, более мягкого доллара и растущих инфляционных ожиданий помогло поднять серебро до шестинедельного максимума, после чего последняя волна распродаж вновь снизила его краткосрочный потенциал. Ключевым сопротивлением остается двойная вершина на уровне $24,85, а поддержка должна быть найдена в районе $23,40.

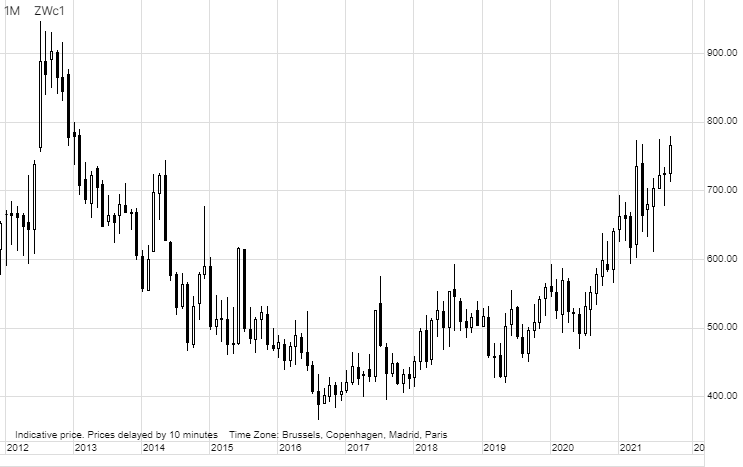

Цены на сельскохозяйственную продукцию снова начали расти после нескольких месяцев торговли в диапазоне. 1 недели назад рост цен на сырьевые товары наблюдался в основном в этом секторе: росли как зерновые, так и мягкие сырьевые товары. В то время как кукуруза возглавила таблицу показателей, поднявшись до двухмесячного максимума, продолжающийся рост мировых цен на пшеницу начал привлекать к себе нежелательное внимание. Наряду с рисом, пшеница является одним из важнейших мировых продуктов питания, и за ростом цен на ее фьючерсы в Чикаго и Париже до самых высоких уровней за последние 8 лет будут нервно следить основные покупатели на Ближнем Востоке, в Северной Африке и Китае. Последний, кстати, уже является одним из крупнейших мировых импортеров пшеницы.

Мировые запасы в этом году сокращаются на фоне проблемного вегетационного сезона в некоторых основных регионах-производителях Северной Америки, России и Европы. Благодаря активным закупкам, наблюдаемым в последние недели, некоторые из этих ключевых импортеров гонятся за ограниченным мировым предложением. Тем самым они еще больше опустошают хранилища в преддверии очередного сложного погодного периода, вызванного Ла-Нинья. Кроме того, этот период может быть осложнен перспективой роста производственных затрат из-за повышения цен на дизельное топливо и удобрения. Рост цен на удобрения может привести к сокращению будущего урожая таких культур, как кукуруза и пшеница. И хотя в Австралии и Аргентине ожидается большой урожай, беспокойство о поставках может пока поддерживать цены.

Source: Saxo Group