Хедж-фонды массово бегут из биткоина

- Акции AFRM, дебютировавшие на публичном рынке в январе 2021 года, с тех пор выросли более чем на 70%, а рекордный максимум был зафиксирован 25 октября

- Affirm Holdings укрепляет позиции за счет выстраивания партнерских отношений, особенно с крупными ритейлерами

- В ближайшей перспективе бумаги AFRM могут столкнуться с фиксацией, что предоставит долгосрочным инвесторам более привлекательную точку входа на рынок

Листинг Affirm Holdings (NASDAQ:AFRM), предоставляющей потребителям краткосрочные кредиты на покупки, состоялся в январе, и с тех пор акции выросли более чем на 71%. 13 января AFRM дебютировала на отметке $90,90, а уже к середине февраля бумаги подскочили до $146, после чего «медведи» взяли верх.

11 мая AFRM опустилась к рекордному минимуму в $46,50, после чего вернулась в игру, устремившись к новым максимумам. 25 октября акции достигли пиковых $165,94, затем откатившись к текущим $155. Рыночная капитализация компании составляет 42,63 миллиарда долларов.

Affirm — финтех-компания, предоставляющая краткосрочные кредиты по принципу «купи сейчас — заплати потом» (BNPL). Другими словами, потребители могут осуществлять платежи за покупки в рассрочку. Недавний рост акций AFRM отчасти вызван новостями о партнерстве с крупными розничными компаниями, включая Amazon (NASDAQ:AMZN), American Airlines (NASDAQ:AAL), Shopify (NYSE:SHOP) и Target (NYSE:TGT).

Согласно свежим данным:

«В 2020 году объем мирового рынка BNPL был оценен в 4,07 миллиарда долларов США; согласно прогнозам, в период с 2021 по 2028 год он будет расти со среднегодовым темпом роста в 22,4%».

Читатели, возможно, помнят, что не далее как в августе финтех-гигант Square (NYSE:SQ) объявил о покупке австралийской BNPL-компании Afterpay за 29 миллиардов долларов.

При этом Affirm полагается не только на партнерские отношения; ранее в этом году компания приобрела Returnly, специализирующейся на возвратах товаров, приобретенных онлайн. Это отражает органический характер роста платформы онлайн-платежей. Она также расширяет свои предложения за счет приобретений в области финансовых технологий. Фактически, многие инвесторы уже считают Affirm кандидатом на скорое поглощение.

9 сентября руководство опубликовало отчет за четвертый квартал и 2021 финансовый год. Выручка в годовом отношении возросла на 71% и достигла 261,8 миллиона долларов, тогда как убыток на акцию составил 48 центов. Компания также опубликовала оптимистичный прогноз на 2022 финансовый год.

В сопроводительном заявлении генеральный директор Макс Левчин отметил:

«В четвертом квартале мы нарастили количество продавцов на нашей платформе более чем в пять раз и более чем вдвое увеличили валовый оборот; число активных потребителей в годовом отношении выросло на 97%».

В преддверии публикации квартального отчета акции AFRM колебались в районе отметки $90, что примерно соответствует уровням январского дебюта. С тех пор они выросли примерно на 72%.

Перспективы акций Affirm

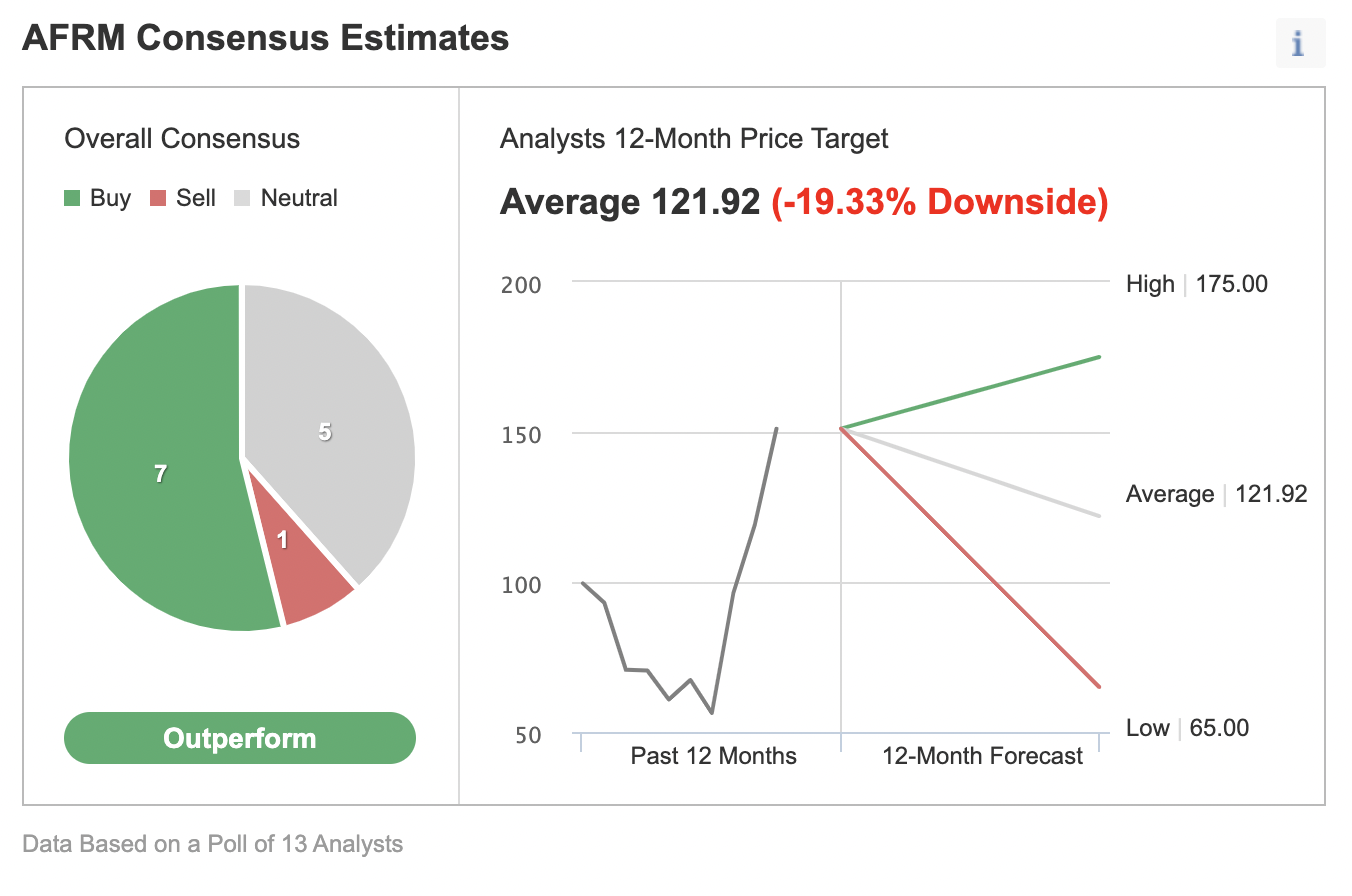

Опрошенные Investing.com аналитики полагают, что акции AFRM будут торговаться «лучше рынка». Тем не менее, усредненный 12-месячный ценовой таргет акций предполагает их снижение на 22% до $121,92. Диапазон оценок ограничен отметками $65 и $175.

Источник: Investing.com

Другими словами, игроки с Уолл-стрит полагают, что большая часть хороших новостей уже учтена в котировках Affirm, что делает вероятным краткосрочную фиксацию прибыли.

Коэффициенты P/S и P/B для акций AFRM составляют 38,98 и 15,85 соответственно. Для сравнения: аналогичные показатели Square составляют 7,64 и 44,85.

С другой стороны, коэффициенты P/S и P/B для акций Upstart Holdings (NASDAQ:UPST) оцениваются в 56,43 и 33,49. Иными словами, инвесторы готовы переплачивать за финтех-компании, находящиеся в центре внимания.

Инвесторам, обращающим внимание на технические графики, может быть интересно узнать о перекупленности ряда краткосрочных и среднесрочных осцилляторов. И хотя в таком состоянии они могут оставаться в течение длительного времени, краткосрочный всплеск волатильности и фиксация прибыли также возможны. Учитывая, что в ближайшие дни многим технологическим компаниям предстоит отчитаться за минувший квартал, акции AFRM могут продемонстрировать довольно агрессивные колебания (особенно если весь сектор окажется под давлением).

Мы ожидаем снижения акций Affirm к 140 долларам, где они, вероятно, найдут относительно надежный уровень поддержки. Затем акции могут уйти в боковой тренд вплоть до формирования прочной базы дальнейшего роста.

3 стратегии инвестирования в Affirm Holdings

1. Покупка акций на текущих уровнях

Инвесторы, которые не особо опасаются краткосрочной волатильности и верят в долгосрочный потенциал AFRM, могут подумать о покупке акций на текущих уровнях.

Вчера AFRM закрылась на отметке $151,14. Мы рекомендуем долгосрочным инвесторам удерживать длинную позицию на протяжении нескольких месяцев, поскольку акции могут протестировать рекордный максимум в $165,94, что будет соответствовать приросту примерно в 7%.

Инвесторы, которые опасаются сильных просадок позиции, могут разместить стоп-лосс примерно на 3-5% ниже точки входа.

2. Инвестирование в ETF, компонентом которых является Affirm

В наших статьях мы регулярно рассматриваем биржевые фонды, которые хорошо вписываются в долгосрочные портфели. Читатели, которые не хотят вкладывать капитал в акции Affirm Holdings напрямую, но все же хотят «приобщиться» к компании, могут обратить внимание на ETF, компонентом портфелей которых она является.

Вот несколько примеров:

- Innovator Loup Frontier Tech (NYSE:LOUP): с начала года фонд прибавил 9,9%, а доля AFRM в его портфеле составляет 5,21%;

- ETFMG Prime Mobile Payments ETF (NYSE:IPAY): с начала года фонд прибавил 0,5%, а доля AFRM в его портфеле составляет 3,79%;

- Global X FinTech ETF (NASDAQ:FINX): с начала года фонд прибавил 9,9%, а доля AFRM в его портфеле составляет 4,59%;

- Global X Founder-Run Companies ETF (NYSE:BOSS): с начала года фонд прибавил 22,3%, а доля AFRM в его портфеле составляет 2,09%.

3. Медвежий пут-спред

Участники рынка, ожидающие краткосрочной коррекции акций Affirm Holdings, могут обратиться к стратегии медвежьего пут-спреда. Однако она построена на опционах и поэтому подойдет не каждому инвестору.

Тем не менее, данный механизм может понравиться долгосрочным инвесторам, поскольку он хорошо сочетается с прямой покупкой акций и обеспечивает краткосрочную защиту от просадок.

Данная стратегия требует параллельного удержания длинного опциона пут с более высокой ценой исполнения и короткого пута с более низкой ценой страйк на одну дату экспирации.

Подобный пут-спред устанавливается для чистой стоимости актива и будет прибыльным в случае падения акций AFRM. Давайте рассмотрим данный механизм исходя из цифр на момент окончания торгов 27 октября. Цены могут изменяться, однако метод расчета прибыли и потенциальных убытков останется прежним.

Трейдер может купить опцион пут «без денег». Для примера возьмем контракт на 21 января 2022 года с ценой страйк в $150. В настоящее время он предлагается по $18 за акцию. Таким образом, владение опционом, который истекает примерно через три месяца, обойдется трейдеру в 1800 долларов.

В то же время трейдер продает другой опцион пут с более низкой ценой страйк (например, контракт с ценой исполнения $140 на ту же дату). В настоящее время подобный опцион предлагается по $13,10 за акцию. Таким образом, трейдер получит $1310 «премии» за продажу опциона.

Максимальный риск этой сделки будет равен чистой стоимости пут-спреда (плюс комиссия). В нашем примере максимальный убыток составит 490 доллара ((18–13,10)x100)).

Трейдер понесет его в случае, если позиция удерживается вплоть до даты экспирации, а оба опциона истекают без денег (т.е. если акции AFRM на момент исполнения будут выше цены страйк длинного пута, которая в нашем примере составляет $150).

Потенциальная прибыль этой сделки ограничена разницей между ценами исполнения (т.е. (150,00 - 140,00)x100), минус чистая стоимость спреда ($490,00) плюс комиссия. В нашем примере разница между ценами страйк составляет 10 долларов. Следовательно, потенциальная прибыль равняется 510 долларам.

Эта сделка будет безубыточной при стоимости акций в $145,10 на дату экспирации (без учета комиссии брокера).