Евро обвалился до минимума середины 2025 года на фоне нефтяного кризиса

Пока что 2021 год не был благосклонен к инвесторам гиганта индустрии развлечений Walt Disney (NYSE:DIS). С января акции компании упали на 5,4% до $172,04. Тем не менее, за последние 12 месяцев капитализация выросла более чем на 38%.

Годовой диапазон торгов акций DIS ограничен отметками $117,23 (29 октября 2020 года) и $203,02 (8 марта 2021 года). Со своего мартовского максимума акции скинули более 15%. Рыночная капитализация компании составляет 310,8 миллиарда долларов.

12 августа Disney опубликовала сильный отчет за 3 квартал 2021 финансового года, зафиксировав рост выручки впервые за пять кварталов. Выручка в годовом отношении возросла на 45% до 17,02 миллиарда долларов. Скорректированная прибыль на акцию составила 80 центов; еще год назад показатель равнялся 8 центам.

Компания генерирует доход в двух основных сегментах:

- Media and Entertainment Distribution (доход в квартальном отношении вырос с 10,71 до 12,68 млрд долларов);

- Parks, Experiences and Products (выручка возросла с 1,06 до 4,34 млрд долларов).

Инвесторы оказались довольны успехами тематических парков Disney, которые оказались в числе главных жертв пандемии COVID, а также прибылью Disney+ и других потоковых сервисов. В рамках последнего квартала компания вновь открыла все свои парки.

В сопроводительном заявлении генеральный директор Боб Чапек отметил:

«Мы продолжаем предлагать новые захватывающие впечатления в наших парках и на курортах по всему миру, наряду с новыми услугами, ориентированными на гостей; наш бизнес доставки контента также работает очень хорошо: по состоянию на конец квартала число подписчиков Disney+, ESPN+ и Hulu составляло почти 174 миллиона человек, и на платформы вскоре выйдет много нового контента».

В преддверии публикации квартального отчета акции DIS торговались ниже 180 долларов. На следующий день (13 августа) они достигли внутридневного максимума в 187,58 доллара. Однако с тех пор акции оказались под давлением, демонстрируя повышенную волатильность. Во вторник они закрылись на отметке 172,04 доллара, что примерно на 9% ниже пика от 13 августа.

Перспективы акций DIS

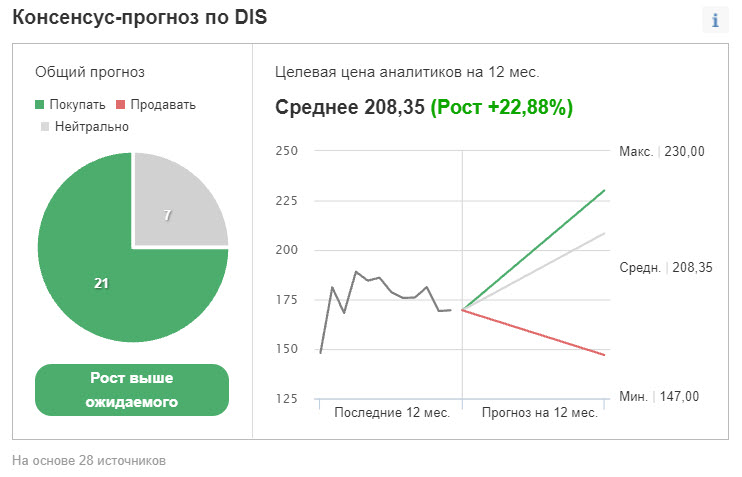

Опрошенные Investing.com аналитики в целом полагают, что акции Walt Disney будут торговаться «лучше рынка» с усредненным 12-месячным таргетом в $208,35, что предполагает наличие потенциала роста почти на 22%. Диапазон оценок ограничен отметками 147 и 230 долларов.

Источник: Investing.com

Другими словами, Уолл-стрит с оптимизмом оценивает долгосрочные перспективы акций DIS, несмотря на недавнюю просадку и всплеск волатильности. Следовательно, заинтересованные инвесторы могут рассмотреть возможность включения акций в их долгосрочные портфели. Однако покупка 100 акций Disney обойдется примерно в 17 090 долларов, что является внушительной суммой для большинства людей.

Кроме того, многие участники рынка обеспокоены возможностью очередного всплеска волатильности в преддверии публикации очередного финансового отчета компании, запланированной на 10 ноября. В результате их выбор может пасть на стратеги покрытых опционов колл.

Итак, сегодня мы вводим диагональный дебетовый спред для Disney с использованием опций LEAPS, в которых ограничены как потенциал прибыли, так и риск. Такую стратегию можно использовать для репликации покрытой позиции колл по значительно более низкой цене, а также помочь снизить волатильность портфеля.

Итак, сегодня мы рассмотрим концепцию диагонального дебетового спреда на Disney с использованием опционов LEAPS, которая ограничивает как потенциальную прибыль, так и риски. Она схожа с применением покрытых коллов, но обходится куда дешевле и, к тому же, помогает снизить волатильность портфеля.

Диагональный дебетовый спред по акциям DIS

- Стоимость акций (на момент написания статьи): $170.90

Для начала трейдер покупает «долгосрочный» колл с более низкой ценой исполнения, и в то же время продает «краткосрочный» колл с более высокой ценой страйк, создавая диагональный спред.

Другими словами, опционы колл имеют разные цены страйк и даты экспирации. Трейдер открывает длинную позицию по одному опциону и короткую — по второму, чтобы получить прибыль в виде диагонального спреда. Эта стратегия ограничивает как риски, так и потенциальную прибыль. Трейдер устанавливает позицию по чистому дебету (или стоимости), который представляет собой максимальный убыток.

Большинство трейдеров, применяющих этот механизм, умеренно оптимистичны в отношении базового актива, т.е. бумаг DIS. Вместо того, чтобы покупать 100 акций, трейдер приобретает опцион «в деньгах», в котором колл LEAPS выступает «суррогатом» акций Disney.

На первом этапе этой стратегии трейдер может купить опцион LEAPS «в деньгах» (например, контракт с датой экспирации 19 января 2024 года и ценой страйк в $130). В настоящее время он предлагается по $51,80 за акцию. Другими словами, владение опционом колл, который истекает примерно через два года и три, обойдется трейдеру в $5180 (вместо $17 204 за 100 акций).

Дельта этого опциона (которая показывает величину ожидаемого изменения цены опциона при изменении стоимости базового актива на 1 доллар) близка к 0,80.

Если акции Walt Disney подорожают на 1 доллар до $171,90, то текущая цена опциона вырастет на 80 центов. Обратите внимание, что фактическое изменение может отличаться из-за влияния других факторов, на которых мы не будем останавливаться в данной статье.

В качестве второго этапа этой стратегии трейдер продает краткосрочный колл «вне денег» (например, опцион на 17 декабря 2021 года с ценой страйк в $175). Текущая премия по этому опциону составляет $4,80. Другими словами, продавец опциона получит 480 доллара (без учета комиссии).

В стратегии учитываются две даты экспирации, поэтому довольно сложно выразить точную формулу точки безубыточности этой сделки. Различные брокеры или сайты предлагают собственные калькуляторы расчета прибылей и убытков.

Для расчета стоимости контрактов с наибольшими сроками исполнения (то есть колов LEAPS) на момент экспирации краткосрочных опционов, требуется модель ценообразования, которая позволяет оценить «приблизительную» точку безубыточности.

Максимальный потенциал сделки

Наибольшую прибыль можно извлечь в том случае, если стоимость акции равна цене исполнения краткосрочного колла на дату его экспирации. Другими словами, трейдер хочет, чтобы цена бумаг DIS оставалась как можно ближе к цене страйк краткосрочного опциона (в нашем случае — $175) на 17 декабря 2021 г., не превышая ее.

В нашем примере максимальный доход теоретически составит около $732 при цене в 175 долларов на момент экспирации. Значение получено при помощи калькулятора прибылей и убытков, но приблизительную цифру можно рассчитать самостоятельно.

Продавец опциона (то есть трейдер) получил 480 долларов за проданный опцион. Между тем, акции DIS выросли со $170,90 до $175. Разница составляет $4,10 за одну акцию (или 410 долларов за 100 бумаг).

Поскольку дельта долгосрочного опциона LEAPS равна 0,8, стоимость опциона теоретически увеличится на $328 (410*0,80). Помните, что на практике она может отличаться в любую сторону. Стоит, например, учитывать элемент «временной коррозии», снижающий стоимость опционов. Однако волатильность может играть и на руку инвестору.

Складываем 410 и 328 долларов и получаем 738 долларов. И хотя полученная цифра немного отличается от указанных выше 732 долларов, для приблизительной оценки этот метод подходит весьма неплохо.

Понятно, что для другой цены страйк отличалась бы и дельта. Соответственно, на это стоит делать поправку для того, чтобы получить приблизительное значение прибыли или убытка.

Таким образом, трейдер инвестирует в Walt Disney, вкладывая существенно меньше 17 090 долларов, которые пришлось бы отдать за 100 акций в случае их прямой покупки.

В идеале трейдер надеется, что краткосрочный колл истечет «вне денег». Затем он может продавать коллы один за одним (пока через полтора года не истечет контракт LEAPS).

Подведем итог

Пандемия стала тяжелым испытанием для Walt Disney. Однако диверсификация базы доходов и устойчивость ее подразделений помогли компании вернуться на путь роста выручки. Таким образом, мы считаем акции DIS хорошим дополнением к большинству долгосрочных портфелей. При этом трейдеры могут как просто купить бумаги, так и прибегнуть к альтернативным стратегиям, подобно той, что рассмотрена выше.