Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

Специально для Investing.com.

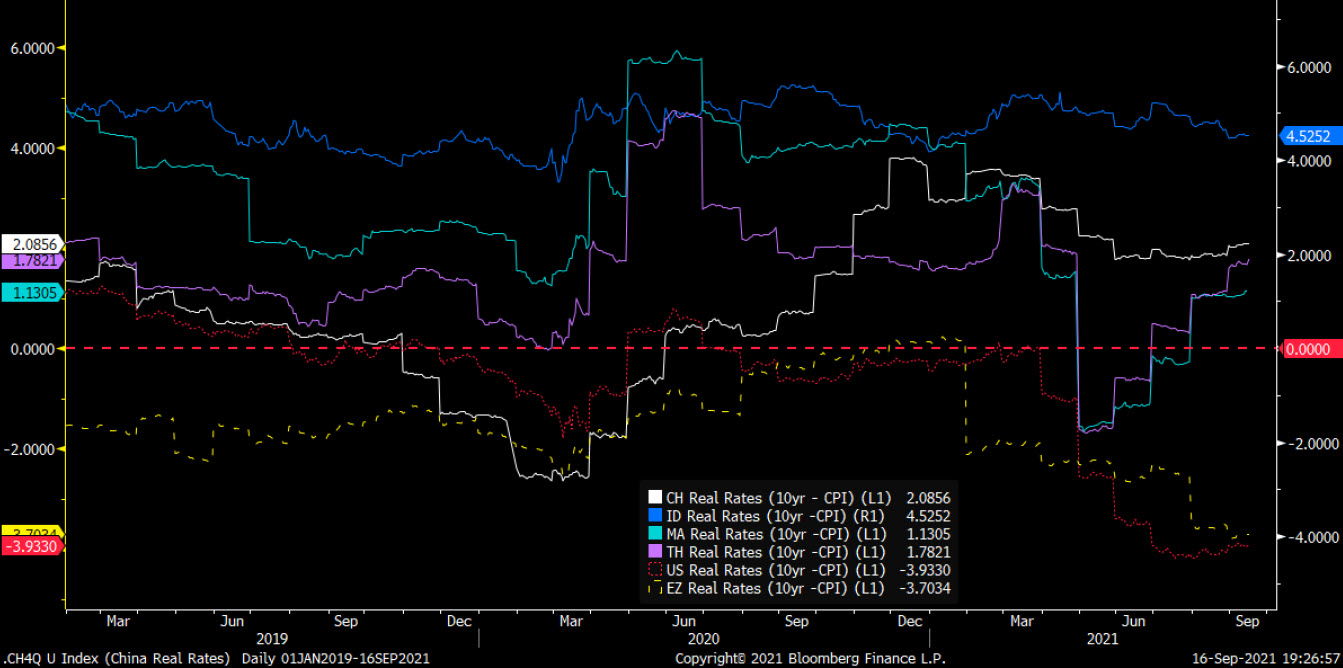

В глобальной черной дыре отрицательных реальных ставок азиатские развивающиеся рынки являются одним из немногих маяков, предлагающих инвесторам положительные ставки.

Инфляция – не мимолетная шутка…

Послушайте тех, кто, в отличие от моих коллег, изначально находился в переходном лагере инфляции; в конце концов, трехфакторные мета-тенденции все более низкой доходности в США с 1980-х годов, дефляционные силы технологий и старение демографии на большинстве западных и развитых рынков были факторами, создавшими «Голиафа», действовавшими на протяжении десятилетий.

Дело не в том, что эти мета-тенденции были развенчаны в одночасье; это, скорее, признание того факта, что мы вполне можем войти в режим средней инфляции, который может длиться годами.

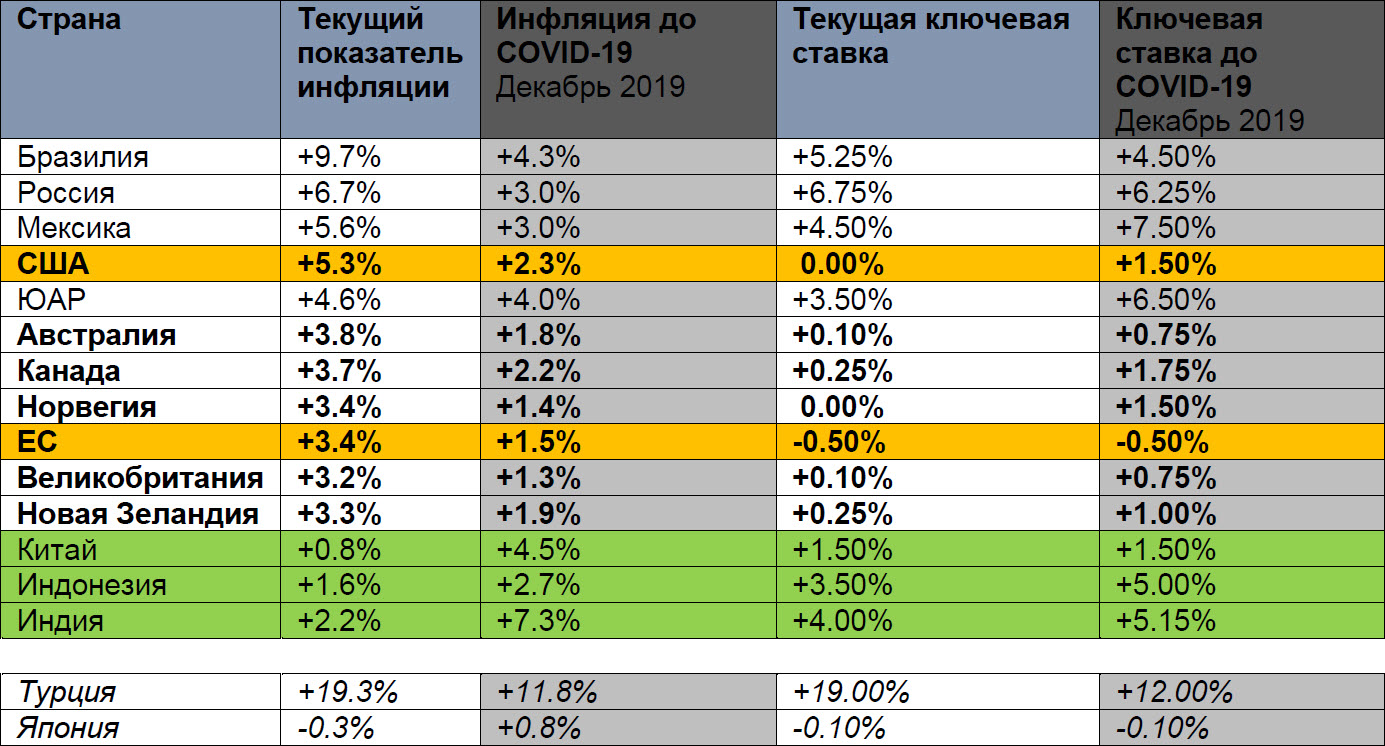

Для контекста приведем таблицу недавних инфляционных данных по всему миру (16 сентября 2021 г.)*:

Удивительная вещь: из числа крупнейших экономик мира, как среди развивающихся, так и развитых рынков, США занимают четвертое место с точки зрения самого высокого показателя инфляции на уровне 5,3%, но ключевая ставка составляет 0,0% – намного ниже диапазона от +4,50% до +6,75% в России, Бразилии и Мексике.

Если бы в декабре 2019 года кто-то сказал вам, что через 2 года в США будет наблюдаться более высокая инфляция, чем в таких странах, как Южная Африка, Индонезия и Индия, а ключевая ставка при этом не изменится, такого человека подняли бы на смех.

Другой поразительный вывод – это диапазон инфляции от +3,2% до +3,8% по другим развитым рынкам, при этом все они имеют рекордно низкие ключевые ставки. Еще более показательной является точка перегиба, когда вы сравниваете инфляцию и ключевые ставки до COVID-19 (декабрь 2019 г.) и сегодня (сентябрь 2021 г.).

Например, ставка норвежского ЦБ до COVID-19 была установлена на уровне +1,50% при инфляции +1,40%. Сегодня инфляция выросла более чем вдвое и составляет +3,40%, тогда как ключевая ставка на начало сентября находится на уровне 0,00%. Нетрудно представить себе путь, по которому норвежский ЦБ вернется к ставке +1,50% или выше в течение следующих 12 месяцев.

В США инфляция выросла более чем вдвое: с + 2,3% в декабре 2019 года до + 5,3% в августе 2021 года. За тот же период ставка ФРС снизилась с 1,50% до 0,00%, наряду с крупнейшим в истории расширением монетарной и фискальной политики.

Тем временем в Китае, Индонезии и Индии инфляция фактически падала с доковидных уровней до текущих. На протяжении всего Covid-кризиса Народный банк Китая ни разу не снижал ставки.

На развитых рынках преобладают отрицательные реальные ставки…

Отрицательные реальные ставки, похоже, являются особенностью развитых рынков, которые утратили способность определять истинные цены и вместо этого находятся под влиянием синтетического ценообразования в результате необычайного роста кредитования.

Ключевой переломный момент был в 1971 году, когда Никсон отменил в США золотой стандарт, а вместе с ним и ответственность. Кроме того, после финансового кризиса 2008 года преобладающей реакцией Соединенных Штатов и большинства стран мира стало расширение денежно-кредитной политики, но сдерживание фискальной политики. Обама был президентом-демократом, а Конгресс контролировался республиканцами, которые, теперь находясь вне Белого дома, вновь обрели веру в свою консервативность в финансовом отношении.

В качестве дополнительного контекста в отношении масштабов этого синтетического ценообразования, которое преобладает на наших рынках, отметим, что соотношение долга к ВВП в США выросло с примерно 6% до ипотечного кризиса 2008 года до максимума в 26%, что считалось «временными» мерами. «Снижение» вернуло нас к минимуму в 18%, а затем, после наступления пандемии, мы наблюдали скачок этого отношения до 38%. Куда могут привести такие цифры?

Когда в конце 2012 года началась «абэномика», показатель долга к ВВП в Японии составлял около 28%. Сегодня, менее чем через 20 лет, это 133%, без каких-либо признаков или указаний на переход политики к какой-либо нормализации.

Банк Японии владеет подавляющим большинством рынка облигаций в Японии и, в зависимости от того, чьим данным вы доверяете, возможно, до 30% акций. И это происходит в третьей по величине экономики стране, которая, в отличие от США, даже не владеет глобальной резервной валютой, но имеет наиболее развитые и ценные рынки акций, долговых обязательств, недвижимости и интеллектуальной собственности.

Если мы нормализуем квартальный рост баланса ФРС по сравнению с S&P 500 с конца 2007 года до конца августа 2021 года, мы увидим, что баланс ФРС вырос на 935%, а S&P 500 – на 308%.

Итоговый результат всей этой системной ликвидности – развитые рынки, которые не могут повернуть вспять, чтобы вернуться к положительным реальным ставкам. Политического капитала, воли и мужества здесь нет. Возможно, самое тревожное заключается в том, что дух времени и социальные дисбалансы просто не выдержат этого.

На развитых рынках недавно состоялось самое крупное распределение государственных средств среди граждан, и подавляющее большинство уже начинает привыкать к таким выплатам. А политики, как всегда, будут жать одну и ту же кнопку снова и снова, потому что это хорошо для них и ведет к их дальнейшему политическому укреплению.

Ошибочные стимулы, корыстные интересы элиты, а также отсутствие подотчетности и прозрачности со стороны политиков привели к тому, что развитые рынки застряли в порочном круге, который только усугубляет потенциальный вред от разрушения строящегося с 2008 года карточного домика.

Положительные реальные ставки можно найти только на развивающихся рынках

Развивающиеся страны Азии – одни из самых крупных в мире рынков облигаций с реальной доходностью. К ним относятся Индонезия (+4,5%), Китай (+2,1%) и Малайзия (+1,1%); в отличие от отрицательных – в США (-4,0%) и еврозоне (-3,7%).

Кай Ван-Петерсен, глобальный стратег Saxo Bank по макроэкономике