Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

Специально для Investing.com.

22 сентября мы узнали, что политический вектор ФРС сменяет окрас. Комитет по операциям на открытом рынке, который придерживался сверхмягкой ДКП, готовится к ястребиным шагам. Из пресс-конференции Пауэлла стало ясно, что, если сентябрьский отчет по занятости не будет очень слабым, ФРС может запустить процедуру сворачивания QE уже в ноябре.

Однако заявление ФРС содержало кое-что и для тех, кто читает между строк, и не все участники рынка справились с расшифровкой послания. Дьявол скрывается в точечном графике, который намекает на более агрессивное повышение ключевой ставки, а также в пересмотре прогноза роста ВВП на 2021 год в сторону понижения.

Послание ФРС недвусмысленно. Темпы экономического роста окажутся ниже ожидаемых, а ужесточение денежно-кредитной политики начнется раньше, чем предполагалось изначально.

Прогнозы по ставке и ВВП

Кажется очевидным, что сворачивание QE начнется на следующем заседании, и ФРС хочет завершить процесс к июню или июлю следующего года. Сюрпризом стали собственные ожидания чиновников FOMC, которые указывают на возможность повышения верхнего диапазона ключевой ставки в 2022 году до 0,3%. С июня настроения серьезно изменились; тогда члены Комитета ожидали более позднего повышения ставки.

Еще больше удивляет то, что точечный график теперь предполагает проведение трех или четырех раундов ужесточения к концу 2023 года, в результате чего ставка достигнет 1%. Еще в июне ожидался рост ставки к этому сроку всего до 0,6%. Это может казаться незначительным отличием, однако достижение нового диапазона оценок потребует на два раунда больше.

Кроме того, ФРС понизила прогноз роста ВВП в 2021 году с 7% до 5,9%. При этом прогноз на 2022 год был пересмотрен с 3,3% до 3,8%, что не компенсирует выпадающее значение 2021 года.

Реакция рынков

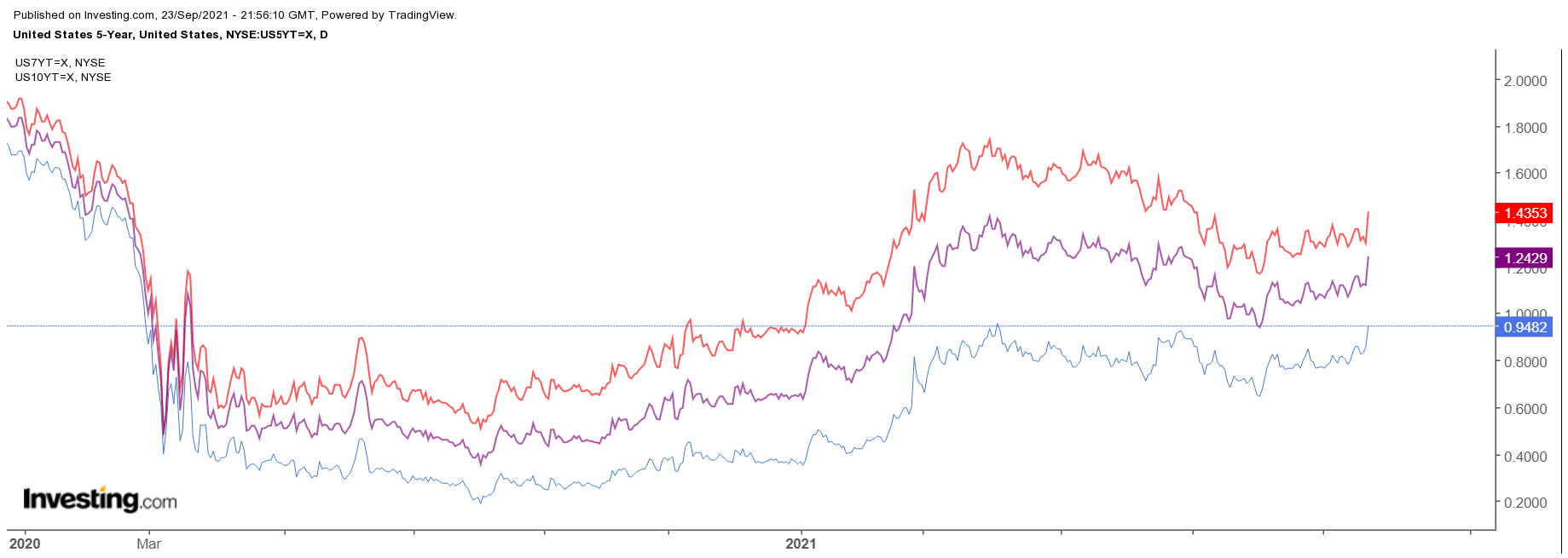

Рынок облигаций, похоже, должным образом отреагировал на изменения в настроении, что вылилось в рост доходности на ближнем конце кривой. На дальнем конце кривой доходность также растет, поскольку рынок подстраивает долгосрочные ожидания к перспективам повышения ставок ФРС. Но учитывая тот факт, что сворачивание количественного смягчения может завершиться к середине следующего года, ставки на ближнем конце кривой должны расти быстрее, чем на дальнем конце, что приведет к сглаживанию кривой доходности.

Наиболее интересную реакцию продемонстрировали фондовые рынки, довольно резко укрепившись с момента публикации первых новостей. Похоже, что фондовый рынок не заметил (или не придал значения) перспективам более агрессивного повышения ставок. Зная, насколько чувствителен рынок был к перспективам повышения ставок в прошлом, было довольно странно наблюдать рост акций.

Конечно, рынок мог просто упустить из виду общую картину. Когда инвесторы осознают, как именно изменилась позиция ФРС, рынок может скорректировать свою реакцию. Разумеется, время покажет, но «сонный» фондовый рынок, не знающий о происходящих изменениях, может оказаться бомбой замедленного действия.