США объявили Украине демарш из-за атаки на российский нефтяной порт

ФРС готова стартовать в ноябре.

ФРС не объявила о сворачивании QE, а половина чиновников FOMC по-прежнему ожидают, что ставка по федеральным фондам останется неизменной до 2023, однако центробанк не собирается сворачивать с того пути, на который стал в июне. Пути нормализации денежно-кредитной политики. И это обстоятельство сделало реакцию EUR/USD на заседание Комитета открытого рынка вполне предсказуемой. Как я отмечал в предыдущем материале, не стоит обманываться первоначальным ростом евро, за ним все равно последует укрепление доллара США.

Федрезерв так часто и так хорошо общается с финансовыми рынками, что ему очень сложно преподносить инвесторам сюрпризы. И все же центробанк это сделал. Джером Пауэлл отметил, что сокращение объемов покупок может начаться уже в ноябре, и для этого не требуется потрясающий прирост сентябрьской занятости.

Эксперты Bloomberg прогнозировали, что старт сворачивания программы количественного смягчения придется на декабрь. Вероятнее всего, ФРС начнет действовать быстрее, чем от нее ожидают. Не является ли это «ястребиным» сюрпризом? Тем более, что с учетом связи COVID-19 с занятостью, вопрос запуска процесса изъятия монетарных стимулов выглядит почти решенным.

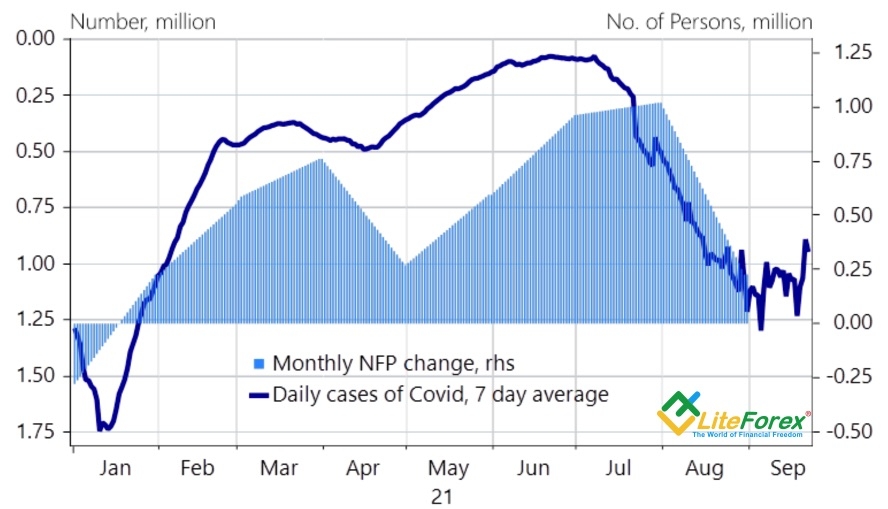

Снижение численности инфицированных говорит о том, что сентябрьский отчет о рынке труда США будет лучше августовского.

Динамика занятости и численности инфицированных COVID-19 в США

Источник: Nordea Markets

Джером Пауэлл подал сигнал, что QE завершится примерно к середине 2022, что предполагает, что Федрезерв избавится от программы за 8 месяцев, равномерно сокращая объемы покупок казначейских облигаций на $10 млрд, ипотечных – на $5 млрд. В 2013-2014 на это потребовалось 10 месяцев. По мнению председателя ФРС, центробанк быстрее завершит QE, чем в прошлый раз, так как экономика продвинулась дальше, чем тогда.

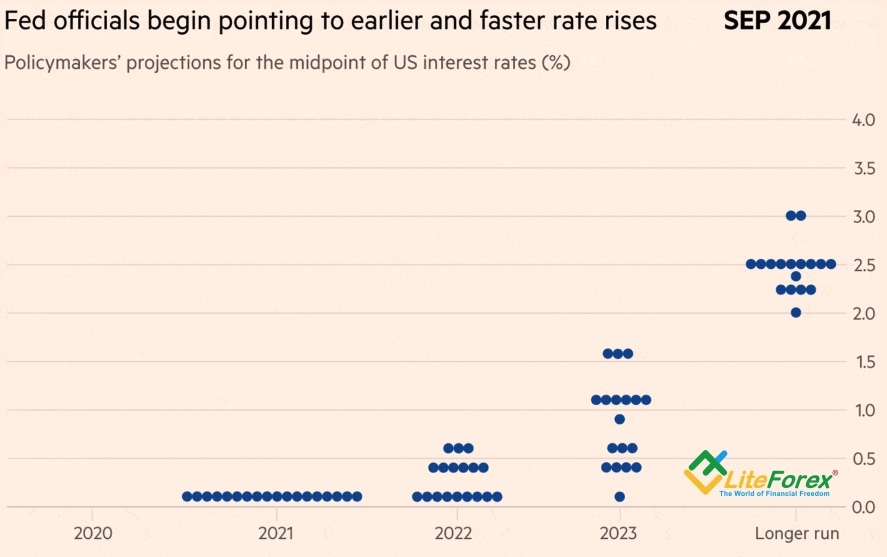

Несмотря на то, что по сравнению с июнем к числу сторонников первого повышения ставки по федеральным фондам в 2022 добавились лишь двое чиновников FOMC, и их стало 9, медиана на 2023 выросла с 0,6% до 1%. Комитет ожидает, что затраты по займам к концу 2024 вырастут до 1,8%, что эквивалентно 6-ти актам монетарной рестрикции по 25 б.п. каждый.

Прогнозы FOMC по ставке по федеральным фондам

Источник: Financial Times

Безусловно, уже в ближайшем будущем все может измениться. Тупик с потолком госдолга в США, спад на рынке недвижимости Китая и ускорение распространения COVID-19 способны заставить Федрезерв сместить сроки первого повышения ставок на 2024. Напротив, сохранение и усугубление сбоев в цепочках поставок сделают высокую инфляцию устойчивым явлением и подтолкнут центробанк к более агрессивному ужесточению денежно-кредитной политики в 2022.

Лично мне хочется верить в лучшее. В быстрейшее выздоровление мировой экономики и в то, что планы ФРС воплотятся в жизнь. Если так и будет, то казавшийся многим трейдерам несбыточной мечтой в июле таргет на 1,14 по EUR/USD в конечном итоге все же станет реальностью. Впрочем, пока на пути «медведей» по основной валютной паре есть и другие ориентиры – 1,168, до которого почти удалось дотянуться, и 1,156. Продолжаем продавать евро против доллара США.

Дмитрий Демиденко для LiteForex