США объявили Украине демарш из-за атаки на российский нефтяной порт

ФРС быстрее повысит ставки, чем говорит.

Мировая экономика как пациент на экспериментальном лечении, и ее текущее замедление таит в себе загадку. То ли больной идет на поправку, возвращаясь к прежним темпам роста? То ли терапия оказалась неудачной? Центробанки говорят одно, Дельта – другое. Путаница увеличивает неопределенность, заставляет падать фондовые индексы и способствует укреплению американского доллара как валюты-убежища. Худшая проигрышная серия S&P 500 с февраля позволила гринбэку отметиться лучшим результатом за последние три недели. И это лишь цветочки?

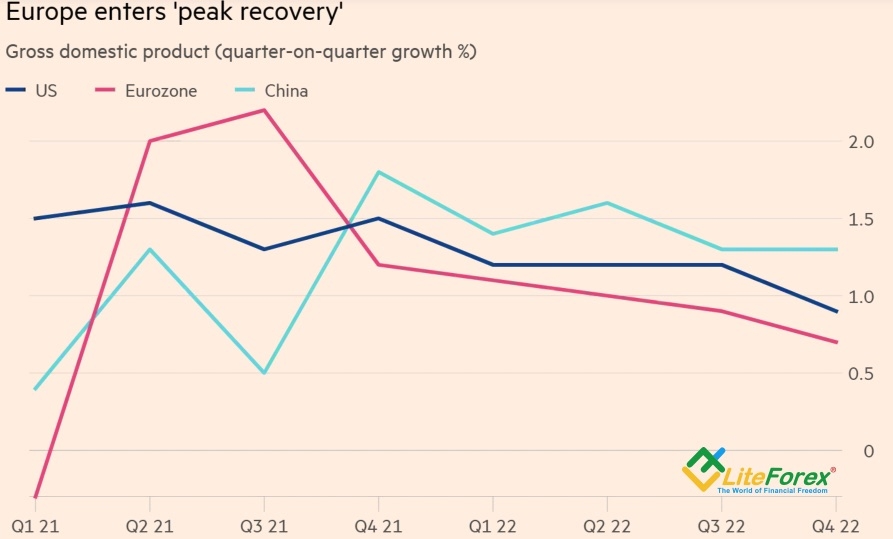

На фоне теряющих пар экономик США и Китая еврозона выглядит своеобразной золотой серединой. Ее ВВП обогнал американский аналог во втором квартале по скорости роста и, вероятнее всего, сделает то же самое в третьем. ЕЦБ удалось добиться сужения без истерики, а 70%-я доля вакцинированного населения дает повод для оптимизма.

До некоторых пор эти обстоятельства позволяли евро удерживаться на плаву. Проблема в том, что высокий охват прививками не гарантирует улучшения эпидемиологической обстановки. Спросите Израиль. Проблемы с цепочками поставок, вероятнее всего, замедлят экономику валютного блока в четвертом квартале, лишив «быков» по EUR/USD основного козыря.

Динамика ведущих экономик мира

Источник: Financial Times

Поддержку евро долгое время оказывал непрекращающийся рост фондовых индексов США. Инвесторы покупали акции, не видя другой альтернативы. Тем не менее, фактор умопомрачительных корпоративных доходов отыгран, экономика замедляется, ФРС готова встать на путь нормализации монетарной политики, а неразбериха с потолком госдолга может спровоцировать дефолт.

К тому же финансовые результаты компаний будет подтачивать высокая инфляция, которая рискует стать долгоиграющей. Добавьте к этому завышенные оценки акций и тот факт, что S&P 500 в 2021 сделал 54 рекордных пика, что является максимальной отметкой с 1995, и станет понятно, что коррекция приближается. По мнению Bank of America, к концу 2021 фондовый индекс снизится на 4,7%. Чем не повод продать EUR/USD?

Несмотря на то, что ФРС пытается убедить рынки, что скорость нормализации монетарной политики будет черепашьей, эксперты Financial Times в этом не уверены. 70% из 49 респондентов считают, что центробанк повысит ставку в 2022, причем 20% прогнозируют, что это произойдет уже в первой половине следующего года.

Прогнозы по срокам повышения ставки ФРС

Источник: Financial Times

В качестве основной причины агрессивной монетарной рестрикции называется высокая инфляция, которая, вопреки мантре Федрезерва о ее замедлении, вероятнее всего, будет превышать таргет в 2% и к концу 2022. К такому мнению склоняются почти 70% экономистов Financial Times.

Таким образом, растущие риски коррекции S&P 500 и замедления экономики еврозоны в четвертом квартале, а также агрессивная нормализация монетарной политики ФРС позволяют говорить о развитии нисходящего тренда по EUR/USD. Неспособность «быков» взять штурмом сопротивление на 1,1845 свидетельствует об их слабости, при этом падение котировок пары ниже 1,179 чревато продолжением пике к 1,1755, 1,1715 и 1,168.

Дмитрий Демиденко для LiteForex