ЦБ продлил ограничения на снятие наличной иностранной валюты еще на полгода

Такое ощущение, что мы вернулись во времена Джона Арнольда —миллиардера и основателя хедж-фонда Centaurus Energy.

Утром среды октябрьский контракт Henry Hub на Нью-Йоркской бирже подскочил на 40 центов, переписав максимум текущего цикла в $4,93 доллара за миллион британских тепловых единиц от 2018 года и достигнув нового семилетнего пика в $5,01.

Ралли сопровождалось волатильностью, которая напомнила о старых добрых деньках, когда Арнольд вместе с Дэйвом Кулиджем из Velite Capital и Энди Роу из Sandridge Capital правили рынком.

Дэн Майерс из хьюстонской консалтинговой компании Gelber & Associates вспомнил о той эпохе в своей заметке клиентам:

«В последний раз октябрьский контракт превышал текущие максимумы в 2008 году — еще до сланцевой революции и на совершенно другом рынке»

13 лет назад октябрьский фьючерс достиг $8,06 доллара. Рекордным пиком остается отметка 2005 года в $15,78.

Несмотря на сдержанный характер текущего ралли, его драйверы в целом перекликаются с событиями, предшествовавшими предыдущим максимумам. А именно: пугающе низкие запасы газа в преддверии отопительного сезона и опасения, что ситуация будет только ухудшаться.

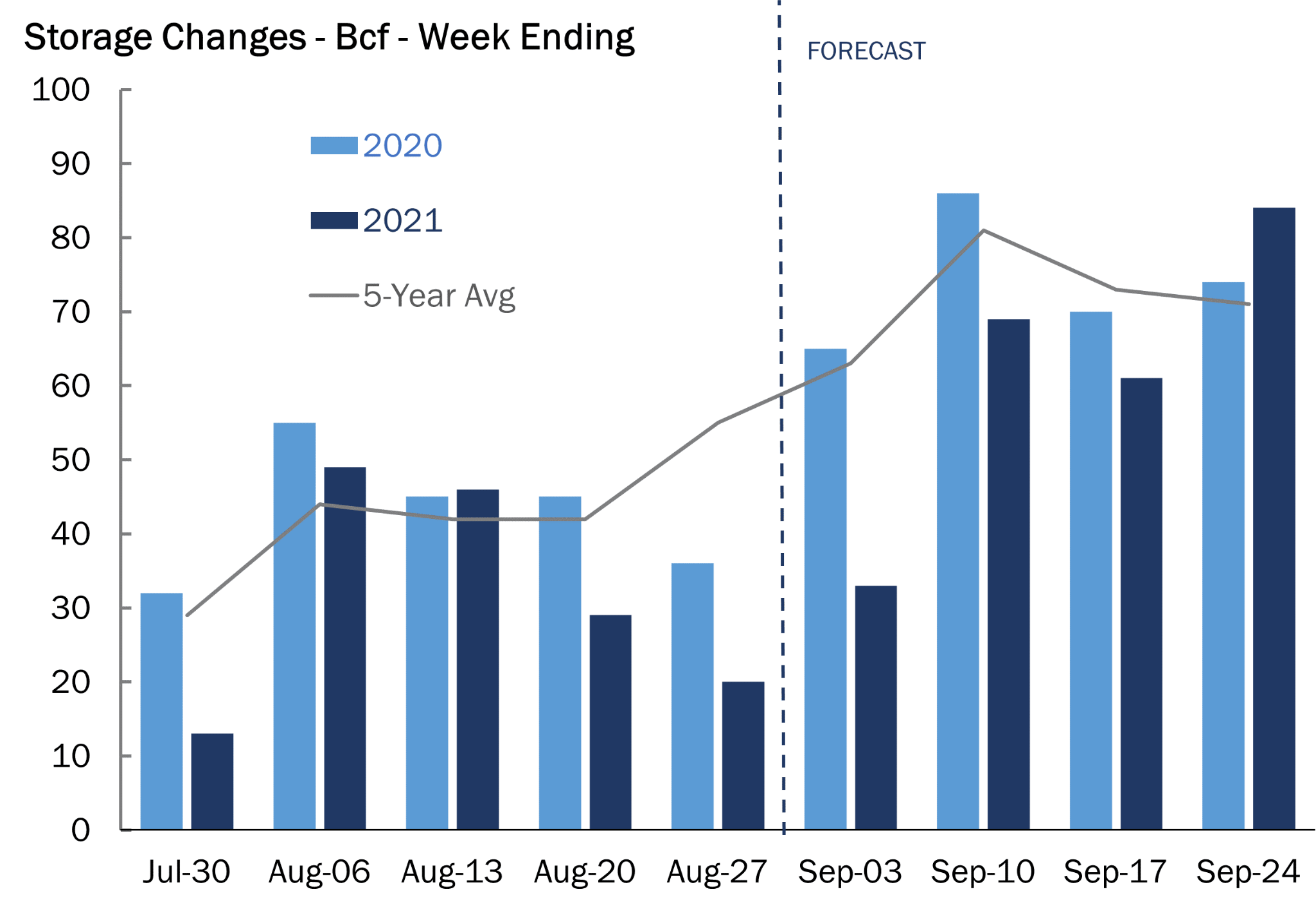

«Повышенные цены в значительной степени являются результатом отставания запасов от их средних значений», — отмечает Майерс, добавив, что общие запасы газа в подземных хранилищах США на 214 млрд кубических футов ниже среднего пятилетнего показателя.

Дефицит запасов газа

Таким образом, «опасения касательно дефицита запасов продолжают нарастать, подпитывая спекулятивный характер рынка», — добавляет он.

Те же самые факторы подпитывали пятилетний «бычий» рынок газа в так называемые «золотые дни» с начала 2004-го по начало 2009 года (когда цены были ограничены отметками в 6 и почти 16 долларов).

Именно тогда вундеркинд Арнольд, выходец из раздираемой скандалами американской энергетической компании Enron, вписал свое имя в историю.

За эти пять лет Centaurus заработала огромные деньги, однако славу Арнольду принесли события 2006 года, когда он смог поймать конкурента Брайана Хантера из хедж-фонда Amaranth на ошибке. В битве стоимостью в миллиарды долларов Арнольд уничтожил и обанкротил своего соперника. На пенсию он вышел в 2012 году, но не раньше, чем выступил перед Конгрессом в 2009 году, поскольку его миллиарды (равно как и деньги других спекулянтов, заработавших на стремительном росте цен на энергоносители после мирового финансового кризиса) оказались в прицеле политиков.

В том же году, когда ушел Арнольд, Кулидж из Velite попал в заголовки газет, показав годовой доход более чем в 50%, фактически приняв титул короля рынка природного газа у выпускника Enron. Кулидж (протеже легендарного нефтяника Оскара Вятта) сам ушел на пенсию в 2015 году.

Роу из SandRidge, бывший трейдер Smith Barney, ушел через год, даже под конец своей сложной карьеры принеся прибыль.

В последующие годы многие хедж-фонды и банки покинули рынок природного газа, сославшись на снижение прибыли в условиях структурно низких цен.

В 2014 году технический прогресс подарил нам сланцевый газ. Это привело к экспоненциальному росту предложения и отразилось на ценах. Не далее как в июне прошлого года ближайший контракт Henry Hub упал до 25-летнего минимума в $1,43.

Вернутся ли фонды на рынок газа?

Дело не в том, вернутся ли крупные хедж-фонды и другие финансовые учреждения в игру на ценовом буме.

Но эту возможность нельзя сбрасывать со счетов, поскольку неутешительная динамика производства и погодные условия настолько сократили запасы газа, что рынок в годовом отношении вырос на рекордные 94%.

Все выглядит так, будто недостатка в «бычьих» драйверах нет. А краткосрочное падение производства из-за урагана Ида оказало дополнительное влияние на цены.

Около 1,7 млрд кубических футов, добываемых за сутки в американских водах Мексиканского залива, недоступны для рынка, и ограниченное предложение компенсировало снижение потребности в электроэнергии спроса со стороны промышленности.

Источник: Gelber & Associates

На сегодня запланирована публикация еженедельного отчета по запасам газа от Управления энергетической информации США.

Опрошенные Investing.com аналитики в целом полагают, что за неделю, которая завершилась 3 сентября, показатель вырос всего на 20 млрд кубов, что соответствует значениям конца августа.

Но это все равно будет заметно ниже среднего пятилетнего показателя в 65 млрд кубов.

«Сегодняшнее ралли является побочным продуктом рыночных ожиданий относительного слабого прироста запасов», — сказал Майерс в среду, комментируя неутешительные прогнозы относительно отчета EIA за прошлую неделю.

Последствия для международного рынка

Высокие цены на природный газ слабо повлияют на экспортеров СПГ, чья маржа значительно превысила 12 долларов, поскольку в Европе и Азии газ стоит более 18 долларов за миллион БТЕ.

Тем временем газу, который останется в Соединенных Штатах, придется конкурировать с углем и возобновляемыми источниками энергии.

За последнюю неделю потребление газа центрами SPP и MISO значительно снизилась, в результате чего за последние две недели доля угля в выработке тепловой энергии увеличилась более чем на 5%.

Компании продолжат отдавать предпочтение другим видам топлива по сравнению с природным газом, в зависимости от уровня доступных им альтернативных мощностей.

Производители, с другой стороны, будут продолжать развивать месторождения, надеясь извлечь выгоду из более высоких цен.

Поставщики могут стабилизировать рынок и снизить отставание запасов. Однако нельзя сказать точно, когда производство выйдет из «спящего режима».

В среду EIA попыталось предсказать сроки. Согласно свежему краткосрочному анализу, к следующему году цены должны составить в среднем $3,50 за счет роста добычи и сокращения экспорта СПГ.

«Мы полагаем, что спотовая цена Henry Hub в 4 квартале 2021 года составит в среднем 4,00 доллара за миллион БТЕ, поскольку влияние факторов, способствовавших росту цен в августе, снизится», — говорится в краткосрочном обзоре EIA.

Но спаду будет предшествовать рост к 4,25 долларам на фоне пикового спроса на отопление в зимний период.

Только после этого цены «начнут снижаться на протяжении 2022 года, в среднем составив 3,47 доллара за миллион БТЕ», — говорится в сообщении агентства.

Дисклеймер: Барани Кришнан приводит экономические показатели и мнения других аналитиков, иногда противоположные, чтобы представить разносторонний анализ рынка. Он не является держателем позиций по сырьевым товарам и ценным бумагам, рассмотренным в статье.