МЭА объявило о крупнейшем высвобождении резервов нефти на 400 млн баррелей

После нескольких кварталов бурного роста Netflix (NASDAQ:NFLX) взял паузу. Темпы экспансии гиганта рынка потокового вещания упали до уровней 2013 года, и внезапное изменение ситуации заставляет инвесторов нервничать.

За второй квартал, который завершился 30 июня, клиентская база компании выросла всего на 1,54 миллиона пользователей. Если добавить к этому значению цифры первого квартала, мы получим прирост пользовательской базы за первое полугодие примерно в 5,5 миллиона подписчиков. В последний раз столь низкие результаты компания демонстрировала в первой половине 2013 года, когда сервис был представлен менее чем в половине стран, в которых он на данный момент работает.

Калифорнийский гигант считает главной причиной текущей слабости показателя прошлогодний скачок, когда в первом полугодии на Netflix подписались около 26 миллионов пользователей. Тогда пандемия была в самом разгаре, и запертые на карантине люди искали развлечения на стриминговой платформе.

В прошлом месяце компания также сообщила, что в третьем квартале она намерена привлечь 3,5 миллиона пользователей, что намного меньше прогнозируемых аналитиками 5,86 миллионов.

Столь пессимистичные оценки руководства компании вынуждают многих инвесторов оставаться в стороне и сомневаться в «посткоронавирусном» будущем компании. Акции Netflix торгуются вблизи уровней начала года, тогда как высокотехнологичный NASDAQ Composite с января прибавил более 16%.

Является ли отставание одной из самых инновационных медиа-компаний нашего времени от рынка тревожным знаком для долгосрочных инвесторов или тех игроков, которые только планируют приобрести долю в Netflix?

В краткосрочной перспективе эта слабость акций может сохраниться, поскольку рост числа подписчиков замедляется после «бума» времен пандемии. Но в долгосрочной перспективе позиции Netflix на рынке потокового вещания остаются непоколебимыми, и любую дальнейшую просадку акций, на наш взгляд, следует рассматривать как возможность для покупки.

Вот три основных причины нашего оптимизма в отношении Netflix, несмотря на его недавнюю слабость.

1. Глобальный охват

Главным аргументом в пользу Netflix является экспансия компании на международном рынке. В то время как она уже привлекла около половины потенциальной клиентской базы США, ее присутствие компании на рынках Азии, Африки и Восточной Европы остается скромным. Азиатско-Тихоокеанский регион (самый слабый для NFLX с точки зрения числа пользователей) стал лидером этого года по приросту подписчиков.

На Netflix подписаны 209 миллионов из 800-900 миллионов домохозяйств, которые имеют либо широкополосный выход в интернет, либо доступ к платному телевидению. Компания намерена охватить более половины этого рынка, при этом продолжая расти не только в Азиатско-Тихоокеанском регионе и Латинской Америке, но и в США, Канаде и Западной Европе.

Глобальный охват стал возможен благодаря тому, что Netflix подбирает создает контент под каждый регион и грамотно его продвигает. Кроме того, компания выпускает больше «местного» контента, чем любой из ее конкурентов. После прошлогоднего запуска таких хитов азиатского рынка, как корейский сериал про зомби «Королевство» и реалити-шоу «Indian Matchmaking», Netflix лишь наращивает вложения в эксклюзивный контент для Азии. С момента своего дебюта на этом рынке в 2015 году Netflix выпустил более 220 оригинальных продуктов.

Netflix умеет снимать не только на английском, чем привлекает аудиторию. Французский телесериал «Люпен», испанская «Элита» и мексиканский детективный сериал «Кто убил Сару?» стали хитами.

По оценке одного из директоров Netflix Рида Хастингса, однажды на международные рынки может прийтись 75–80% пользовательской базы компании, что аналогично показателям Facebook (NASDAQ:FB) и Google (NASDAQ:GOOGL).

2. Улучшение финансовых показателей

Если главным фокусом посткризисного мира станет удержание клиентской базы, то очевидно, что Netflix по-прежнему способен победить в этой гонке.

По данным Parrot Analytics, уровень оттока подписчиков Netflix в сравнении с конкурентами остается низким, несмотря на падение спроса во втором квартале. Это указывает на важность сбалансированного подхода к формированию портфеля оригинального и лицензионного контента.

Еще одним положительным моментом, который долгосрочным инвесторам следует принять во внимание, является тот факт, что Netflix способен расти не «в долг». После многих лет привлечения стороннего финансирования Netflix заявил, что теперь способен поддерживать деятельность за счет собственных денежных потоков. Компания планирует снизить долговую нагрузку и выкупить акции на сумму до 5 миллиардов долларов.

Согласно исследованию Bank of Montreal, Netflix усилил свои позиции в качестве лидера сегмента потокового вещания, и в ближайшие месяцы акции должны существенно укрепиться.

В недавней заметке BMO отмечается:

«Мы полагаем, что обилие контента во втором полугодии поможет NFLX преодолеть волатильность, связанную с возобновлением экономической активности, в то время как руководство продолжает поддерживать акции при помощи обратного выкупа. Мы считаем, что инвесторам следует вновь начать агрессивно наращивать позиции, учитывая лидирующие позиции компании на рынке и рост свободного денежного потока даже на фоне первоначальных инвестиций в игровую индустрию».

Источник: Investing.com

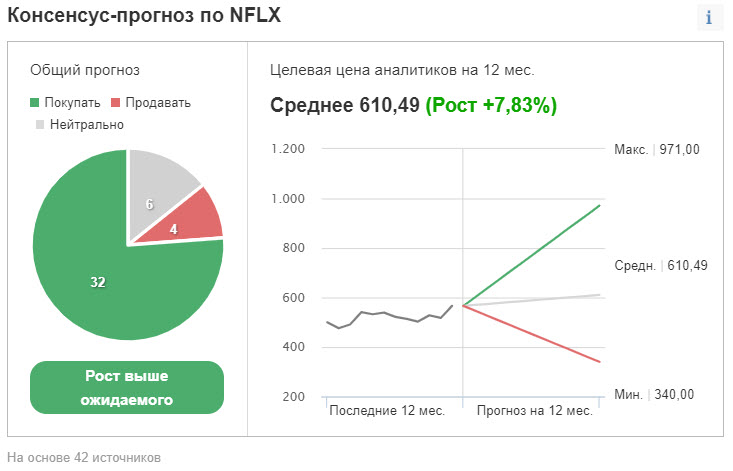

Улучшение финансового положения Netflix подкрепляет оптимизм аналитиков. 32 из 42 опрошенных Investing.com экспертов рекомендуют «покупать» акции, а средний 12-месячный целевой уровень составляет $610,49.

3. Выход на игровой рынок

Netflix активно использует преимущества своего глобального охвата и работает над диверсификацией своих источников дохода, предлагая подписку на видеоигры.

По оценкам Newzoo BV, общие расходы на игры в этом году достигнут 175,8 млрд долларов, а к 2023 году превысят 200 млрд. Согласно Wall Street Journal, в этом году мобильные игры (на которых, как ожидается, сосредоточится Netflix) обеспечат примерно половину от общего объема продаж.

Аналитик Benchmark Майк Хики отметил, что подписка на видеоигры повысит привлекательность платформы Netflix:

«Вы можете посмотреть телесериал за один день, а в игру можно играть на протяжении нескольких месяцев или даже лет».

Согласно результатам опроса Deloitte, поколение Z предпочитает видеоигры другим развлечениям, в том числе музыке, социальным сетям и телевидению. Для реализации новой инициативы Netflix нанял Майка Верду (бывшего руководителя издательства видеоигр Electronic Arts (NASDAQ:EA) и Facebook) на должность вице-президента по разработке игр.

«Мы рассматриваем игры как новую категорию контента, развитие которой схоже с нашим выходом в сегменты оригинальных фильмов, анимационных сериалов и импровизированных телешоу. Игры будут включены в подписку Netflix без взимания дополнительной платы, как фильмы и сериалы», — сообщает Netflix в своем последнем ежеквартальном письме инвесторам.

Подведем итог

Нет никаких сомнений в том, что всплеск роста числа подписчиков остался позади, поскольку экономическая активность растет, а люди возвращаются к нормальной жизни. Однако уникальная среда прошлого кризисного года сделала Netflix намного сильнее, укрепив его финансовое положение и рыночную позицию. На наш взгляд, пара слабых кварталов не должна восприниматься как сигнал к продаже.