Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

Специально для Investing.com.

В начале 2020 года ФРС обрушила на американскую экономику настоящее цунами ликвидности. Центральный банк снизил ставку по федеральным фондам практически до нуля и начал ежемесячно выкупать долговых ценных бумаг на 120 миллиардов долларов. И пока вектор денежно-кредитной политики не изменился. В экономику уже влиты триллионы долларов, а текущий бюджет и новые инициативы, включая инфраструктурный проект и другие программы, будут реализовываться даже если ФРС ужесточит условия кредитования из-за растущего инфляционного давления.

За последний год активно проросли семена инфляции, посаженные ФРС и правительством. Сырьевые товары очень чувствительны к состоянию экономики, поскольку инфляция подрывает покупательную способность денег, вызывая рост цен. В августе 2020 года золото (популярный «барометр» инфляции) выросло до рекордного уровня в $2063 за унцию. И хотя сам драгоценный металл откатился со своих максимумов, он успел передать «бычью» эстафету другим сырьевым товарам.

Например, в этом году зерновые (а именно кукуруза, соя и пшеница) выросли до более чем восьмилетних пиков. В мае рекорды обновили пиломатериалы, медь и палладий. Цены на энергоносители в последние месяцы также выросли к многолетним максимумам.

В июле начали дорожать товары растительного происхождения. Фьючерсы на кофе, сахар, хлопок и даже замороженный концентрированный апельсиновый сок уже достигли многолетних пиков. На очереди может быть какао, без которого не обойтись кондитерам. Динамику этого товара отражает биржевой продукт iPath® Bloomberg Cocoa Subindex Total Return (SM) ETN (NYSE:NIB), привязанный к фьючерсам ICE.

Кофе достиг уровней 2014 года

В апреле 2019 года контракт следующего месяца на кофе опустился до уровней 2005 года в 86,35 цента за фунт. Первым признаком изменения ситуации стало формирование более высокого минимума на отметке 92,70 цента в июне 2020 года (в самый разгар глобальной пандемии).

В 2021 году цена обновила многолетние максимумы благодаря всплеску инфляции и заморозкам в Бразилии.

Источник: CQG

График отражает уверенный пробой первого технического уровня сопротивления в виде максимума ноября 2016 года ($1,76 за фунт). В июле цена продолжила стремительно расти, приблизившись к пику октября 2014 года в $2,2550.

Бразилия — ведущий мировой производитель и экспортер трех товаров растительного происхождения; кофе, апельсинов и сахара.

Апельсиновый сок также достиг многолетних максимумов

Фьючерсы на замороженный апельсиновый сок — наименее ликвидный товар растительного происхождения, торгуемый на Межконтинентальной бирже (ICE). Холода, инфляционное давление и логистические трудности, связанные с COVID-19, привели к росту цен практически до трехлетнего максимума.

Источник: CQG

На этой неделе контракт следующего месяца достиг уровней октября 2018 года в $1,4650 за фунт. Тренд остается восходящим, и следующим ценовым таргетом является уровень мая 2018 года в $1,7245.

Август был удачным месяцем для сахара и хлопка

Бразилия — ведущий производитель и экспортер сахара на открытом рынке. Кроме того, в Бразилии из сахарного тростника производят еще и этанол.

Источник: CQG

В этом месяце сахар вырос благодаря благоприятному сочетанию погодных условий, инфляционного давления и перебоев поставок, достигнув уровней февраля 2017 года в 20,37 цента за фунт. Целевым уровнем сейчас выступает отметка октября 2016 года в 23,90 цента.

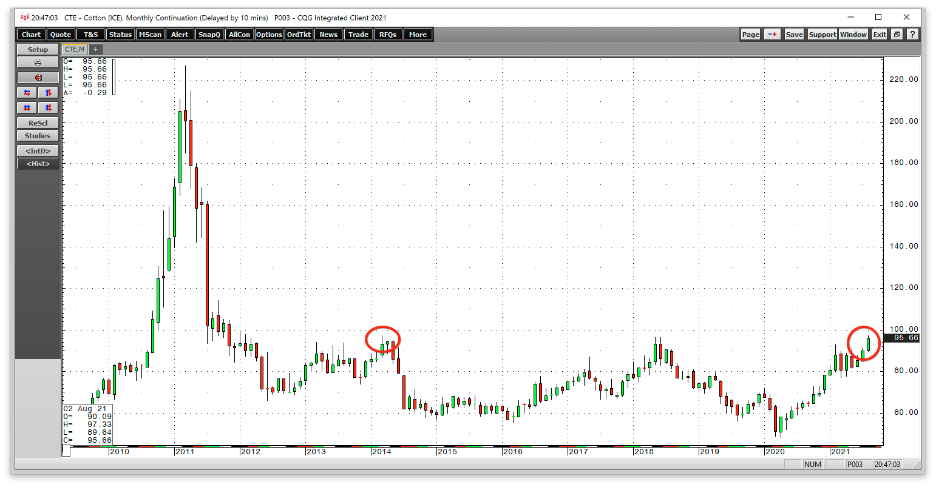

Источник: CQG

Между тем, фьючерс ICE на хлопок достиг свежего максимума в 97,33 цента за фунт, чего не удавалось с марта 2014 года (когда он торговался по 97,35 цента).

В июле и августе цены четырех из пяти сырьевых товаров растительного происхождения подскочили к многолетним пикам. Но пятый товар также торгуется на «бычьем» рынке.

Положительная динамика цен на какао

В отличие от кофе, сахара и апельсинового сока, основным поставщиком которых является Бразилия, большая часть какао-бобов поступает из Западной Африки. На долю Кот-д'Ивуара и Ганы приходится более 60% всего производства основного ингредиента шоколадных изделий.

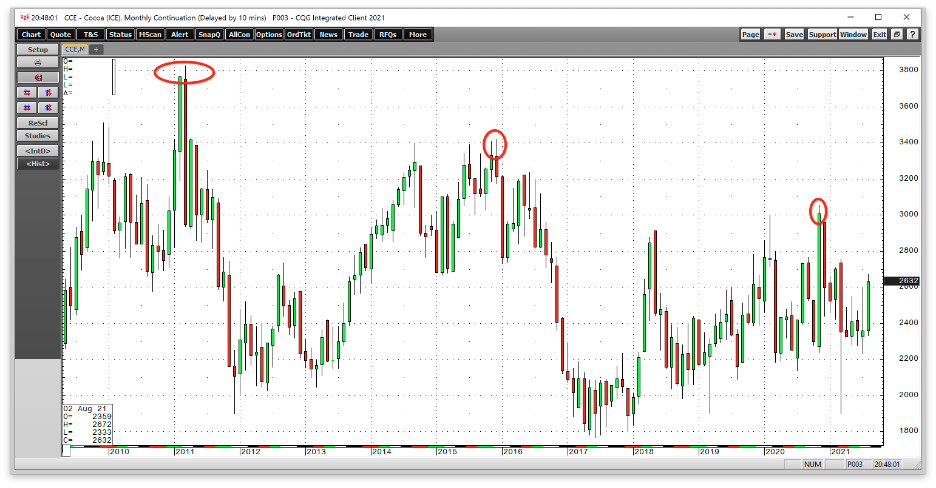

Источник: CQG

На недельном графике можно проследить падение середины июля к минимуму в $2232 за тонну и ралли к отметке $2672 (которая была достигнута на неделе, завершившейся 16 августа). Максимумом 2021 года пока является уровень $2754, а пиком 2020 года стал уровень $3054.

Источник: CQG

Если какао пойдет по пути четырех своих «коллег», то его ценовыми таргетами будут максимум 2020 года и пик 2015 года в 3422 доллара. В 2011 году фьючерсы на какао достигли рекордных 3826 долларов, что является самым высоким целевым уровнем.

Целевые уровни рынка какао и способы инвестирования в него

Растущая инфляция поддерживает цены всех сырьевых товаров. Какао может принять «бычью» эстафету на пути к многолетним или рекордным максимумам. Самый простой способ инвестировать в него — воспользоваться фьючерсными или опционными контрактами Межконтинентальной биржи. Однако некоторые участники рынка не хотят рисковать на волатильном фьючерсном рынке. В таком случае они могут обратиться к NIB ETF. Согласно Barchart,

«облигации iPath Bloomberg Cocoa Subindex Total Return ETN созданы для инвестирования в индекс Bloomberg Cocoa Subindex Total Return. Индекс отражает потенциальную прибыль от прямого инвестирования во фьючерсы на какао без кредитного плеча. На данный момент индекс состоит из одного фьючерсного контракта, включенного в Bloomberg Commodity Index Total Rerurn».

В NIB ETN инвестировано $17,852 миллиона, ежедневно обращается 52 175 его бумаг, а комиссия за управление средствами составляет 0,70%.

В середине июля фьючерс следующего месяца стоил $2232 за тонну, а на прошлой неделе цена составляла $2672, что соответствует росту на 19,70%.

Источник: Barchart

Как можно заметить, NIB ETN за этот период прибавил 18,9% (с 26,68 до 31,71 доллара), а значит, инструмент отлично справляется со своей функцией.

Если какао возьмет пример с остальных товаров растительного происхождения, мы вправе ожидать от него роста цен в ближайшие дни и недели.