США объявили Украине демарш из-за атаки на российский нефтяной порт

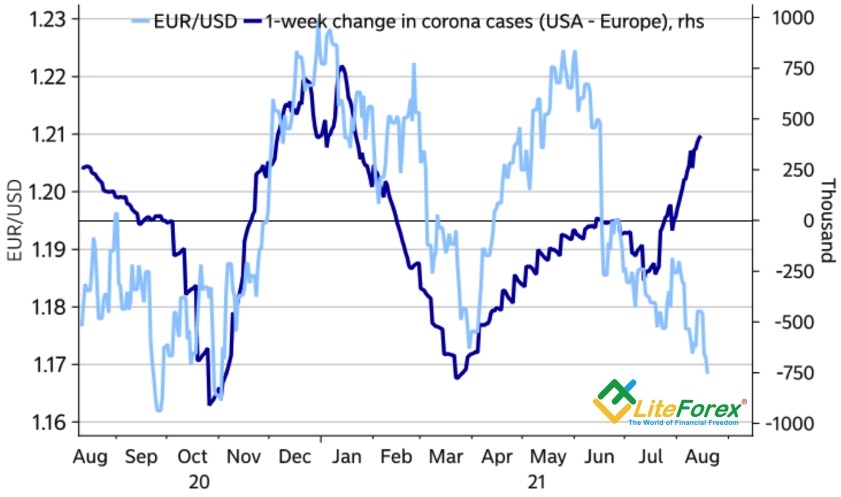

Судя по распространению COVID-19, котировки EUR/USD слишком низки.

До середины августа рынок ломал голову над единственной головоломкой – права ли ФРС в отношении временного характера высокой инфляции? «Голуби» FOMC утверждали, что в скором времени темпы роста цен замедлятся, «ястребы» настаивали на долгоиграющем характере повышенных значений PCE. Быстрое распространение Дельты по США создало еще один ребус. Станет ли Федрезерв обращать на это внимание?

По какой дороге пойдут Джером Пауэлл и его коллеги? По пути Резервного банка Новой Зеландии, отменившего повышение ставки из-за общенациональной изоляции? Или последуют примеру Банка Южной Кореи, ужесточившего монетарную политику, вопреки бушующей в Азии пандемии? Отказ от нормализации маловероятен, но в преддверии Джексон-Хоул рынок настолько принизил вероятность «ястребиного» сюрприза со стороны председателя ФРС, что, случись он, нас ждет резкое падение EUR/USD.

Действительно, глядя на очередную волну пандемии в США, крупные банки начинают говорить о позднем старте процесса сокращения QE. Goldman Sachs (NYSE:GS) выдает 45% вероятность, что объявление будет сделано Федрезервом в ноябре. Об этом же месяце говорит и Barclays (LON:BARC), прогнозируя, что фактическое уменьшение монетарных стимулов начнется в январе.

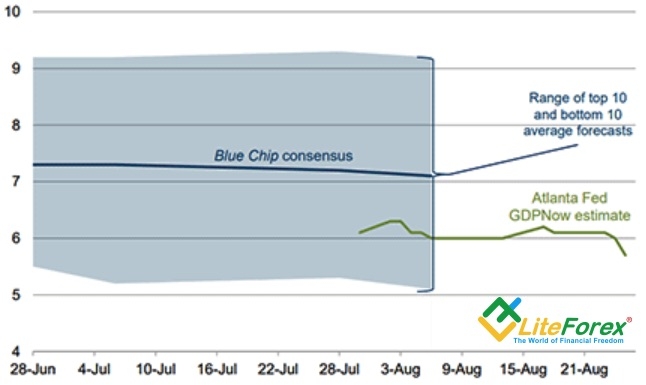

Проблема в том, что никто, включая ФРС, не знает, как именно будет выглядеть экономика США через год. Будет ли она устойчивой, что в сочетании с высокой инфляцией потребует агрессивного ужесточения денежно-кредитной политики? Или речь пойдет о частичном, неполном и медленном восстановлении? В среднесрочной перспективе после ускорения ВВП во втором квартале, опережающий индикатор от ФРБ Атланты ожидает замедления в третьем до 5,7%.

Прогноз по ВВП США

Источник: ФРБ Атланты

И все же рынки, вопреки распространению Дельты, считают, что стакан наполовину полон! S&P 500 достигает 51-го рекордного закрытия в 2021, а доходность 10-летних трежерис растет на ожиданиях, что ФРС не станет слишком быстро забирать со стола чашу с пуншем во время пира. Это даст возможность экономике разогреться. Оптимизм зашкаливает и оказывает давление на активы-убежища. Не удивлюсь, если пересмотр американского ВВП за апрель-июнь в сторону повышения с текущих 6,5% подтолкнет фондовые индексы еще выше, создав гринбэку новые трудности.

Поддержку евро оказали заявления чиновников ЕЦБ. Вице-президент Луис де Гиндос не исключил, что прогноз центробанка по ВВП может быть повышен уже в сентябре. Главный экономист Филип Лейн отметил, что экономика еврозоны не так уж далека от оценки регулятора в 4,6% в 2021. Если учесть, что пандемия в США распространяется быстрее, чем в ЕС, не является ли курс евро чересчур низким?

Динамика EUR/USD и соотношения инфицированных COVID-19

Источник: Nordea Markets

Вместе с тем, Лейн отметил, что ЕЦБ готов действовать, если старт нормализации монетарной политики ФРС обернется побочными эффектами в Европе. Явный намек на расширение европейского QE в случае повышения доходности облигаций. Это обстоятельство позволяет мне оставаться «медведем» в отношении EUR/USD и рекомендовать продавать пару на росте к 1,18-1,1815, либо на падении ниже поддержки на 1,1725.

Дмитрий Демиденко для LiteForex