Обвал золота: начало разворота или временная коррекция?

В среду, 18 августа, российский фондовый рынок в первой половине торгов демонстрируют отрицательную динамику, поддавшись отрицательным настроениям европейских инвесторов.

Американские фондовые индексы завершили вчерашнюю сессию также в минусе. На данный момент фьючерс на индекс S&P 500 понижается на 0,11%, в то время как доходность 10-летних «трежериз» повысилась до 1,267%.

Среди макроэкономической статистики сегодня стоит выделить публикацию данных по инфляции в Великобритании и по зоне евро. В США выйдут данные по рынку недвижимости — по числу выданных разрешений на строительство и по объему строительства новых домов в июле, а также еженедельные запасы сырой нефти от EIA. Помимо этого, внимание инвесторов будет направлено на публикацию протоколов FOMC. В России после закрытия торгов будет обнародован июльский индекс цен производителей.

Что касается корпоративных событий, в России ожидается публикация финансовых результатов за первое полугодие компаний «Белуга» и «М.Видео (MCX:MVID)», а в США свои квартальные отчетности представят 10 компаний, среди которых NVIDIA (NASDAQ:NVDA), Target, Robinhood, Cisco

Индекс МосБиржи к середине торговой сессии понизился на 0,66%, до 3917,25 пункта. Индекс РТС упал на 0,57%, до 1680,16 пункта.

В числе лидеров роста к середине дня оказались акции «Аэрофлота (MCX:AFLT)» (+2,75%), «Самолета» (+2,29%), «Мечела (MCX:MTLR)» (+2,10%), «Мультисистемы» (+2,2%) и «М.Видео» (+1,64%). Заметно подешевели бумаги «Белуги» (−3,77%), «РУСАЛа (MCX:RUAL)» (−2,31%), «Черкизово (MCX:GCHE)» (−2,18%), «НОВАТЭКа (MCX:NVTK)» (−1,09%).

С технической точки зрения, на дневном графике Индекс МосБиржи, торгуясь в рамках восходящего канала, оттолкнулся от его верхней границы, а также от верхней линии полос Боллинджера, в то время как медленные стохастические линии длительное время пребывают в зоне перекупленности, в связи с чем в краткосрочной перспективе потенциал роста индекса является ограниченным.

Американский рынок завершил сессию в минусе

Во вторник, 10 августа, ключевые фондовые индексы Соединенных Штатов Америки завершили торговую сессию на отрицательной территории. Давление на рынок продолжает оказывать сложная эпидемиологическая обстановка. Инвестиционное сообщество опасается того, что продолжающееся распространение дельта-штамма коронавируса увеличивает риски ввода новых карантинных ограничений и замедления темпов восстановление мировой экономики.

Тем временем, опубликованная вчера статистика разочаровала инвесторов, поскольку данные по розничным продажам в США вышли хуже аналитических ожиданий. Так, объем розничных продаж в июле сократился на 1,1% м/м против консенсус-прогноза, предполагавшего снижение показателя лишь на 0,3% м/м. Объем промышленного производства, в свою очередь, в июле увеличился на 0,9% м/м, тогда как аналитики ожидали рост на 0,5% м/м.

По итогам торгов индикатор голубых фишек Dow Jones Industrial Average понизился на 0,79%, до 35 343,28 пункта. Индекс широкого рынка Standard & Poor's 500 уменьшился на 0,71%, до 4448,08 пункта. Индекс высокотехнологичных отраслей NASDAQ Composite отступил на 0,93%, до 14 656,2 пункта.

Гигант в сфере розничной торговли Walmart (NYSE:WMT) представил вчера сильную квартальную отчетность, согласно которой выручка компании увеличилась с $137,74 млрд годом ранее до $141,04 млрд, превысив консенсус-прогноз аналитиков в $137,02. Однако котировки компании не отреагировали на высокие показатели, снизившись по итогам сессии на 0,03%.

Рыночная капитализация производителя энергетического оборудования Stanley Black & Decker уменьшилась на 2,99% на новости, что компания заключила окончательное соглашение о приобретении оставшихся 80% акций MTD Holdings за $1,6 млрд.

Среди аутсайдеров торгов сегодня оказались бумаги сети магазинов товаров для дома Home Depot (NYSE:HD), просевшие на 4,27% после того, как была опубликована финансовая отчетность за второй квартал, в соответствии с которой компания увеличила чистую прибыль и выручку, но не оправдала ожидания аналитиков по сопоставимым продажам, а также зафиксировала снижение валовой прибыли.

Хуже рынка смотрелись акции технологической компании DXC Technology, которые снизились в цене на 11,83 после того, как аналитики J.P. Morgan понизили их рейтинг с Neutral до Underweight.

S&P 500

На дневном графике S&P 500, торгуясь в рамках восходящего канала, оттолкнулся от верхней линии полос Боллинджера, в то время как медленные стохастические линии длительное время пребывают в зоне перекупленности и вероятно готовятся ее покинуть. Учитывая вышесказанное, в краткосрочной перспективе потенциал роста индекса является ограниченным.

Европейские индексы снижаются в первой половине торгов

Ведущие европейские фондовые индексы в первой половине торговой сессии демонстрируют отрицательную динамику. Инвесторы отдают предпочтение акциям представителей секторов недвижимости и здравоохранения на фоне растущего опасения относительно резкого роста числа случаев заражения COVID-19 в мире.

Опубликованная сегодня статистика показала, что июльская инфляция в Великобритании замедлилась до 2% г/г с июньских 2,5% г/г.

По состоянию на 11:45 мск немецкий DAX уменьшился на 0,30%, британский FTSE 100 понизился на 0,39%, а французский CAC 40 стал легче на 0,37%. Сводный фондовый индекс региона STOXX Europe 600 отступил на 0,1%, до 473,42 пункта.

Удачно складывается сессия для датского производителя пива Carlsberg (CSE:CARLb), который добавляет в свой актив 3,48% после того, как компания повысила годовой прогноз по прибыли и сообщила, что объемы продаж на ключевых рынках Китая и России превысили допандемийные уровни.

В числе фаворитов торгов оказались акции швейцарского производителя медицинского оборудования Alcon, которые подскочили на 9,51% после того, как компания повысила прогноз прибыли на весь год.

Среди аутсайдеров торгов пребывают бумаги сети онлайн-аптек Zur Rose, просевшие на 4,5% после разочаровывающих результатов за первое полугодие.

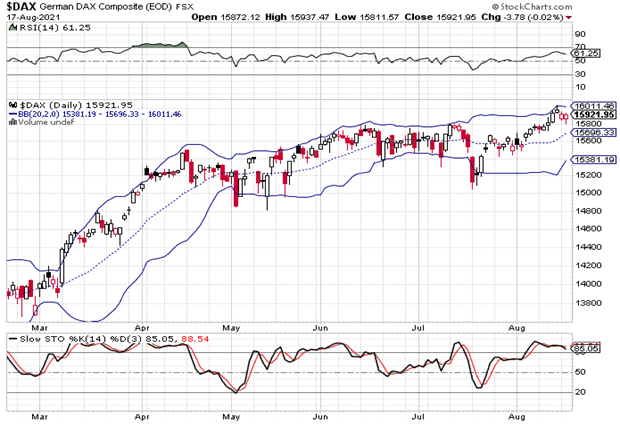

ДАКС

С технической точки зрения, на дневном графике немецкий DAX продолжает отдаляться от верхней линии полос Боллинджера, в то время как медленные стохастические линии находятся в зоне перекупленности и готовятся ее покинуть, в связи с чем в ближайшие дни потенциал роста индекса является ограниченным.

Китайские инвесторы переключились на защитные активы

Китайские фондовые индексы в среду завершили торговую сессию на положительной территории в попытке восстановиться от понесенных в последнее время потерь. Инвесторы переключились на защитные активы в секторах солнечной энергетике и недвижимости, в то время как представители технологического сектора продолжают оставаться под давлением регулятивных ограничений со стороны властей.

Между тем опубликованная сегодня статистика показала, что объем прямых иностранных инвестиций в экономику материкового Китая в январе-июле текущего года вырос на 25,5% г/г и достиг 672,19 млрд юаней ($100,74 млрд).

По итогам сессии индекс CSI 300 увеличился на 1,17%, до 4894,24 пункта. Индекс ChiNext повысился на 0,83%, до 3508,18 пункта. Гонконгский индекс Hang Seng продвинулся на 0,3%, до 25 824 пунктов.

В преддверии публикации финансовой отчетности бумаги интернет-гиганта Tencent подешевели на 0,05%, поднявшись с 14-месячного минимума. Аналитики прогнозируют, что темпы роста прибыли принадлежащего компании приложения WeChat в отчетном периоде значительно замедлились и ожидают показатель на уровне 32,8 млрд юаней ($5,1 млрд), что на 8,9% выше значения за аналогичный период годом ранее.

В числе аутсайдеров торгов оказались акции застройщика China Evergrande, которые просели на 0,76% после того, как исполнительный директор сократил свои доли в подразделениях компании New Energy Vehicle и China Evergrande Property Services Group, продав 3 млн акций по 14,18 гонконгских долларов за акцию в первом и 10 млн акций по 7,30 гонконгских долларов каждая во втором.

Наилучшую динамику в составе гонконгского индекса Hang Seng продемонстрировали котировки Xinyi Solar (+6,36%), Hang Lung Prop (+3,87%) и CNOOC (+2,85%), тогда как в минусе по итогам сессии оказались бумаги WH Group (−11,62%), Techtronic Industries (−5,73%) и Haidilao (−3,51%).

В составе индекса голубых фишек CSI 300 в фаворитах торгов оказались котировки Southwest Securities (+10,09%), Sinolink Securities (+7,55%) и China Jushi (+7,19%), а в аутсайдерах торгов пребывали акции Shuanghui Dev (−5,61%), Datong Coal Industry (−5,34%) и Suning Uni (−5,25%).

CSI 300

С технической точки зрения, на дневном графике индекс CSI 300 не сумел надолго укрепиться выше уровня сопротивления, тогда как медленные стохастические линии расположены в благоприятном для продаж положении, в связи с чем в краткосрочной перспективе целесообразно ожидать углубления коррекции до уровня поддержки, расположенного на отметке 4688 пунктов.

К 11:20 мск на валютном рынке пара USD/CNY уменьшилась на 0,08%, до 6,4799, тогда как курс USD/CNH понизился на 0,07%, до 6,4905. Котировки валютной пары USD/HKD отступили на 0,0056 б.п., до 7,7866. Доходность 10-летних китайских государственных облигаций, в свою очередь, уменьшилась на 0,025 б.п., и составила 2,867%.

Цены на нефть стабилизировались, но настроения на рынке все еще смешанные

В среду, 18 августа, цены на нефть стабилизируются, подрастая на 0,58%, и торгуются вблизи отметки в $69,41 за баррель.

К 12:00 мск октябрьские фьючерсы на нефть марки Brent находятся у отметки $69,45, октябрьские фьючерсы на нефть марки WTI растут на 0,46%, до уровня $66,64.

Цены на нефть корректируются в среду после четырехдневного падения, однако инвесторы по-прежнему настороженно относятся к перспективам роста спроса на топливо, так как на фоне роста заболеваемости дельта-штаммом коронавируса во всем мире логистика, в том числе и пассажирская остается крайне ограниченной. Это напрямую влияет на поставки товаров и материалов, а также на загруженность производственных мощностей и потребление, что и показали вышедшие в понедельник данные по Китаю.

В то же время вслед за Китаем, Индия (третий по величине импортер нефти в мире) также начала продажу нефти государственным нефтеперерабатывающим компаниям из своего стратегического нефтяного резерва, применяя новую политику коммерциализации федерального хранилища путем сдачи площадей в аренду.

Кроме того, негативным образом на сырьевые рынки влияет и укрепление доллара, традиционно используемого как валюта расчетов для многих сырьевых товаров, в том числе и на нефть.

Касательно предложения нефти, согласно ежемесячному отчету Управления энергетической информации правительства о добыче буровых установок ожидается, что добыча сланцевой нефти в США в сентябре вырастет до 8,1 млн б/с, что является самым высоким показателем с апреля 2020 года. В то же время сегодня ценам на нефть оказывают поддержку данные API о снижении запасов нефти в США на прошлой неделе на 1,16 млн баррелей. Сегодня будут опубликованы официальные данные Минэнерго США об изменении запасов нефти и нефтепродуктов за неделю. Исходя из опроса Reuters, ожидается, что запасы сырой нефти и бензина в США снизились на прошлой неделе, в то время как запасы дистиллятов, вероятно, выросли третью неделю подряд.

Цена нефти марки Brent растет и торгуется у отметки $69,41. Стохастические линии направлены вниз и находятся у границы зоны перепроданности, что указывает на ограниченное снижение по инструменту в краткосрочной перспективе и переход к росту или консолидации.

Цены цветных металлов растут на торгах в среду. По состоянию на 12:00 мск котировки золота подросли на 0,08% и находятся у отметки $1789,5 за тройскую унцию.

Котировки цен на золото продолжают рост и торгуются у отметки в $1789. Стохастические линии подходят к границе зоны перекупленности, что указывает на ограниченность роста по инструменту в краткосрочной перспективе.

Доллар корректируется после укрепления на фоне распространения дельта-штамма

В среду, 18 августа, пара EUR/USD подрастает на 0,08% и торгуется у отметки в 1,1718. Индекс доллара DXY корректируется после взрывного роста и снижается на 0,08%, торгуясь у отметки в 93,06. Американская валюта получает поддержку со стороны снижающегося аппетита к риску среди инвесторов из‑за распространения дельта-штамма по миру.

Доллар достиг девятимесячного максимума по отношению к евро и укрепился по отношению к другим валютам, так как инвесторы сократили вложения в более рискованные валюты.

Индийский штамм продолжает «шествие» по Азиатско-Тихоокеанскому региону и достиг Новой Зеландии, где до этого замечен не был, накануне из-за этого было объявлен общенациональный локдаун. Это повлияло на решение Центрального банка Новой Зеландии, который оставил процентные ставки без изменений на рекордно низком уровне в 0,25% из-за неопределенности вокруг вспышки коронавируса в стране. До этого инвесторы ожидали повышения ключевой ставки, что негативным образом сказалось на курсе новозеландского доллара.

Замедление роста производственной активности в Китае стало результатом распространения новой волны вируса, однако теперь возможно снижение темпов роста производственной активности и в Индии, которая начала распродавать нефтяные запасы и сдавать в аренду нефтехранилища. Что касается Поднебесной, то китайские рынки охвачены широким фронтом реформ и регулирования. Во вторник Китай перешел к дальнейшему ужесточению контроля над технологическим сектором, что также повлияло на настроения инвесторов в китайскую экономику.

Что касается макроэкономической статистики, в США стали известны данные по розничным продажам за июль, которые снизились на 1,1% м/м против роста в 0,7% м/м месяцем ранее и прогноза снижения от аналитиков на 0,3% м/м. Промышленное производство в июле выросло на 0,9% м/м против 0,2% в июне и прогнозов роста от аналитиков в 0,5% м/м. Объемы товарно-материальных запасов в июле составили 0,8% м/м, что оказалось немного выше 0,6% м/м в прошлом месяце и соотносится с прогнозами аналитиков. Индекс уверенности домостроителей от NAHB за август составил 75 пунктов, что оказалось ниже июньских 80 пунктов и консенсус-прогноза также в 80 пунктов.

В еврозоне были опубликованы предварительные данные по изменению занятости во II квартале, которые показали рост на 1,8% г/г против снижения на 1,8% г/г в прошлом периоде и прогнозом роста от аналитиков в 1,5% г/г. Темпы роста ВВП по предварительным данным во II квартале составили 13,6% г/г по сравнению со снижением на 1,3% г/г в предыдущем периоде и прогнозом роста от аналитиков в 13,7% г/г.

Сегодня стоит обратить внимание на публикацию в США данных по объемам строительства новых домов и количеству разрешений на строительства новых домов за июль. В еврозоне станут известны окончательные данные по уровню инфляции за июль.

Отдельно стоит отметить, что сегодня аналитики и инвесторы ожидают протоколы июльского заседания ФРС в поисках подсказок относительно сроков и планов по сокращению объемов покупки активов.

Курс EUR/USD просел ближе к уровню 1,1650, торгуясь у отметки в 1,1718. Стохастические линии развернулись вниз и достигли границы зоны перепроданности, что указывает на ограниченное снижение по инструменту в краткосрочной перспективе.