Недавно стало известно, что Adidas (DE:ADSGN) продает Reebok за 2,1 миллиарда евро, а вырученные деньги будут распределены между акционерами. Самое интересное в том, что 15 лет назад компания покупала Reebok за 3,1 миллиарда евро. Инвестиция получилась определенно неудачной.

Разбираемся, как скажется продажа подразделения на бизнесе компании, и стоит ли покупать акции Adidas.

Инвесторы ликуют

Покупателем Reebok станет американская компания Authentic Brands Group, которая готовится выйти на IPO. Ожидается, что сделка будет закрыта в начале 2022 г.

В сообщении компании говорится, что Adidas намерен распределить большую часть денежных средств, вырученных от закрытия сделки, между своими акционерами.

Из-за этого акции компании после объявления сделки выросли на 4%. Однако в понедельник растеряли весь свой рост.

Также Adidas порадовал своих акционеров позитивными новостями. В июне компания объявила, что ожидает значительной прибавки по свободному денежному потоку в следующие пять лет. В связи с этим она будет выплачивать от 30 до 50% чистой прибыли на дивиденды. Кроме того, с 1 июля 2021 года была объявлена программа обратного выкупа акций на сумму до 550 млн евро до конца года.

Финансовые показатели

Чтобы разобраться, стоит ли покупать акции компании после сделки, сначала посмотрим, сколько вообще она зарабатывает.

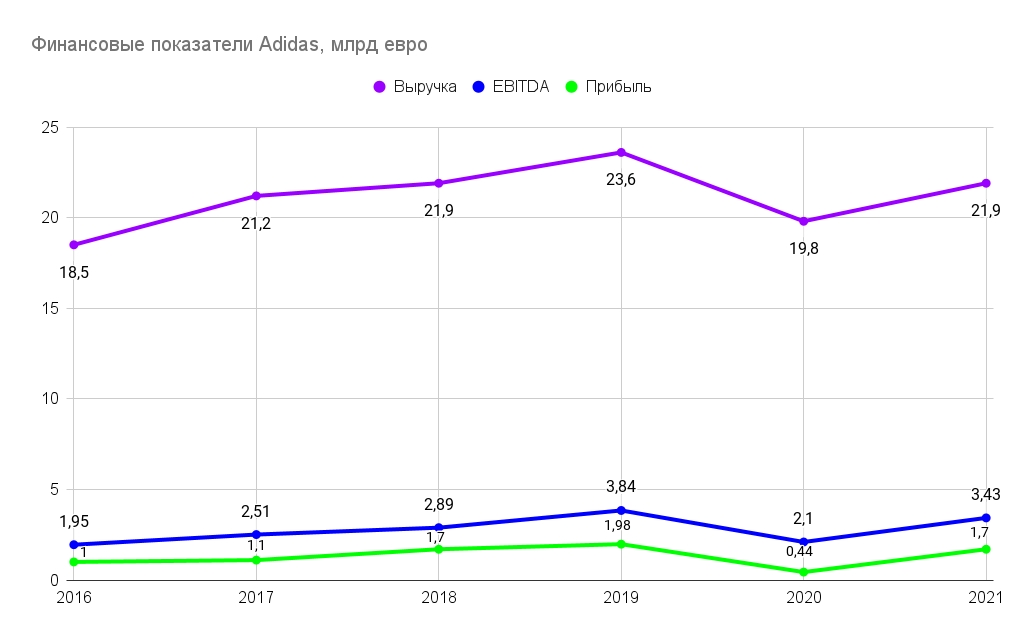

В целом, если исключить провал в 2020 году, по компании наблюдается планомерный рост всех финансовых показателей.

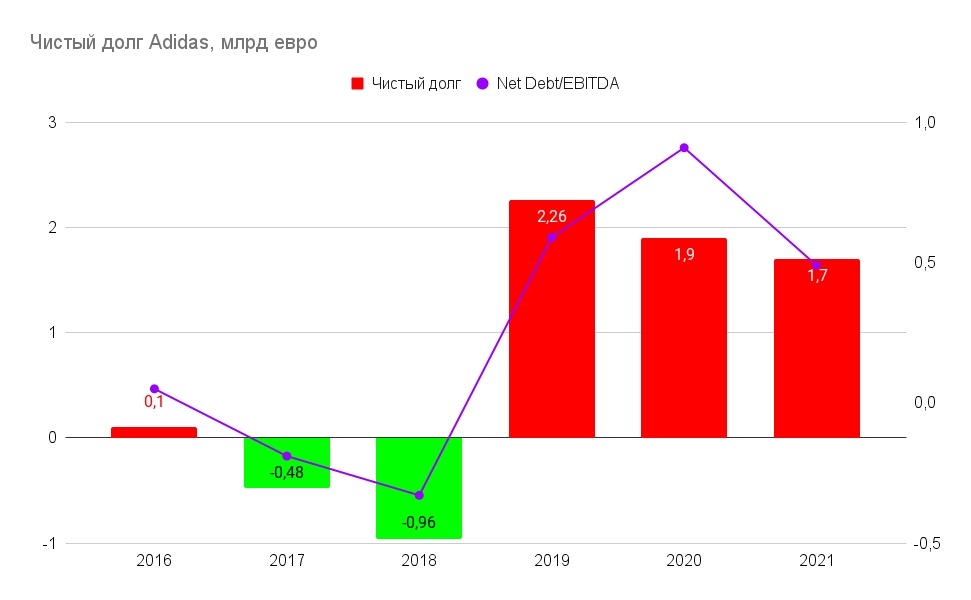

Выручка растет в среднем на 5% в год. Показатели долговой нагрузки находятся на безопасном уровне. Коэффициент чистый долг / EBITDA составляет 0,5х.

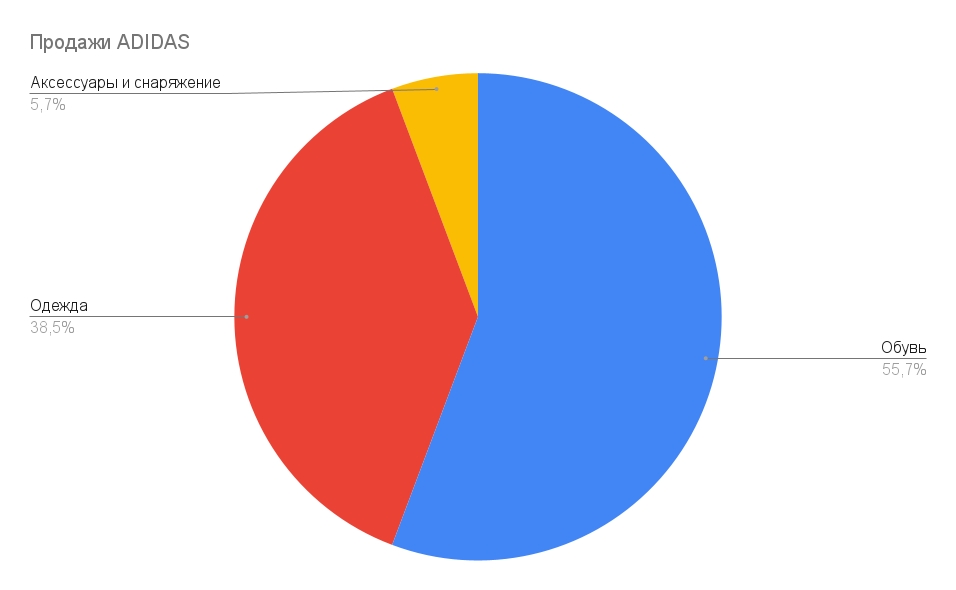

Большая часть продаж Adidas приходится на обувь (более 50%), второй по масштабам сегмент — это одежда (почти 40%) остальное приходится на аксессуары и снаряжение.

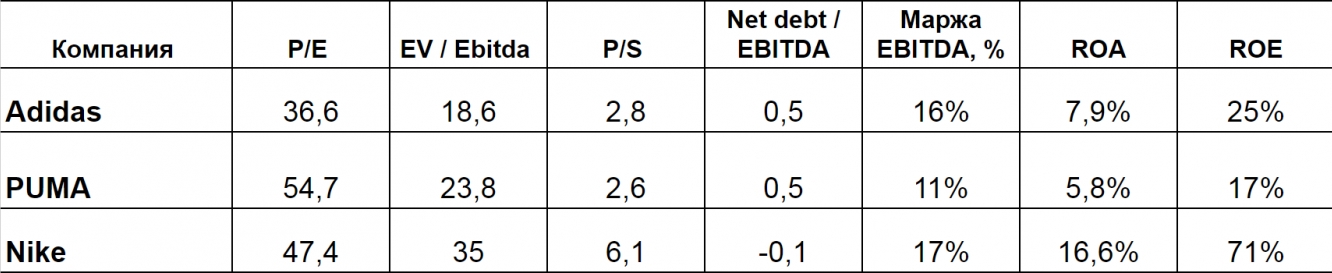

Если сравнивать с основными конкурентами, то Adidas выглядит наиболее интересным для покупки. Особенно если учесть, что сейчас компания повышает прогнозы по выручке и прибыли на ближайшее время.

Какую долю составляет Reebok?

В конце первого полугодия 2021 года активы Reebok составили 1 674 миллиона евро, а обязательства — 667 миллионов евро. Полугодовые продажи Reebok составили 823 млн евро. То есть продажи Reebok составляют около 10% от общей выручки группы.

Мнение аналитиков InvestFuture

Reebok терялся внутри более широкой линейки продукции Adidas и не создавал положительной синергии в общих бизнес-процессах компании.

Поэтому мы считаем, что продажа подразделения является положительным моментом в плане управления и укладывается в рамки стратегии развития компании.

Имея невысокие показатели долговой нагрузки, Adidas, на наш взгляд, приняла правильное финансовое решение о распределении средств в пользу акционеров.

Тем не менее, значения на бизнес Adidas сделка не окажет, поэтому даем компании нейтральную оценку.

Не является торговым сигналом или инвестиционной рекомендацией. Текст подготовлен при помощи команды InvestFuture: аналитика Александра Резникова и редактора Александра Никитова.