Британия ввела крупнейший пакет санкций против России

По итогам крайне волатильной минувшей торговой недели, которая началась для доллара не очень удачно, он все же смог вырасти, значительно укрепившись в минувшую пятницу после публикации сильного отчета Минтруда США. Согласно нему, в июле безработица снизилась до 5,4% против 5,9% в июне, а число рабочих мест вне сельского хозяйства США выросло на 943 000, что оказалось значительно лучше прогноза 5,7% и +845 000 рабочих мест, соответственно.

Публикация отчета по рынку труда США спровоцировала массовое закрытие коротких позиций по доллару, что способствовало его существенному укреплению. Индекс доллара DXY вырос в пятницу на 0,6%, прибавив в итоге 68 пунктов по итогам недели и поднявшись к уровням максимумов прошлого месяца и начала апреля.

Июльский рост рабочих мест стал самым большим с августа 2020 года, и теперь многие экономисты и участники рынка считают, что ФРС быстрее, чем предполагалось, начнет сворачивание своей стимулирующей политики.

Ранее глава ФРС Джером Пауэлл неоднократно заявлял, что более важной задачей, чем укрощение растущей инфляции, является полное восстановление рынка труда США и его возврат на уровни до пандемии, и лишь в случае одновременного роста инфляции и быстрого восстановления рынка труда ФРС перейдет к нормализации своей монетарной политики, сверхмягкой на данный момент.

На прошлой неделе представитель ФРС и член FOMC Ричард Кларида уже заявил, что центральный банк США рассматривает возможность сокращения действующих стимулов уже в текущем году из-за рисков растущей инфляции. Не исключено, что, если инфляция, которая показывает самые высокие темпы роста за последние почти 30 лет, не будет снижаться с текущих уровней, а рынок труда продолжит восстанавливаться текущими темпами, то уже на следующем заседании (21-22 сентября) руководители ФРС могут объявить о начале сокращения ежемесячной программы покупки активов, составляющей на текущий момент 120 млрд долларов, уже в этом году. Ранее Пауэлл также обещал заранее предупредить участников рынка о готовящемся сокращении объемов покупок активов на рынке гособлигаций. Это сокращение будет фактически означать уменьшение объемов долларовой ликвидности, что повлечет за собой укрепление доллара.

В начале новой недели индекс доллара DXY пока что находится на уровнях конца минувшей недели, а участники рынка оценивают его перспективы после публикации отчета Минтруда США, значительно превысившего ожидания рынка.

На вторую половину сегодняшнего торгового дня и на вторник публикации важной макростатистики в эконмическом календаре не запланировано. Если не будет других новостей, в частности, политического характера, или неожиданных заявлений представителей ФРС или правительства США, то доллар, вероятно, будет пытаться удерживать завоёванные на прошлой неделе позиции.

Основные американские фондовые индексы также в целом позитивно отреагировали на официальные данные Минтруда США, завершив минувшую неделю с приростом.

На этой неделе, как ожидается, будут опубликованы финансовые отчеты нескольких крупных компаний, например, таких как eBay Inc (NASDAQ:EBAY), FedEx Corp (NYSE:FDX), Lenovo Group Ltd (OTC:LNVGF), The Walt Disney Co (NYSE:DIS) и других. Помимо прибыли компаний за отчетный период, большое внимание участники рынка уделяют показателям долга, свободных денежных средств, капитальных затрат, рентабельности капитала и другим.

Сезон отчетности — это активное время не только для финансовых медиа, но и для инвесторов. Отчетность компаний выступает сильным драйвером роста или падения котировок на фондовых площадках, а изменение цены акций после публикации корпоративного отчета может в среднем составлять до 5%, иногда и значительно больше, в течение нескольких минут, определяя также динамику котировок на последующие недели. Многие инвесторы и хедж-фонды ориентируются на данные корпоративных отчетов при принятии торговых решений.

В целом, американский фондовый рынок уже много лет демонстрирует бычью динамику, получая также сильную поддержку от стимулирующих действий со стороны ФРС и правительства США.

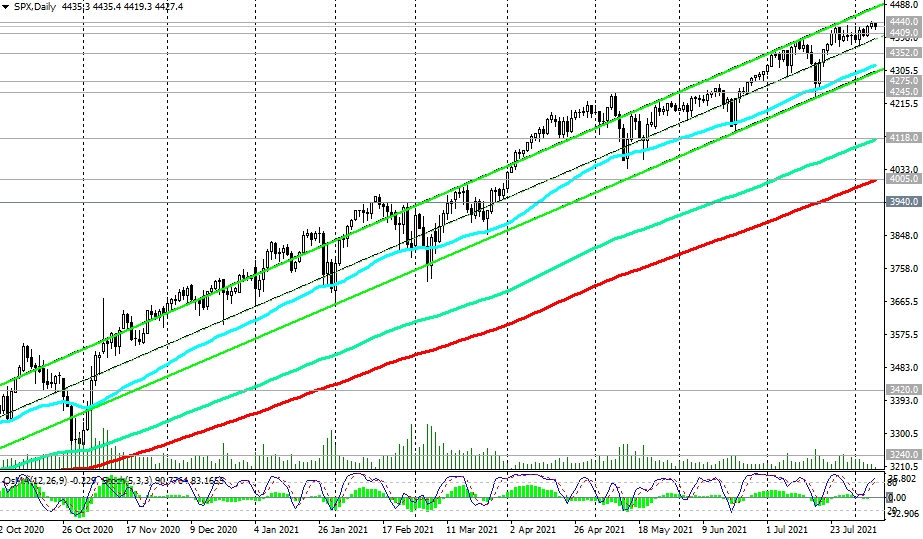

Так, индекс широкого рынка S&P 500 достиг на прошлой неделе нового исторического максимума вблизи отметки 4440.0, и в начале новой недели S&P 500 остается вблизи этой рекордной отметки (на момент публикации данной статьи фьючерсы S&P 500 торговались вблизи отметки 4427.0).

Тем не менее, есть некоторые моменты, которые могут стать драйвером нисходящей коррекции на фондовом рынке. Так, в минувшую пятницу фьючерсы на нефть закрылись с резким снижением, и сегодня они снизились еще глубже, ускорив свое падение в ходе азиатской торговой сессии. Рост доллара и опасения по поводу воздействия дельта-штамма коронавируса на спрос стали негативными для цен на нефть факторами. Введение новых карантинных мер в связи с распространением дельта-штамма вируса в различных регионах мира может негативно отразиться не только на спросе на сырьевые товары, но и на динамике фондовых индексов.

Выход в пятницу сильных данных по занятости повысил уверенность в том, что ФРС объявит о сворачивании покупок активов позднее в этом году, считают экономисты. Доллар от этого выиграет, а вот насчет фондовых индексов, здесь возникает вопрос, и пока что непонятно, насколько негативно постепенное сворачивание стимулирования может отразиться на фондовых индексах.

Еще один сигнал в пользу ужесточения денежно-кредитной политики может появиться в среду, когда в 12:30 (GMT) будут опубликованы свежие данные по инфляции в США, если они также окажутся сильными. Ожидается, что индекс потребительских цен в США вырос в июле еще на +0,5%. В годовом выражении, как ожидается, индекс CPI вырос на +5,3%, что значительно превышает целевой уровень ФРС 2%.

Торговые рекомендации

Sell Stop 4390.0. Stop-Loss 4442.0. Цели 4352.0, 4275.0, 4245.0, 4118.0, 4005.0, 3940.0

Buy Stop 4442.0. Stop-Loss 4390.0. Цели 4500.0, 4600.0, 4700.0