Евро обвалился до минимума середины 2025 года на фоне нефтяного кризиса

Специально для Investing.com

Федеральная резервная система 28 июля не внесла изменений в денежно-кредитную политику. Центробанк указал, что экономика начинает двигаться в сторону целей, достижение которых повлечет за собой изменения в политике, но добавил, что еще многое предстоит сделать. Впрочем, ФРС, как нам кажется, будет необходимо действовать гораздо агрессивнее, когда придет время ужесточать политику.

Во время пресс-конференции стало очевидным, что ФРС сдерживает ситуация с занятостью. Последние макроэкономические данные, похоже, подтверждают мнение о том, что инфляция обгоняет тренд, при этом председатель ФРС Джером Пауэлл указал, что инфляция превышает целевой уровень центробанка 2%.

ФРС неоднократно говорила, что ей хотелось бы увидеть несколько сильных отчетов по занятости. Центробанк теперь зашел на один шаг вперед. ФРС, похоже, так убеждена, что инфляция вернется к целевому уровню, что она готова идти на риск и не менять денежно-кредитную политику, пока ситуация с занятостью не улучшится в достаточной степени.

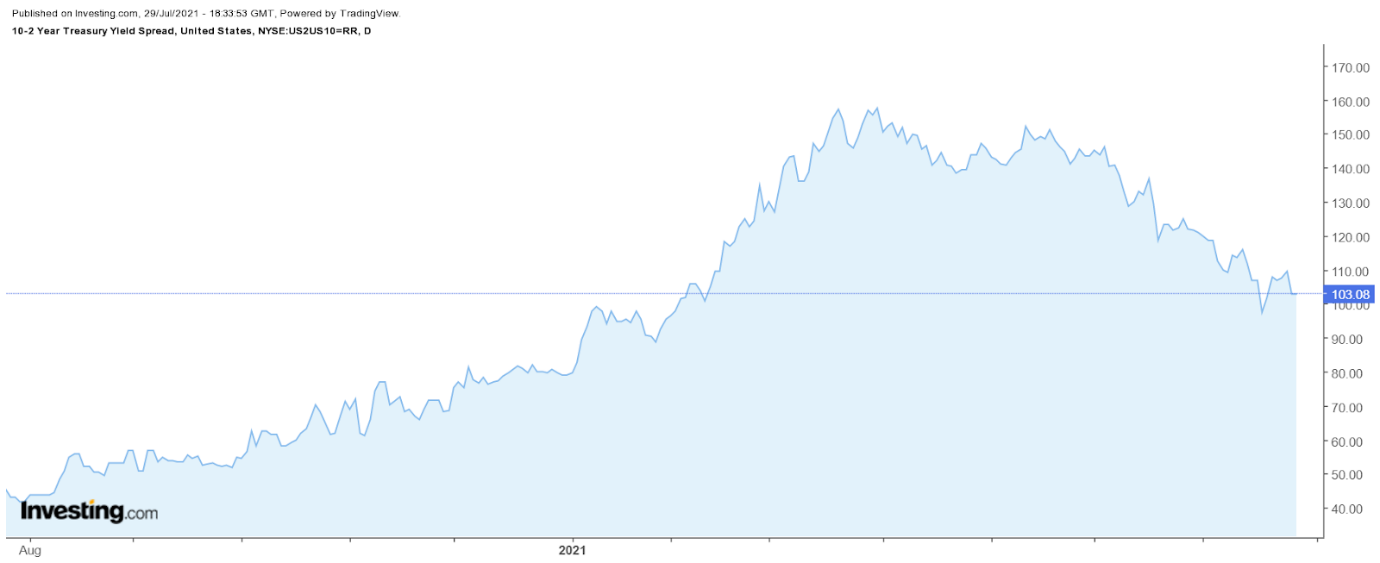

На долговом рынке наблюдается нервозность с тех пор, как состоялось июньское заседание ФРС, и июльское заседание, похоже, только ее усилило. В результате снижения доходностей по долгосрочным облигациям и роста доходностей по краткосрочным кривая доходности за последние недели стала существенно более плоской. А нам известно, что более плоская кривая сигнализирует о том, что долговой рынок ожидает замедления экономического роста.

Еще более примечательный момент, однако, заключается в том, что инфляция может вырасти еще сильнее вследствие того, что ФРС решила ждать улучшения компонента занятости, который вместе с инфляцией составляет двойной мандат центробанка. Долговой рынок, похоже, придерживается мнения, что ФРС, возможно, придется действовать гораздо агрессивнее при сворачивании текущей денежно-кредитной политики и ужесточении условий, что приведет к замедлению экономического роста, как только начнется новый цикл.

Сказать с точностью, когда же ФРС решит, что рынок труда достиг достаточного прогресса, сложно, поскольку конкретной цели у центробанка, похоже, нет, однако можно предположить, что к началу ужесточения денежно-кредитной политики ФРС подтолкнет серия сильных отчетов по занятости. Если именно такого сигнала ждет ФРС, то он может поступить уже в сентябре – октябре.

Многие американские штаты в июле уже начали сворачивать дополнительные программы по выплате пособий по безработице. К сентябрю реализация этих дополнительных программ будет завершена в остальных штатах. Если так и будет, сильные июньские данные по занятости должны повториться в июле и затем в августе и сентябре. Таким образом, у ФРС будет три сильных отчета к сентябрьскому заседанию и четыре к октябрьскому. Если именно этого хочет ФРС, у Пауэлла будет серия отчетов к сентябрю или октябрю.

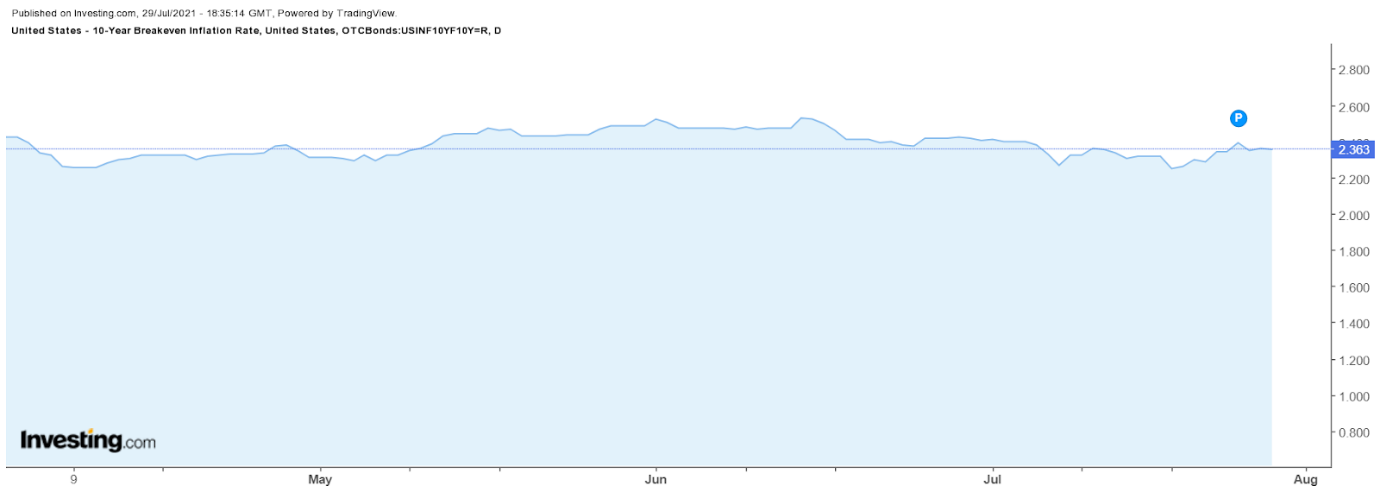

Риск заключается в том, что инфляция может еще больше отдалиться от целевого уровня 2% из-за того, что ФРС выжидает и не начинает понемногу сокращать свой баланс. Безубыточный уровень инфляции для 10-летних казначейских облигаций США сейчас составляет 2,4%, при этом он уже достаточно долго превышает отметку 2%. Между тем, безубыточный уровень инфляции для 5-летних облигаций составляет почти 2,6%.

Если долговой рынок прав, экономический рост в будущем замедлится, и, похоже, это случится раньше, чем думает большинство участников рынка. Это произойдет потому, что ФРС играет в догонялки, что может обернуться гораздо более агрессивным ужесточением денежно-кредитных условий, которого можно было бы избежать при более скором сворачивании стимула.