Норвегия: война в Иране может вернуть в ЕС споры о российском газе

В последнее время набирает популярность конвертация паевых инвестиционных фондов (ПИФов) в биржевые фонды (ETF). Относительно недавно мы рассмотрели некоторые различия между этими типами фондов, а также механизм перехода.

Согласно данным Investment Company Institute, по состоянию на май совокупные активы ETF США составляли более 6,3 триллиона долларов, что на 50% больше показателя аналогичного периода прошлого года. А учитывая, что сегмент ETF продолжает развиваться, мы можем ожидать новых конвертаций ПИФов в ETF. Сегодня мы представляем вниманию читателей два подобных биржевых фонда.

1. Dimensional US Equity ETF

- Стоимость: $48,19;

- Годовой диапазон торгов: $45,75-49,00;

- Дивидендная доходность: 0,90%;

- Издержки инвестирования: 0,11%.

Провайдером Dimensional U.S. Equity ETF (NYSE:DFUS) является компания Dimensional Fund Advisors, которая в июне конвертировала паевых инвестиционных фондов на 29 миллиардов долларов. В результате на Нью-Йоркской фондовой бирже состоялся листинг четырех новых ETF. До конца года Dimension, вероятно, конвертирует еще два ПИФа, что сделает ее одним из крупнейших эмитентов ETF в США.

Новый фонд отражает динамику широкого спектра бумаг крупнейших компаний США из целого ряда отраслей. Как паевой инвестиционный фонд, он дебютировал в сентябре 2001 года, а биржевым фондом DFUS стал в июне этого года. В настоящее время ETF управляет примерно 5,6 миллиардами долларов.

Портфель DFUS включает акции 2080 представителей индекса Russell 3000. В разбивке по секторам лидируют информационные технологии с 28,44%; следом идут здравоохранение и потребительские компании с 13,35% и 12,61% соответственно.

В 10 крупнейших вложений инвестировано около 26,5% средств фонда. Список возглавляют Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Amazon (NASDAQ:AMZN), Facebook (NASDAQ:FB), Alphabet (NASDAQ:GOOG) (NASDAQ:GOOGL) и NVIDIA (NASDAQ:NVDA).

С момента конвертации DFUS вырос примерно на 2%, однако среднегодовой прирост за последние 10 лет составляет более 14%. Потенциальные инвесторы могут понаблюдать за успехами фонда.

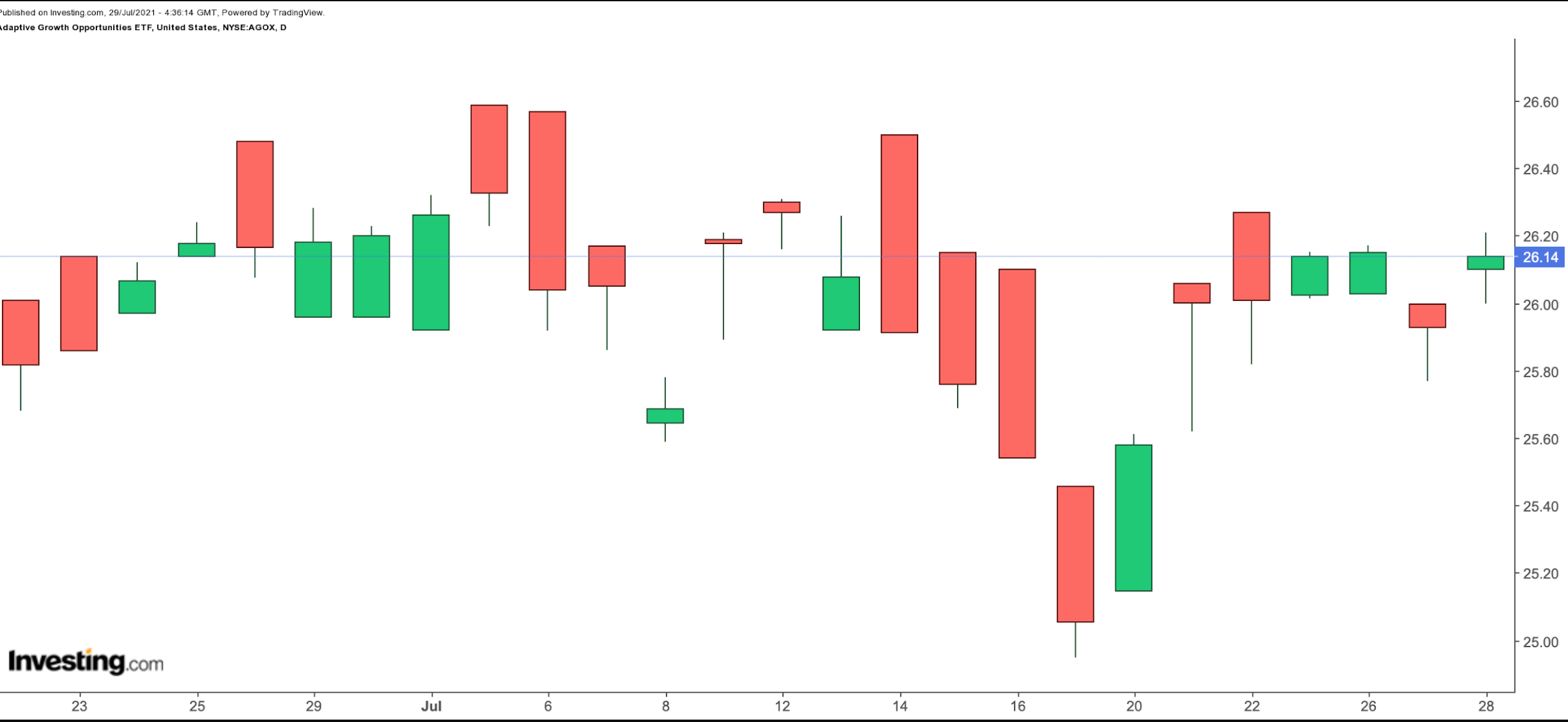

2. Adaptive Growth Opportunities ETF

- Стоимость: $26,14;

- Годовой диапазон торгов: $22,27-26,59;

- Дивидендная доходность: 0,08%;

- Издержки инвестирования: 1,55%.

Adaptive Growth Opportunities ETF (NYSE:AGOX) начал торговаться как ETF 10 мая. В основном он инвестирует в другие ETF. Первоначально фонд стартовал как ПИФ в сентябре 2012 года.

Сейчас AGOX инвестирует в 35 активов. Львиная доля средств (25,98%) вложена в технологический сектор. С небольшим отставанием идут финансовые (23,50%) и потребительские компании (14,26%). На десятку крупнейших активов фонда приходится 43% средств (составляющих 161 млн долларов). В их число входят такие фонды, как:

- SPDR® S&P Homebuilders ETF (NYSE:XHB): +27,6% с начала года;

- Invesco DB Commodity Index Tracking Fund (NYSE:DBC): +31,2% с начала года;

- VanEck Vectors Semiconductor ETF (NASDAQ:SMH): +16,4% с начала года;

- Financial Select Sector SPDR® Fund (NYSE:XLF): +23,1% с начала года;

- iShares MSCI EAFE ETF (NYSE:EFA): +8,3% с начала года.

С мая AGOX вырос более чем на 6%, но с момента своего дебюта в качестве паевого инвестиционного фонда он приносил около 13,5% в год.

Это очень интересный фонд, поскольку он позволяет мгновенно диверсифицировать портфели индивидуальных инвесторов. Однако мы обращаем внимание потенциальных покупателей на высокую комиссию.

Примечание: Представленные в данной статье активы могут быть недоступны инвесторам некоторых регионов. В этом случае проконсультируйтесь с аккредитованным брокером или консультантом по финансовым вопросам, которые помогут подобрать аналогичный инструмент. Статья носит исключительно ознакомительный характер. Перед принятием инвестиционного решения обязательно проводите дополнительный анализ.