Во вторник, 27 июля, российский фондовый рынок торгуется нейтрально в первой половине дня. С одной стороны, нервозности добавляет умеренно негативный внешний фон, вызванный обвалом китайских акций. С другой, цены на нефть и сырьевой сектор в целом закономерно не участвуют в сегодняшней небольшой коррекции, что не дает поводов для снижения и для российского рынка.

Индекс МосБиржи к середине торговой остался на отметке 3750 пунктов. Индекс РТС снизился на 0,09%, до 1601,1 пункта.

Торги в США в понедельник завершились нейтрально. Сегодня фьючерс на индекс S&P 500 снижается на 0,4%, а доходность 10-летних «трежериз» падает на 2 б.п., до 1,256%.

В течение дня мировые инвесторы будут следить объемом заказов на товары длительного пользования в США в июне и индексом доверия потребителей CB за июль.

«РУСАЛ (MCX:RUAL)» во втором квартале увеличил производство алюминия на 0,4% кв/кв, до 936 тыс. т. Продажи алюминия выросли на 7,9% кв/кв, до 1,038 млн т. Доля ПДС (продукции с добавленной стоимостью) выросла до на 3 п.п. кв/кв, до 52%.

Выработка электроэнергии на ГЭС En+ Group (MCX:ENPLDR) во втором квартале выросла на 17,9% г/г, что объясняется высоким уровнем водности. Общая выработка электроэнергии выросла на 15% г/г до 20,7 млрд кВт.ч. Отпуск тепла увеличился на 9,1% г/г до 4,8 млн Гкал.

Выработка электроэнергии «Интер РАО (MCX:IRAO)» в январе-июне выросла на 14,3% г/г, до 57,141 млрд кВт.ч. Отпуск тепловой энергии с коллекторов увеличился на 14,7%, до 23,286 млн Гкал. Улучшение операционных результатов во многом связано с низкой базой прошлого года и температурном фактором.

Polymetal (MCX:POLY) сообщил, что производство во II квартале снизилось на 6% год к году, до 339 тыс. унций в золотом эквиваленте из-за запланированного снижения содержаний на Кызыле и Албазино. Выручка во II квартале увеличилась на 6% год к году, составив $681 млн, за счет высоких цен на металлы.

Отметим, что акции всех вышеперечисленных компаний к середине торгов достаточно нейтрально отреагировали на опубликованные операционные результаты.

В лидерах подъема к середине дня оказались акции Segezha Group (+2,21%), «МРСК Центра (MCX:MRKC)» (+2,15%), и НЛМК (MCX:NLMK) (+2,04%).

С технической точки зрения, на дневном графике Индекс МосБиржи пока что безуспешно пытается вернуться выше линии восходящего тренда, что необходимо для продолжения роста. При этом ближайшей сильной поддержкой в случае усиления коррекции выступает уровень 3600 пунктов.

Американские инвесторы находятся в ожидании отчетов технологических гигантов и ФРС

В понедельник, 26 июля, американские фондовые индексы продемонстрировали символический рост. Инвесторы заняли выжидательную позицию, так как на этой неделе отчитываются крупнейшие американские технологические компании, во многом за счет которых индекс и рос последние месяцы. Сегодня после закрытия торгов финансовые результаты представят Apple (NASDAQ:AAPL), Alphabet (NASDAQ:GOOGL) и Microsoft (NASDAQ:MSFT), завтра — Facebook (NASDAQ:FB), а в четверг отчитается и Amazon (NASDAQ:AMZN).

Кроме того, в среду состоится заседание ФРС. Вероятно, от отчетностей крупных технологический компаний и риторики ФРС и будет зависеть дальнейший перформанс индексов.

По итогам торгов индикатор голубых фишек Dow Jones Industrial Average вырос на 0,24%, до 35 144,3 пункта. Индекс широкого рынка Standard & Poor's 500 стал тяжелее на 0,24%, до 4422,2 пункта. Индекс высокотехнологичных отраслей NASDAQ Composite прибавил 0,03%, до 14 840,7 пункта.

Что касается опубликованной вчера макростатистики, продажи нового жилья в США в июне снизились до 676 тыс. с 724 тыс. месяц назад. Отметим, что данные месячной давности были пересмотрены вниз с 769 тыс. Вероятно, рынок недвижимости США все больше страдает от влияния растущих цен.

После закрытия торгов производитель электромобилей Tesla (NASDAQ:TSLA) представил отчет за второй квартал. Выручка увеличилась на 98% г/г, до $11,96 млрд, а скорректированная прибыль на акцию более, чем утроилась до $1,45. Результаты оказались немного лучше прогнозов аналитиков, в связи с чем на расширенной торговой сессии акции Tesla выросли на 0,99% дополнительно к росту на 2,21% во время основных торгов.

В лидерах роста оказались акции производителя игрушек Hasbro, прибавившие 12,24%. Выручка компании во втором квартале выросла на 54% г/г и составила $1,32 при прогнозе в $1,16 млрд. Чистая прибыль на акцию также превзошла прогнозы — $1,05 против $0,48. Менеджмент компаниями предупредил о возможных перебоях в поставках, но пообещал сделать все возможное для их устранения к праздничному сезону.

Снова крайне волатильно прошли торги акциями китайских компаний из сферы онлайн-образования. Правительство Китая официально подтвердило слухи о правилах, запрещающих коммерческое репетиторство по основным школьным предметам. По итогам торгов акции TAL Education Group снизились на 26,67%, а Gaotu Techedu — на 28,97%. При этом в начале торгов падение было еще сильнее, а в какой-то момент данные акции выходили в плюс.

Кроме того, от давления правительства страдает и китайский сервис потокового аудио Tencent Music, чьи акции упали на 2,97%. Китайский регулятор обязал компанию отменить сделки с мировыми музыкальными лейблами в течение 30 дней в связи с нарушением антимонопольного законодательства.

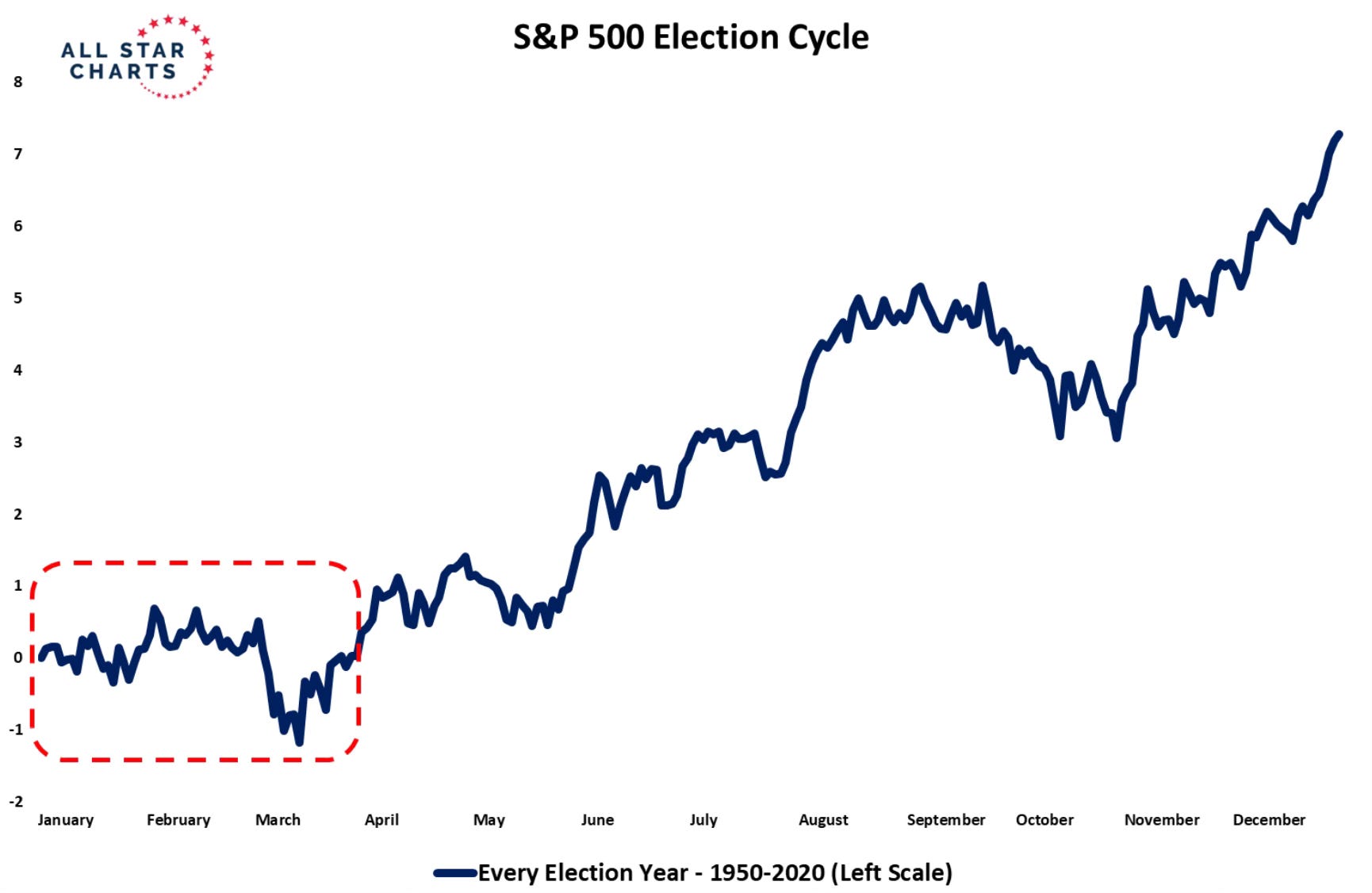

S&P 500

С точки зрения теханализа, на дневном графике индекс S&P 500 после тестирования 50-дневной скользящей средней продолжил уверенное движение в рамках среднесрочного восходящего канала.

Фондовая Европа умеренно снижается в первой половине торгов

Во вторник, 27 июля, основные европейские индексы падают в первой половине торгов. Так как нет значимых новостей на континенте европейские инвесторы решили проявить осторожность на фоне обвала китайских акций, завтрашнего заседания ФРС и большого количества отчетов крупных компаний на этой неделе.

К 12:15 мск немецкий DAX уменьшился на 0,79%, британский FTSE 100 снизился на 0,79%, а французский CAC 40 стал легче на 0,58%. Сводный фондовый индекс региона STOXX Europe 600 упал на 0,75%, до 457,7 пункта.

На 8,9% падают акции британского производителя товаров для дома и средств личной гигиены Reckitt Benckiser (LON:RKT). Компания в своем отчете за второй квартал не оправдала ожиданий инвесторов.

Очередной день в лидерах падения находится голландский инвестор в технологические компании Prosus, чьи акции снижаются на 8,3%. Среди прочего, Prosus является крупнейшим акционером китайского холдинга Tencent, чьи акции обвалились на фоне регуляторного давления Китая на технологический сектор.

Акции французского разработчика ПО Dassault Systemes выросли на 3,6% после того, как компания повысила прогнозы на 2021 год.

С точки зрения теханализа, на дневном графике DAX после недавнего падения смог вернуться в среднесрочный боковик. Сопротивлением выступает отметки 15 800 пунктов, а поддержка располагается на отметке 15 400 пунктов.

Обвал в Китае продолжился

Во вторник, 27 июля, китайские индексы завершили торги обвалом второй день подряд. В лидерах падения снова оказался технологический сектор, страдающий от регуляторного давления. Только за последний месяц из-за действий правительства обвалились акции агрегатора такси DiDi, компаний из сферы онлайн обучения и сервиса потокового аудио Tencent Music. А вчера, по данным китайских СМИ, правительство КНР запустило специальную кампанию, направленную на регулирование интернет-индустрии. На этом фоне инвесторы стараются выйти из любых китайских технологических акций, так как неизвестно, какая еще компания пострадает от действий регулятора.

По итогам сессии индекс CSI 300 стал легче на 3,53%, до 4751,3 пункта. Индекс ChiNext упал на 4,11%, до 3232,8 пункта. Гонконгский индекс Hang Seng обвалился на 4,22%, до 25 086,4 пункта

В лидерах роста оказался банковский сектор: HSBC (+1,77%), CITIC Pacific (+2,37%) и China Construction Bank (+1,66%). В условиях обвала технологический акций традиционные сектора, включая банковский, стали защитными активами

С точки зрения теханализа, на дневном графике индекс CSI 300 пробил вниз диапазон среднесрочного боковика и линию восходящего тренда. Следующей важной поддержкой является отметка 4500 пунктов. При этом индекс относительной силы вошел в зону перепроданности, что увеличивает надежды на отскок.

К 11:30 мск на валютном рынке пара USD/CNY выросла на 0,34%, до 6,505, тогда как курс USD/CNH прибавил 0,48%, до 6,513. Котировки валютной пары USD/HKD выросли на 0,08%, до 7,785. Доходность 10-летних китайских государственных облигаций во вторник выросла на 2,7 б.п., до 2,915%.

Инвесторы продолжают оценивать риски COVID-19 для нефтяного рынка

Во вторник, 27 июля, нефтяные котировки демонстрируют нейтральную динамику после прироста на 0,5% днем ранее. В центре внимания участников рынка по-прежнему остается ситуация с пандемией коронавируса, которая несет в себе риски снижения спроса на нефть. Между тем фактические данные пока свидетельствуют о высоком трафике на автомобильных дорогах, что должно поддерживать потребление топлива. Вместе с тем сдерживающим фактором для дальнейшего роста нефтяных цен является вероятное сокращение импорта нефти со стороны Китая.

К 11:57 мск октябрьские фьючерсы на нефть марки Brent растут на 0,37% и находятся у отметки $73,97. Сентябрьские фьючерсы на нефть марки WTI торгуются в плюсе на 0,24%, на уровне $72,08.

Инвесторы продолжают оценивать потенциальные риски для нефтяного рынка со стороны пандемии коронавируса. С одной стороны, растущее число заражений в мире создает предпосылки для ужесточения ограничительных мер, что может негативным образом сказаться на спросе на нефть. Особо неблагоприятная обстановка складывается в южноазиатских странах с низким уровнем вакцинации населения. В частности, чтобы сдержать рост заболеваемости, в Таиланде и Вьетнаме накануне ввели режим комендантского часа.

В то же время участники рынка сохраняют надежды, что распространение вакцин позволит избежать более масштабных локдаунов. Например, в Великобритании, где доля людей, получивших как минимум одну дозу вакцины, уже достигла 70%, вчера был зафиксирован минимальный прирост новых случаев заражения с 4 июля, что должно и дальше поддерживать восстановление деловой активности в стране и спроса на нефть.

Вместе с тем фактические данные свидетельствуют о высоком трафике на автомобильных дорогах в большинстве крупнейших регионов мира, что говорит о слабом влиянии фактора пандемии на мобильность населения.

Если говорить о других рисках со стороны спроса на нефть, то на текущий момент ключевым сдерживающим фактором для дальнейшего роста нефтяных цен является вероятное сокращение импорта нефти в КНР. Как стало известно на прошлой неделе, Китай принял решение о продаже сырой нефти из стратегических запасов для сдерживания инфляции в стране. Немного ранее аналогичная мера была принята в отношении ряда металлов, за чем последовала коррекция мировых цен на металлы и их дальнейшая стабилизация.

Что касается статистики по нефтяному рынку, сегодня в 23:30 мск ожидается публикация данных по запасам нефти в США от Американского института нефти.

Цена нефти марки Brent продолжает тестировать линию 50-дневной скользящей средней на предмет пробития вниз. Стохастические линии замедлили рост на подходе к зоне перекупленности, что свидетельствует о затухании восходящего импульса по инструменту и говорит в пользу консолидации котировок в боковом диапазоне в краткосрочной перспективе.

Цены цветных металлов снижаются на торгах во вторник. К 11:57 мск котировки золота опускаются на 0,21% и находятся у отметки $1795,45 за тройскую унцию.

Цена золота пытается закрепиться под уровнем $1800. В то же время стохастические линии направлены вниз, однако уже приблизились к зоне перепроданности, что говорит об ограниченном потенциале снижения и указывает в пользу коррекционного роста/консолидации по инструменту на краткосрочном горизонте.

Доллар США консолидируется вблизи своих максимумов в преддверии заседания ФРС

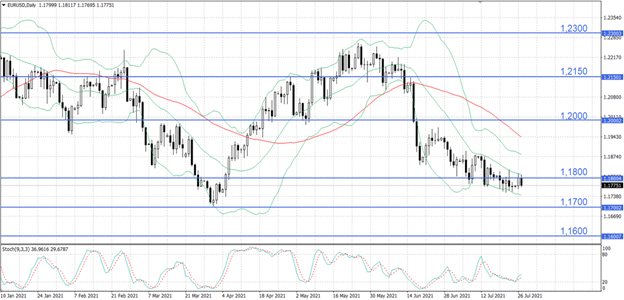

Во вторник, 27 июля, доллар США торгуется в плюсе по отношению к основным мировым валютам после снижения днем ранее. К 11:46 мск курс EUR/USD опускается на 0,14% и торгуется у отметки 1,17727, а индекс доллара DXY прибавляет 0,17% и находится у уровня 92,812. По итогам предыдущей торговой сессии курс основной валютной пары подрос на 0,25%, до отметки 1,18002, а индикатор DXY закрылся в минусе на 0,2%, на уровне 92,651.

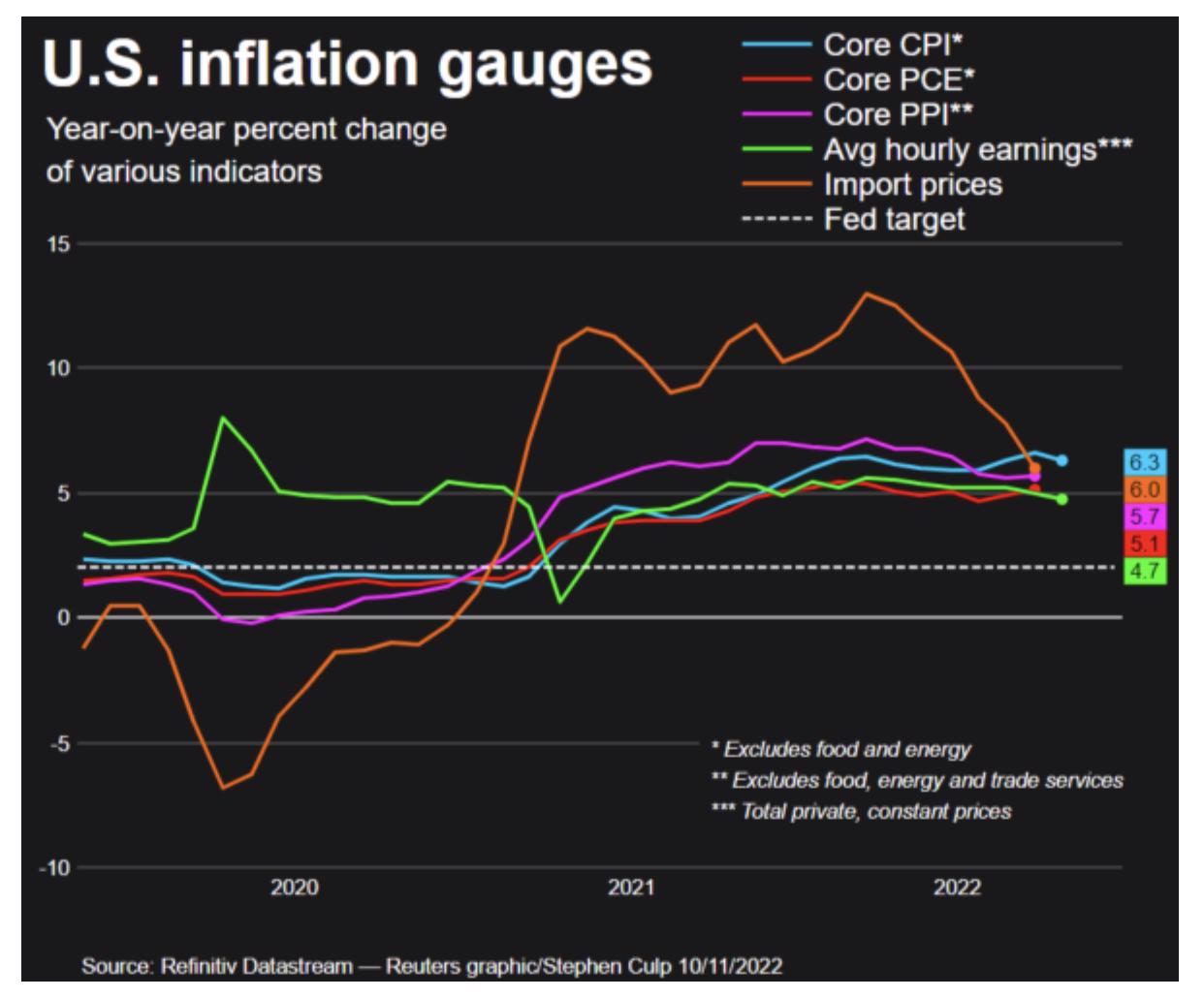

Американская валюта стабилизировалась вблизи своих многомесячных максимумов в преддверии двухдневного заседания ФРС, которое завершится завтра, 28 июля. В целом участники рынка не ожидают каких-либо изменений в денежно-кредитной политике регулятора, однако интерес будет представлять то, как Федрезерв оценивает текущее ускорение инфляции и состояние рынка труда. Напомним, что ранее представители ФРС обосновывали рост потребительских цен временными факторами, в связи с чем они не видели необходимости корректировать свою монетарную политику. Также инвесторы будут ждать намеков от регулятора относительно сроков сворачивания программы покупки активов.

В части макроэкономической статистики, вчера в Германии вышли данные по индексу делового климата Ifo. Так, в июле значение показателя составило 100,8 пункта, снизившись на 0,9 пп. ниже предыдущего результата, тогда как аналитики ожидали рост до 102,1 пункта.

В США были обнародованы данные по продажам новых домов. В июне показатель снизился третий месяц подряд на 6,6% м/м, до 676 тыс., что стало минимальным значением с апреля прошлого года. При этом в соответствии с консенсус-прогнозом ожидался рост на 3,5% м/м, до 800 тыс.

Кроме того, снижение было зафиксировано по индексу деловой активности от ФРБ Далласа. В июле показатель опустился на 3,8 пп., до четырехмесячного минимума в 27,3 пункта.

Сегодня из важных показателей по США ожидается публикация данных по заказам на товары длительного пользования, индексу цен на жилье S&P/Case-Shiller и индексу доверия потребителей CB.

Курс EUR/USD продолжает консолидироваться под уровнем 1,1800. Стохастические линии находятся вблизи зоны перепроданности и развернулись вверх, что указывает на ограниченный потенциал дальнейшего снижения по инструменту и вероятность коррекционного роста курса в краткосрочной перспективе.

Источник: MetaTrader Finam Ltd, Daily Chart