США объявили Украине демарш из-за атаки на российский нефтяной порт

Доллар США на этой неделе отошел от максимумов относительно валют, наиболее чувствительных к рисковым настроениям и особенно к ценам на нефть, но заканчивает неделю держась довольно крепко. Среди прочего это связано с тем, что ЕЦБ подтвердил свою «голубиную» позицию. Следующая неделя может стать весьма интересной: в среду заседание FOMC, а со всего мира будут поступать данные ИПЦ и предварительные оценки ВВП. Но даже более важно то, что это будет последняя неделя перед августом, и температура на рынке может измениться.

Главная тема на валютном рынке: упорство USD в связи с «голубиной» позицией ЕЦБ

Все мы ожидали, что заседание ЕЦБ пройдет без особых неожиданностей и принесет достаточно «голубиный» результат. Примерно так и вышло, хотя доходности европейских облигаций в ответ понизились несколько сильнее, чем я предполагал. По итогам комплексного обзора политики ЕЦБ банк решил, что «усвоил урок» и не будет преждевременно ужесточать курс, по выражению его главы Кристин Лагард. Вспомним, что первым из двух самых неудачных шагов центральных банков за последние десять лет было рефлекторное поднятие ставки президентом ЕЦБ Трише в ответ на краткий подскок инфляции в 2011 году, хотя в Евросоюзе тогда бушевал кризис госдолга. Вторым случаем было поднятие ставки Пауэллом на заседании FOMC в декабре 2018 года. Кроме вышесказанного, ЕЦБ сейчас обнародовал новый симметрично-целевой уровень инфляции в 2%, однако с исключениями для «переходных» периодов более высокой инфляции. Несмотря на пару голосов против, Лагард заявила, что новое заявление поддержано подавляющим большинством. Вероятно, вскоре банк даст новые указания о скупке активов, чтобы снять опасения насчет остановки программы PEPP следующей весной.

График: EURJPY

Я уже устал писать о графике EURUSD, который после вчерашнего заседания ЕЦБ еще сильнее клонится вниз и в случае пробоя может уйти к 1,1600 или даже дальше. Мне также любопытно, не снизится ли из-за более «голубиной» позиции ЕЦБ и падения доходностей по ЕС ценность евро относительно иены, возникшая после значительной распродажи, остановившейся перед самой 200-дневной скользящей средней. Как мы отметили в сегодняшнем подкасте Saxo Market Call, ЕЦБ сейчас самый «голубиный» из основных центробанков, и вчерашнее его заседание это только подтвердило. Банк поглощает рекордную долю госдолга ЕС и делает это ошеломительными темпами. В данной паре для более явного слома восходящего тренда, идущего с конца мая, нужен пробой скользящей средней около 128,50, а затем и окрестности 127,00. В качестве же уровня сопротивления укажем разворотную отметку 130,00, появившуюся в июне.

Источник: Saxo Group

Банк России поднял ставку на 100 б.п., как ожидали уже многие аналитики, и к тому же указал на возможность еще раз поднять ее на одном из двух следующих заседаний. Банк явно не считает инфляционную угрозу кратковременной, что видно и из его заявления, где отдельно отмечается инфляционное давление со стороны рынка труда. Прогноз инфляции на 2021 год поднят с 4,7...5,2% до 5,7...6,2%, хотя в 2022 году ожидается ее снижение. Рубль в течение дня несколько укрепился, но в целом его рост довольно скромен на фоне крупнейшего с 2014 года повышения ставки.

Темы следующей недели:

Последняя неделя перед переходом к августу. Ждать ли событий? Торговые диапазоны на этой неделе были местами достаточно широки благодаря краткому провалу рисковых настроений в понедельник и их восстановлению потом. На следующей неделе, после заседания FOMC в среду, начнется август, к первому числу которого Минфин США собирался завершить сокращение своего баланса в ФРС, уведя его ниже 500 млрд долл.; на 21 июля он составлял 618 млрд. При этом перспективы фискального стимулирования в США остаются неясными: не факт, что демократы смогут провести свой 3,5-триллионный проект социальных и климатических трат. Готова ли республиканская оппозиция ставить им палки в колеса настолько, чтобы ввести страну в новый мини-кризис из-за потолка задолженности?

Под вопросом остается потенциал роста JPY. Хотя после скачка доходностей долгосрочных облигаций США пара USDJPY избежала сильного обвала, приблизившись только к ключевой области 109,10, в других парах с иеной (например, USDJPY) еще возможно масштабное отступление, если доходности уже прошли минимум или если нарушится долгосрочный нисходящий тренд для JPY. Для роста в широком спектре иене, вероятно, понадобится новый спад риск-аппетита и возврат доходностей в США к минимумам цикла после заседания FOMC.

События и данные. В следующую среду пройдет заседание FOMC, но мы не видели в последнее время событий, которые могли бы заставить ФРС сменить позицию; новых прогнозов и т. п. также не ожидается. Зато поступит множество данных об инфляции и ВВП, в том числе предварительные ИПЦ за июль по Германии и Еврозоне (в четверг и пятницу соответственно), а также июньский индекс потребительских цен (PCE) по США в пятницу. Данные ВВП всегда относятся к прошлому, но тоже могут повлиять на рынок. В четверг выйдет предварительная оценка ВВП США за второй квартал. Ожидается, что инфляция по входящим в ВВП товарам и услугам составит 5,4% г/г – с большим отрывом максимальное значение с 1982 года, то есть почти за сорок лет. Но ведь тогда ставка по федеральным фондам составляла почти 10%, и то сниженная в течение года с 15% из-за рецессии. Поистине другие времена. Опять же, послушайте сегодняшний Saxo Market Call – там мы говорим и о прогнозах инфляции.

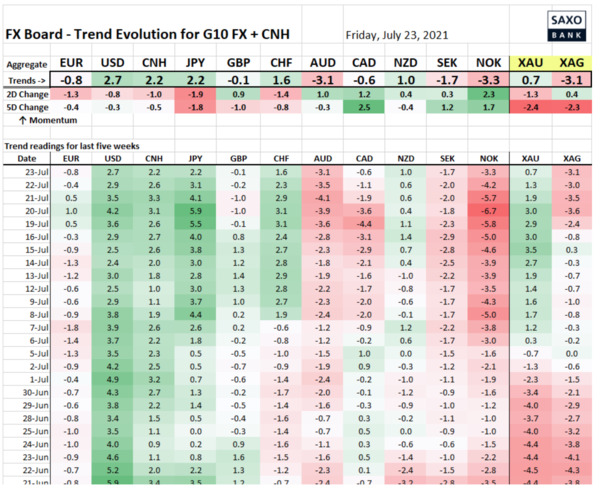

Таблица: Показатели силы и изменения трендов в валютах G10 и юане

JPY на этой неделе заметно отступила в широком спектре, но пока не откатилась назад полностью. USD заканчивает неделю (на момент написания) с гораздо меньшим снижением после недавнего роста. Наибольшую чувствительность к событиям этой недели, особенно к мощным колебаниям цен на нефть, показали CAD и NOK.

Источники: Bloomberg, Saxo Group

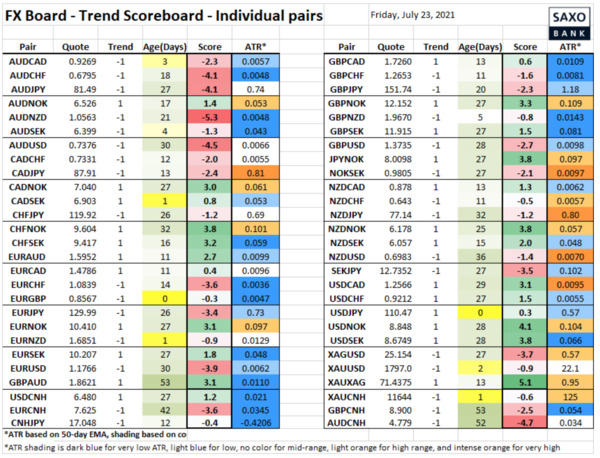

Таблица: Данные трендов по отдельным валютным парам

Отметим сегодняшнюю попытку пары USDJPY вернуться к положительным значениям, а EURGBP – к отрицательным. Скорее всего, последнее вызвано в том числе давлением на евро после заседания ЕЦБ.

Источники: Bloomberg, Saxo Group