Российские фондовые индексы продолжили подъем в среду, 21 июля, отыгрывая сохраняющуюся позитивную конъюнктуру на международных рынках капитала. Торги на азиатских рынках сегодня завершились преимущественно в зеленой зоне, чему способствовали в том числе неплохие статданные по внешней торговле Японии. С заметным повышением проходят торги на биржах Европы. Дополнительную поддержку российским акциям оказывает восстановление цен на нефть, в рамках которого стоимость марки Brent превысила отметку $70 за баррель.

Торги на американских фондовых площадках вчера закончились ростом основных индексов на 1,5-1,6%, сегодня фьючерс на индекс S&P 500 прибавляет еще 0,4%. Доходность 10-летних «трежериз» поднимается на 2 базисных пункта и находится на отметке 1,24%.

Индекс МосБиржи к середине торговой сессии повысился на 0,81%, до 3734,3 пункта. Индекс РТС увеличился на 0,87%, до 1580,9 пункта.

В течение дня мировые инвесторы будут ждать выхода официальных данных по запасам углеводородов в США, а в РФ вечером, уже после закрытия основной торговой сессии, будет опубликована еженедельная статистика по инфляции. Из внутренних корпоративных событий выделим заседание совета директоров ММК (MCX:MAGN), на котором будет обсуждаться вопрос о дивидендах за II квартал.

Наиболее существенное повышение сегодня демонстрируют обыкновенные акции «Россетей (MCX:RSTI)» (+2,2%), ММК (+1,8%), «Петропавловска» (+1,7%), «РусГидро (MCX:HYDR)» (+1,6%), «Группы ЛСР (MCX:LSRG)» (+1,1%), «ЛУКОЙЛа (MCX:LKOH)» (+1%). Заметно подешевели бумаги «РУСАЛа (MCX:RUAL)» (−1,5%), «Детского мира (MCX:DSKY)» (−1,2%), АФК «Система» (−0,8%), «Аэрофлота (MCX:AFLT)» (−0,6%).

Девелопер Etalon Group представил неплохие операционные результаты за 1-е полугодие текущего года. Так, продажи компании подскочили на 39% в годовом выражении до 41,1 млрд руб. В общей сложности в январе-июне компания реализовала 220,94 тыс. кв. м недвижимости. Акции компании на этом фоне подорожали на 2,1%.

С технической точки зрения, на дневном графике Индекс МосБиржи нашел поддержку вблизи уровня 3700 пунктов. Ожидаем продолжения отскока, с ближайшей целью в районе отметки 3780 пунктов, где проходит 50-дневная скользящая средняя.

Рынок акций США скорректировался вверх после распродажи

Американские фондовые индексы заметно выросли во вторник после существенного снижения днем ранее на опасениях, что быстрое распространение новых более опасных штаммов коронавируса замедлит экономическое восстановление в мире. Внимание инвесторов было направлено на продолжающийся в Штатах сезон корпоративных отчетностей, который пока проходит достаточно успешно. Так, к настоящему моменту за 2-й квартал отчитались уже более 40 компаний из индекса S&P 500, и в 90% случаев их результаты превзошли рыночные ожидания по прибыли. При этом консенсус-прогноз Refinitiv предполагает, что суммарная прибыль компаний из S&P 500 в апреле-июне взлетела на 72% в годовом выражении.

Вышедшие вчера статданные показали, что число домов, строительство которых было начато в США в июне, увеличилось на 6,3% относительно предыдущего месяца, до 1,643 млн в пересчете на годовые темпы. Значение показателя стало максимальным за три месяца.

По итогам дня индекс голубых фишек Dow Jones Industrial Average подскочил на 1,62%, до 34 512 пунктов. Индекс широкого рынка Standard & Poor's 500 вырос на 1,52%, до 4323,1 пункта. Индекс высокотехнологичных отраслей NASDAQ Composite поднялся на 1,57%, до 14 498,9 пункта.

Среди лидеров роста в Штатах вчера оказался ряд акций, попавших под сильную распродажу в понедельник. Стоимость бумаг United Airlines увеличилась на 6,6%, Carnival — на 7,5%, JPMorgan Chase — на 1,9%.

Капитализация нефтесервисной компании Halliburton повысилась на 3,7% в связи с тем, что она во II квартале вернулась на прибыльный уровень, причем показатель EPS превзошел среднерыночный прогноз.

Цена бумаг технологического гиганта IBM (NYSE:IBM) поднялась на 1,5%, поскольку выручка компании в апреле-июне выросла по итогам второго квартала подряд и оказалась лучше ожиданий аналитиков.

S&P 500

С точки зрения теханализа, на дневном графике индекс S&P 500 оттолкнулся от нижней границы восходящего клина. Ожидаем продолжения повышения к верхней границе фигуры, в район 4400 пунктов.

Фондовая Европа продолжает отскок

Сегодня основные европейские фондовые индексы уверенно повышаются, продолжая восстанавливаться после сильной распродажи в начале недели. Внимание инвесторов сфокусировано на квартальные отчетности компаний региона, которые пока в большинстве своем выходят лучше ожиданий. При этом тревоги, связанные с быстрым распространением новых штаммов коронавируса в ведущих странах, временно отошли на второй план.

По состоянию на 12:20 мск немецкий DAX повысился на 0,73%, британский FTSE 100 увеличился на 1,46%, а французский CAC 40 стал тяжелее на 1,27%. Сводный фондовый индекс региона STOXX Europe 600 поднялся на 1,16%, до 451,8 пункта.

Акции нидерландского производителя оборудования для выпуска полупроводниковых чипов ASML Holding подорожали на 3,4% после того, как компания улучшила годовой прогноз по выручке, а также объявила о программе buyback объемом до 9 млрд евро.

Капитализация швейцарского фармацевта Novartis, отчитавшегося о 55% росте прибыли и 14% увеличении выручки во II квартале, поднялась на 0,8%.

В то же время цена акций немецкого автоконцерна Daimler просела на 0,2% в связи с тем, что компания понизила оценку продаж автомобилей в нынешнем году из-за сохраняющегося дефицита чипов.

ДАКС

С точки зрения теханализа, на дневном графике индекс DAX оттолкнулся от нижней границы восходящего канала. Ожидаем продолжения повышения с ближайшей целью в районе 15 530 пунктов, где проходит 50-дневная скользящая средняя.

На рынках Китая преобладали позитивные настроения

Китайские фондовые индексы изменились разнонаправленно в среду, в среднем с повышением. Поддержку акциям оказывало позитивное закрытие торгов на биржах США накануне, тогда как определенным сдерживающим фактором оставались сообщения об увеличении случаев заболеваемости коронавирусом в азиатском регионе, в том числе и Китае. Так, по данным Госкомитета здравоохранения КНР, в понедельник в стране было выявлено 65 новых случаев заражения Covid-19, что стало самым высоким показателем с конца января. Инвесторы опасаются, что ухудшение эпидемиологической обстановки может воспрепятствовать восстановлению азиатской экономики.

По итогам сессии индекс CSI 300 увеличился на 0,69%, до 5144 пунктов. Индекс ChiNext подскочил на 2,78%, до 3560,1 пункта. Гонконгский Hang Seng понизился на 0,04%, до 27 201 пункта.

В лидерах снижения на торгах в Гонконге оказались акции производителя биодобавок WuXi Biologics (−4,6%), сети ресторанов Haidilao International (−4,5%), производителя электроники Xiaomi (HK:1810) (−2,7%), интернет-компании Meituan (−1,8%).

При этом лучше широкого рынка смотрелись акции производителя оптических компонентов Sunny Optical Technology (+6,4%), производителя электромобилей BYD (+6,3%), биржевого оператора Hong Kong Exchange and Clearing (+2,7%), автоконцерна Geely Automobile (+2,6%).

С точки зрения теханализа на дневном графике индекс CSI 300 достиг верхней границы локального нисходящего канала, где встретил сопротивление. Ожидаем формирования движения в направлении нижней границы фигуры, с ближайшей целью в районе в районе 5000 пунктов.

К 11:15 мск на валютном рынке пара USD/CNY ослабла на 0,14%, до 6,475, а курс USD/CNH понизился на 0,12%, до 6,479. Котировки валютной пары USD/HKD практически не изменились, оставшись на отметке 7,775. Доходность 10-летних китайских государственных облигаций в среду опустилась на 1 б.п., до 2,94%

Рост запасов в США может стать препятствием для восстановления нефтяных цен

В среду, 21 июля, цены на нефть подрастают в пределах 1,3%, консолидируясь вблизи двухмесячных минимумов. Между тем на глобальных рынках сохраняются опасения относительно быстрого распространения нового штамма коронавируса Дельта, что в перспективе может негативным образом сказаться на спросе на нефть. Помимо этого, вышедшие вчера данные Американского института нефти показали прирост нефтяных запасов в США, что стало дополнительным препятствием для восстановления котировок черного золота.

К 11:52 мск сентябрьские фьючерсы на нефть марки Brent подросли на 1,27%, до $70,23. Сентябрьские фьючерсы на нефть марки WTI торговались в плюсе на 1,37%, на уровне $68,12.

В последние дни в центре внимания инвесторов находится ситуация с пандемией COVID-19. Участники рынка опасаются, что быстрое распространение нового штамма коронавируса Дельта повлечет за собой повторное ужесточение ограничительных мер на мобильность населения.

Наиболее неблагоприятная обстановка сейчас наблюдается в странах АТР. Так, вслед за Австралией, Индонезией и Японией меры социального дистанцирования были продлены в Гонконге и Сингапуре. Рост заражений также происходит и в США, где количество новых случаев заболевания уже превысило отметку 60 тыс. в день, при этом около 83% от этого числа приходится на новый штамм Дельта. В этих условиях растут риски снижения темпов восстановления мировой экономики и потребления нефти в мире, что препятствует восстановлению нефтяных котировок.

Помимо этого, опубликованные вчера данные от API показали неожиданный рост нефтяных запасов в США после восьми недель непрерывного снижения. Так, запасы сырой нефти увеличились на 0,806 млн баррелей против сокращения на 4,079 млн баррелей неделей ранее и консенсус-прогноза в −4,167 млн баррелей. Запасы бензина также увеличились на 3,3 млн баррелей, тогда как запасы дистиллятов снизились на 1,2 млн баррелей. Если ожидаемая сегодня официальная статистика от агентства EIA подтвердит эти цифры, то можно будет говорить о признаках замедления роста спроса на нефть в Штатах.

Дополнительное давление на нефтяные цены оказывает общая тенденция на укрепление американского доллара, что делает приобретение контрактов на нефть для владельцев других валют менее выгодным.

Цена нефти марки Brent стабилизировались над уровнем $68, тогда как стохастические линии, находясь в зоне перепроданности, замедлили снижение. В этой связи потенциал дальнейшего снижения по инструменту выглядит ограниченным, и наиболее вероятным сценарием является консолидация котировок в боковом диапазоне в краткосрочной перспективе.

Цены цветных металлов снижаются на торгах в среду. К 11:52 мск котировки золота опускались на 0,3% и находились у отметки $1805,95 за тройскую унцию.

Цена золота продолжает консолидироваться над уровнем $1800. Стохастические линии направлены вниз, что говорит в пользу снижения/консолидации по инструменту на краткосрочном горизонте.

Ухудшение пандемической обстановки поддерживает спрос на доллар США

В среду, 21 июля, тенденция на укрепление доллара США сохраняется. Спрос на защитные активы продолжает расти на фоне возросших рисков, связанных с распространением нового штамма коронавируса Дельта, что позволяет доллару удерживаться вблизи своих многомесячных максимумов.

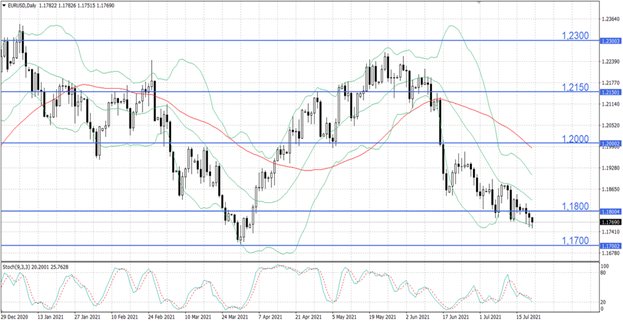

По состоянию на 11:54 мск курс EUR/USD опускался на 0,03% и торговался у отметки 1,17780, а индекс доллара DXY подрастал на 0,02% и находился у уровня 92,998. По итогам предыдущей торговой сессии курс основной валютной пары снизился на 0,1%, до отметки 1,17822. Индикатор DXY закрылся в плюсе на 0,09%, на уровне 92,979.

Доллар США пользуется повышенным спросом со стороны участников рынка на фоне растущих рисков, связанных с распространением нового варианта коронавируса Дельта, который является более заразным по сравнению с другими штаммами. Наиболее неблагоприятная обстановка складывается в странах Азиатско-Тихоокеанского региона, где все больше стран усиливают ограничительные меры.

Помимо этого, заболеваемость коронавирусом стремительно растет и в США, причем около 83% новых случаев заражений вызвано именно штаммом Дельта. В этих условиях инвесторы опасаются замедления темпов восстановления мировой экономики, что снижает аппетит к риску на валютных рынках.

Что касается европейской валюты, она находится под давлением в ожидании заседания ЕЦБ, которое состоится завтра, 22 июля. На прошлой неделе регулятор представил новую стратегию, в соответствии с которой цель по инфляции была установлена на уровне 2% и выше. Это означает, что ЕЦБ продолжит проводить мягкую денежно-кредитную политику, в отличие от ФРС, риторика которой в последнее время заметно изменилась. Таким образом, евро может продолжить ослабление по отношению к доллару США.

В части макроэкономической статистики, вчера в США вышли данные по числу выданных разрешений на строительство. По итогам июня значение показателя снизилось до 1,598 млн по сравнению с 1,683 млн месяцем ранее, тогда как аналитики ожидали роста до 1,7 млн. В то же время данные по объему строительства новых домов оказались лучше консенсуса: в июне показатель вырос до 1,643 млн против майского результата в 1,546 млн и прогноза в 1,59 млн. Сегодня важных публикаций в США и еврозоне не ожидается

Курс EUR/USD закрепился под уровнем 1,1800 и продолжает снижение. Ближайшая поддержка пролегает на отметке 1,1700. Стохастические линии направлены вниз, что указывает в пользу нисходящего движения по инструменту в краткосрочной перспективе.