Британия ввела крупнейший пакет санкций против России

Не слишком ли быстро падает EUR/USD?

Купить все! Денег в финансовой системе настолько много, что никого не удивляет ни пятый квартал ралли S&P 500, прибавившего с начала 2021 уже 14%, ни падение доходности 10-летних трежерис в ответ на слухи о более ранней нормализации денежно-кредитной политики ФРС, чем предполагалось, ни нарушение корреляции между циклическими акциями и акциями роста. Первые, как правило, повышаются, если у инвесторов есть уверенность в светлом будущем американского ВВП, вторые – если такой уверенности нет. Праздник на улицах обоих типов бумаг говорит о том, что никто точно не знает, что же все-таки будет с экономикой.

Согласно консенсус-прогнозу 52 экспертов Financial Times, валовой внутренний продукт США в 2021 вырастет на 6,5%, но разброс оценок настолько велик, что возникают сомнения в отношении того, насколько быстро сектор услуг вернется в норму, будет ли дефицит на рынке труда сдерживать рост экономики, и как отреагируют потребление и сбережение на сокращение фискальных стимулов? По мнению экономистов, вероятность того, что ставка по федеральным фондам к концу 2023 поднимется на 50 б.п, составляет 75%. Они считают, что ФРС будет больше реагировать на разгон инфляции, чем на рынок труда, хотя лично я с этим не согласен.

Вероятность роста ставки ФРС на 50 б.п к концу 2023

Источник: Financial Times

Таким образом, перед рынком возникает сразу три загадки. Действительно ли ускорение потребительских цен является временным явлением? Как быстро Штаты вернутся к состоянию полной занятости? И наконец, продолжит ли американский ВВП расти как на дрожжах или в скором времени начнет замедляться? Плохо ли это для доллара США? Полагаю, он выиграет в обоих случаях. Все мы прекрасно помним принцип «сильная экономика – сильная валюта», если же рост валового внутреннего продукта потеряет пар, это станет неприятным сюрпризом для всей мировой экономики. Тем более, что и в Китае, судя по последним данным по деловой активности, дела идут не так радужно, как хотелось бы.

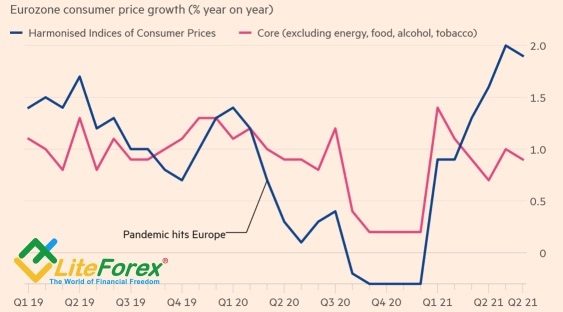

Тем временем замедление потребительских цен с 2% до 1,9% и базовой инфляции с 1% до 0,9% в еврозоне должно на некоторое время ослабить «ястребиный» ветер внутри Управляющего совета ЕЦБ. По мнению Bloomberg, из-за сроков сезонных распродаж темпы роста CPI снова снизятся в июле, однако затем вырастут в августе. Capital Economics прогнозирует ускорение индикатора до 2,5% к концу 2021 с его последующим замедлением до 1% в 2022.

Динамика европейской инфляции

Источник: Financial Times

Похоже, ультра-мягкая монетарная политика ЕЦБ – это всерьез и надолго, в отличие от ФРС, которой, по словам президента ФРБ Далласа Роберта Каплана, лучше действовать раньше, чем позже.

Очередным поводом побыстрее встать с обочины может стать отчет о рынке труда США, в преддверии которого EUR/USD активно падает в расчете на сильную статистику. «Медведи» сумели перебороть страх, связанный с ростом глобального аппетита к риску, и опустили котировки к минимальной отметке с начала апреля. Сформированные от уровней 1,1915 и 1,19 шорты выглядят неплохо. Пара уверенно двигается к обозначенной ранее отметке 1,177, почему бы не продолжить ее продавать?

Дмитрий Демиденко для LiteForex