Доходы от крупнейшего в РФ нефтяного налога могут удвоиться в марте — Reuters

Обзор рынка FX за 16 сентября 2020 года

Доллар США укрепился на фоне публикации решения Федеральной резервной системы по денежно-кредитной политике. Хотя основным элементом заявления регулятора стало то, что повышения ставок в ближайшие 3 года не будет, американская валюта выросла так же, как и после симпозиума в Джексон-Хоул, поскольку решение не стало для рынков сюрпризом. Как и ожидалось, Федеральный резерв не стал корректировать параметры денежно-кредитной политики и пообещал удерживать процентные ставки на текущем уровне до тех пор, пока не будет достигнуто состояние полной занятости.

Однако решение не было единогласным: 2 из 9 чиновников FOMC разошлись во мнениях со своими коллегами. Каплан видит необходимость в «более гибкой политике» после достижения целей регулятора в области занятости и инфляции, в то время как Кашкари хотел усилить сигналы рынкам и четко заявить об отсутствии перспектив повышения ставок до тех пор, пока инфляция не закрепится на уровне в 2%. Точечный график показывает, что тринадцать из семнадцати чиновников прогнозируют удержание ставок на текущем уровне до 2023 года; один из членов FOMC прогнозирует повышение ставки в 2022 году, трое — в 2023 году. Центральный банк полагает, что инфляция не превысит целевой уровень раньше 2023 года. Согласно заявлению главы ФРС Пауэлла, в заявление были внесены важные изменения с целью подчеркнуть приверженность центрального банка политике низких ставок в долгосрочной перспективе. Он также подчеркнул необходимость бюджетного стимулирования, поскольку в его отсутствие экономика столкнется с понижательными рисками.

Потребительские расходы в августе выросли всего на 0,6% и не дотянули до прогноза экспертов, однако влияние этого релиза на доллар было ограниченным. Экономисты ожидали роста показателя на 1%, однако американцы столкнулись с последствиями окончания программы доплат к пособиям по безработице. Хотя президент Трамп и подписал указ о дальнейших выплатах в размере 300 долларов в неделю, некоторые штаты (как, например, Нью-Йорк), осуществят лишь три выплаты задним числом; в некоторых случаях число выплат будет увеличено до пяти и максимум шести. В определенный момент деньги закончатся. Несмотря на то, что фондовый рынок быстро растет, об экономике этого не скажешь, а значит, в ближайшие месяцы расходы столкнутся с рисками дальнейшего замедления. Однако пока инвесторов устраивает приверженность центрального банка политике низких ставок и перспективы начала вакцинации уже в конце этого года. Первые поставки, которые могут начаться в течение 24 часов после одобрения вакцины регулирующими органами, будут предназначены работникам жизненно важных отраслей и остро в ней нуждающимся людям. Согласно ЦКЗ, вакцина может стать доступна для всех американцев уже во втором или третьем квартале 2021 года. Хорошие новости поддержали доллар, несмотря на «голубиные» прогнозы ФРС касательно процентных ставок. Кроме того, эксперты ожидают улучшения показателей от ФРБ Филадельфии и данных по рынку жилья.

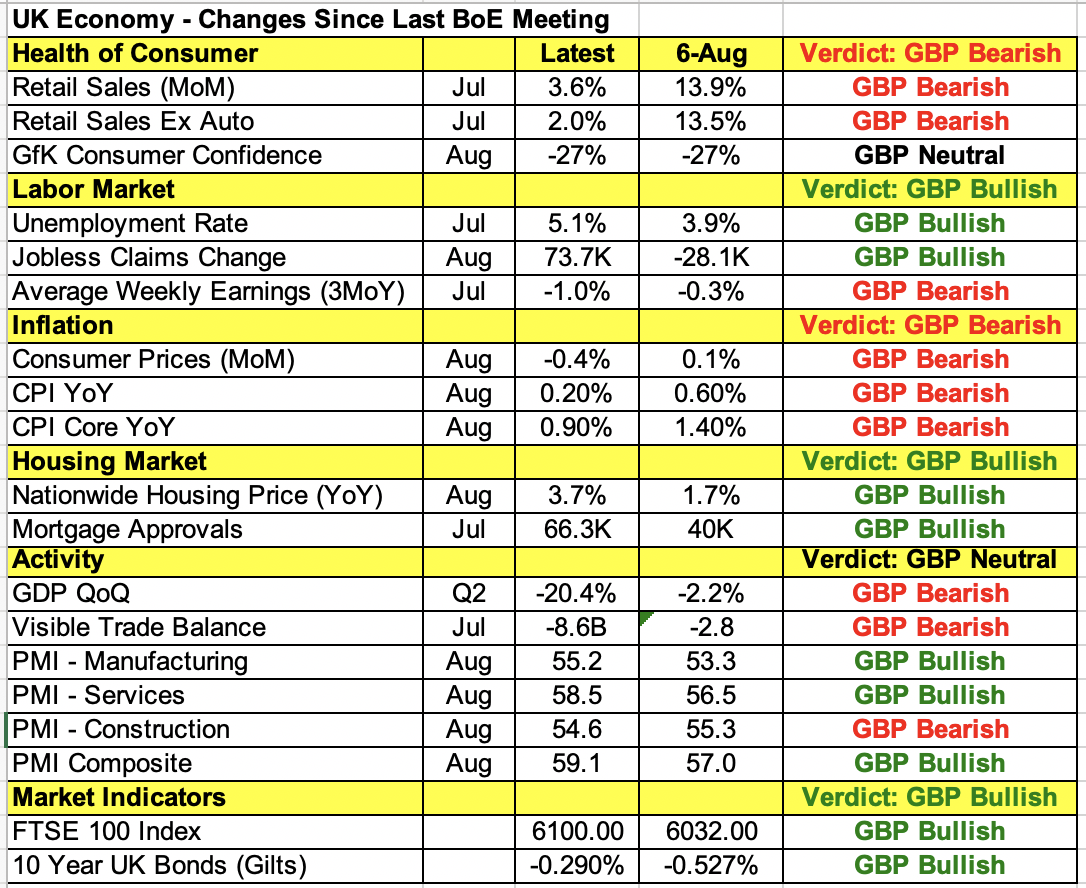

Банк Японии также не стал корректировать ставку. Учитывая недавнее улучшение макростатистики по стране, необходимость в усилении мер стимулирования снизилась, а учитывая смену премьер-министра, приоритеты сейчас расставлены немного иначе. Центральному банку Великобритании только предстоит принять решение касательно ДКП, и с момента последнего заседания состояние экономики скорее ухудшилось, чем улучшилось. Рост розничных продаж замедлился, потребительская инфляция снизилась до 5-летнего минимума, а заработная плата упала. Улучшения были отмечены в секторах производства и услуг, однако тот факт, что Великобритания пытается лишить законной силы некоторые пункты соглашения о выходе из ЕС, повышает градус неопределенности. В прошлый раз члены Комитета по вопросам денежно-кредитной политики единогласно решили сохранить ставку неизменной, но повысили прогнозы экономического роста. Однако сделанные в этом месяце комментарии главы Банка Англии Эндрю Бейли были менее оптимистичными. Он описал динамику потребительских расходов как неравномерную, при этом слабые капитальные вложения нивелируют положительные аспекты. Член Комитета Рамсден сказал, что центральный банк может значительно ускорить программу QE в случае необходимости, в то время как Сондерс допускает целесообразность дополнительного смягчения политики. Будет интересно посмотреть, разделяет ли глава Банка Англии эти взгляды, и проголосуют ли некоторые чиновники (такие как Сондерс) за смягчение ДКП. В этом случае фунт быстро растеряет свою недавнюю прибыль.

Новозеландский доллар, в свою очередь, снизился по результатам публикации отчета по ВВП, хотя экономика замедлилась не так сильно, как ожидали эксперты. Уверенный рост занятости в Австралии также не оказал достаточной поддержки AUD. Возможно, это объясняется тем, что в сфере полной занятости были созданы всего 36,2 тысячи рабочих мест (из 111 тысяч). Канадский доллар укрепился по отношению к доллару США, несмотря на слабые данные по инфляции. Катализатором стало снижение американских тарифов на импортный алюминий непосредственно перед тем, как Канада была готова принять ответные шаги.