Обзор рынка FX за 15 сентября 2020 года

Решение Федеральной резервной системы по денежно-кредитной политике станет главным событием в экономическом календаре этой недели, и многие инвесторы задаются вопросом: какой будет реакция доллара США? В понедельник USD снизился по отношению ко всем ведущим валютам, поскольку трейдеры ждут от центрального банка «мягкой» риторики, однако во вторник динамика носила неоднозначный характер. Доллар продолжил снижаться по отношению к японской иене, но укрепился против евро. Другие валюты, включая фунт, а также канадский, австралийский и новозеландский доллары, завершили торги в плюсе по отношению к доллару. Тем не менее, эти пары закрылись ниже своих дневных максимумов. Это позволяет предположить, что в ходе американской сессии трейдеры покупали доллар против этих валют (за исключением иены).

Чем инвесторов привлекает доллар? Фондовый рынок растет третий день подряд, так что дело явно не в падении спроса на рисковые активы. Небольшой рост доходности гособлигаций оказал некоторую поддержку, но одним из главных драйверов стал скачок производственной активности в NY Empire State. Экономисты ожидали роста индекса с 3,7 до 6,9, однако он подскочил до 17. Улучшение эпидемиологической обстановки в штате Нью-Йорк и рост экономической активности помогли производственному сектору, который восстанавливается темпами 2018 года. Тогда как некоторые штаты в прошлом месяце сообщили о всплеске числа зараженных, это не привело к ужесточению мер изоляции, а это означает, что экономика продолжила восстанавливаться.

Скорее всего, Федеральная резервная система не станет корректировать параметры денежно-кредитной политики. Основное внимание участники рынка уделят экономическим прогнозам и точечному графику. Мы предполагаем, что формулировка заявления FOMC будет скорректирована с учетом новой инфляционной стратегии центрального банка. В августе председатель Пауэлл представил новый подход к таргетированию инфляции: центральный банк позволит показателю превысить целевой уровень в 2%, чтобы средняя инфляция догнала таргет. Эта политика стала ответом на почти десятилетие подавленной инфляции. Экономические прогнозы и точечный график также могут отразить слабые ожиданиями роста цен и отсутствие планов по ужесточению политики в обозримом будущем. Однако ФРС вполне может повысить прогнозы касательно экономического роста и тем самым укрепить доллар, поскольку участники рынка ждут от регулятора «голубиной» риторики.

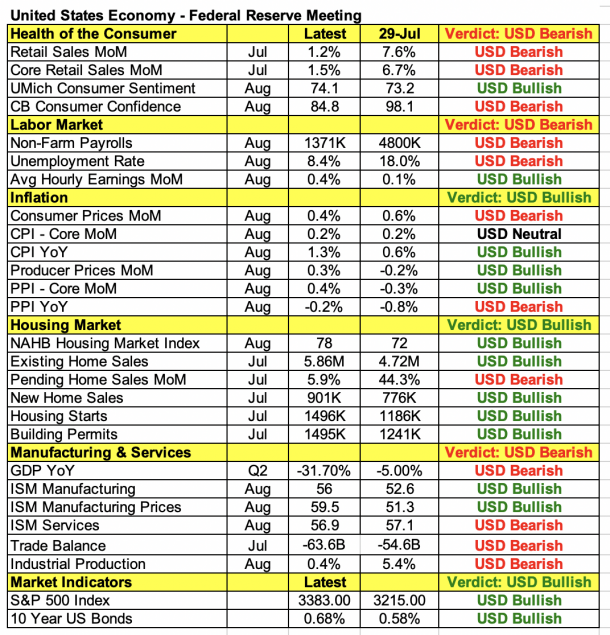

С момента последнего заседания по денежно-кредитной политике макростатистика демонстрировала неоднозначные изменения. Расходы и доверие потребителей снизились, а рост занятости замедлился. В то же время рынок жилья окреп, и, согласно ISM, активность в секторе производства ускоряется (тогда как сектор услуг стабилизировался). Фактически, именно это является причиной роста доллара по результатам заявления Пауэлла, которое касалось новой инфляционной стратегии. Комментарии главы ФРС также содержали оттенок оптимизма: хоть он и назвал экономику «здоровой», но не забыл упомянуть области, пораженные коронавирусом. Поэтому мы не удивимся, если доллар укрепится после публикации заявления FOMC, однако движение вряд ли будет непрерывным. Снижение ожиданий касательно повышения процентных ставок, отраженное на точечном графике, может оказать давление на доллар, однако он вполне способен завершить торги в плюсе. Данные по розничным продажам в США будут опубликованы до решения FOMC, и этот релиз может сформировать ожидания в отношении решения по ставке.

Лидерами торгов вторника стали новозеландский и австралийский доллары, а также японская иена. Валюта Новой Зеландии выросла на фоне смягчения политики изоляции и роста цен на молочные продукты, в то время как австралийский доллар укрепился после публикации протокола РБА и сильных данных по Китаю. Отчеты по динамике цен потребителей Великобритании и Канады должны быть опубликованы в среду. Согласно компонентам PMI, инфляционное давление в Великобритании усилилось, тогда как в Канаде цены снизились. Учитывая, что на этой неделе Банку Англии предстоит принять решение по ставке, данные по Великобритании могут оказать более сильное влияние на GBP, чем канадская статистика на CAD.