Снижение ставок Европейским центробанком может быть контрпродуктивным

После того, как ФРС, RBA и Банк Канады снизили процентные ставки, Кристин Лагард оказалась в положении между молотом и наковальней. С одной стороны, ослабление денежно-кредитной политики, вероятнее всего, не окажет никакого влияния на экономику еврозоны и даже может быть контрпродуктивным; с другой – рынки требуют монетарной экспансии. Вероятность уменьшения ставки по депозитам на мартовском заседании Управляющего совета выросла с 80% до 100%, еще один разрез денежные рынки ожидают увидеть до конца 2020. Вкупе с сильной статистикой по деловой активности в непроизводственной сфере США от ISM и по занятости в частном секторе от ADP это позволило «медведям» по EUR/USD перевести дух.

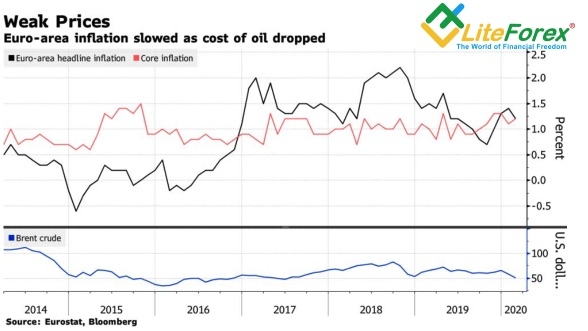

3,5-процентное ралли основной валютной пары на рубеже зимы и весны было обусловлено более быстрым падением ставок по американским бондам по сравнению с немецкими аналогами. Вместе с тем, ФРС свой выстрел уже сделала, снизив ставку по федеральным фондам на внеочередном заседании. Очередь за ЕЦБ? На первый взгляд, замедление европейской инфляции до 3-месячного минимума и повышенные риски рецессий в Италии и Франции вынуждают центробанк действовать агрессивно. Да, ставка по депозитам и так низка, но есть возможность опустить в красную зону ставку рефинансирования, расширить масштабы QE или запустить новый раунд LTRO.

Динамика европейской инфляции

Источник: Bloomberg.

С другой стороны, из-за богатых систем социальной защиты, которые обеспечивают поддержку больным и безработным, а также позволяют рассчитывать на субсидии тем компаниям, чьи сотрудники трудятся на неполный рабочий день, еврозона является более устойчивой к коронавирусу, чем США. В этом заключается коренное отличие эпидемии от торговой войны. В конечном итоге центробанк – это не врач, он не может вылечить человека от болезни. И не может заставить его тратить деньги.

Пусть президент ФРБ Сент-Луиса Джеймс Буллард заявляет, что рынки не должны быть настолько уверены в снижении ставки по федеральным фондам на заседании FOMC 17-18 марта, история говорит об обратном. Начиная с 1998 г., Федерезерв ослабил денежно-кредитную политику на внеочередных встречах 6 раз и каждый раз после этого снижал ставку на ближайшем запланированном заседании. На рынке активно циркулируют слухи о падении затрат по займам до нулевой отметки с текущих 1,25%. JP Morgan видит 50-процентную вероятность такого исхода в 2020, Rabobank считает, что это случится уже в июне, NatWest Markets намекает на апрель.

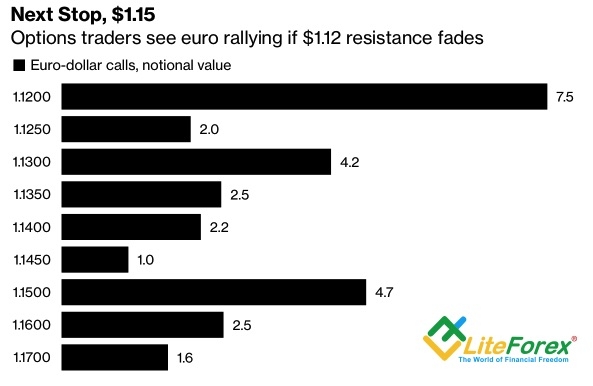

Если ФРС продолжит агрессивно ослаблять денежно-кредитную политику, спред доходности облигаций США и Германии будет сужаться, а евро расти. Эта связь позволяет объяснить повышенный спрос инвесторов на опционы call по EUR/USD на уровне 1,15. Пара способна укрепиться еще на 3% в случае прорыва сопротивления на 1,12.

Страйки и номинальная стоимость опционов

Источник: Bloomberg.

Подобное предположение выглядит вполне уместно, особенно с учетом того обстоятельства, что покупатели опционов сумели защитить евро от падения ниже $1,08, где имел место повышенный спрос. Рынком двигают крупные деньги, а внешний фон создает им инвестиционные идеи.

Дмитрий Демиденко для LiteForex