Трейдеры валютного рынка разошлись во мнениях по поводу перспектив фунта стерлингов. Да, их можно понять, так как ситуация с Brexit и монетарной политикой Банка Англии вносит высокий уровень неопределённости в оценки национальной валюты Великобритании.

Предлагаю вашему вниманию фундаментальный взгляд на перспективы валютной пары GBP/USD, основанный на базовых, а также технических моделях оценки валюты.

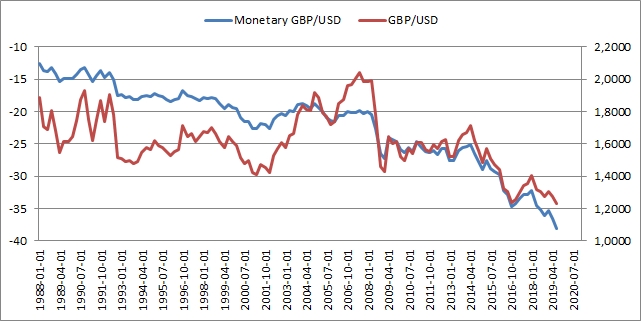

Итак, начнем мы с монетарной модели оценки валюты, которая строится на классической теории международной экономики – сопоставлении двух экономик рассматриваемых стран.

Синяя линия – монетарная модель оценки рассматриваемой валютной пары;

Красная линия – курс GBP/USD.

Как видим, снижение котировок GBP/USD носит фундаментальный характер. Даже можно сказать, что фунт остается переоцененным. К месту сказать, в данную модель входят данные ВВП, которые имеют квартальную периодичность, поэтому данные на III квартал 2019 года.

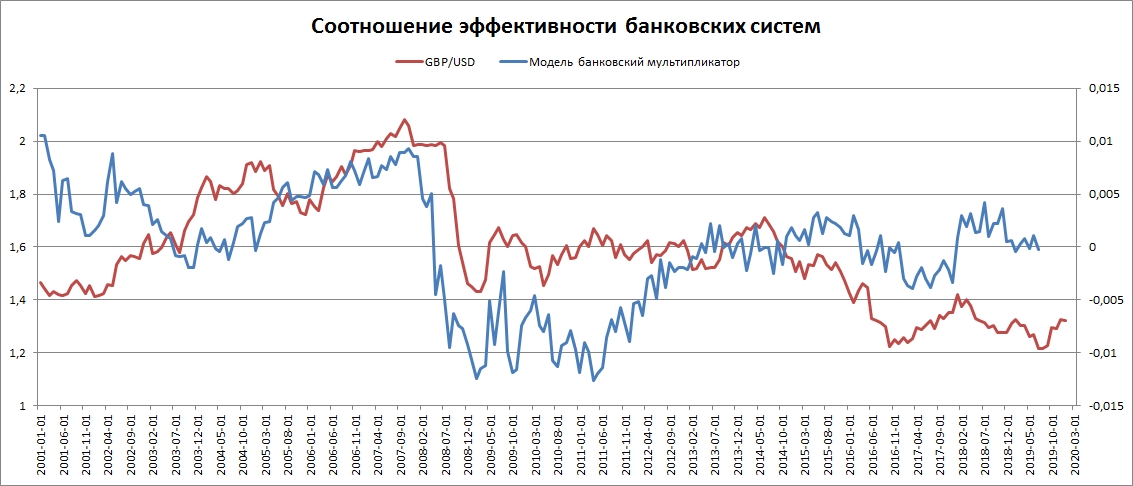

Далее сравним эффективность работы банковских систем, через соотношение банковских мультипликаторов как базовых индикаторов процесса создания денег.

Синяя линия – модель, а красная – курс GBP/USD.

Первым делом стоит отметить, что задержка модели относительно курса составляет квартал, это нормально для фундаментальных оценок.

Даже с учетом временного лага, модель выше минимумов 2016 года, что позитивно для перспектив GBP/USD. В случае снижения ставок, перспективу которого мы рассмотрим ниже, данный показатель будет ухудшаться.

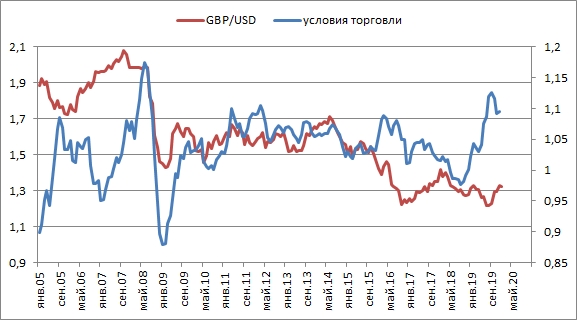

Перейдем к рассмотрению международной торговли.

Рассмотрим модель «условия торговли».

Синяя линия – модель, а красная – курс GBP/USD

Мы наблюдаем резкое улучшение показателя условий торговли. Это связано с ростом инфляции в Великобритании относительно среднемирового показателя и низким курсом GBP/USD и означает высокий уровень покрытия импорта экспортом.

Корреляция между моделью и курсом GBP/USD высокая, и такое уже было в 2007 году.

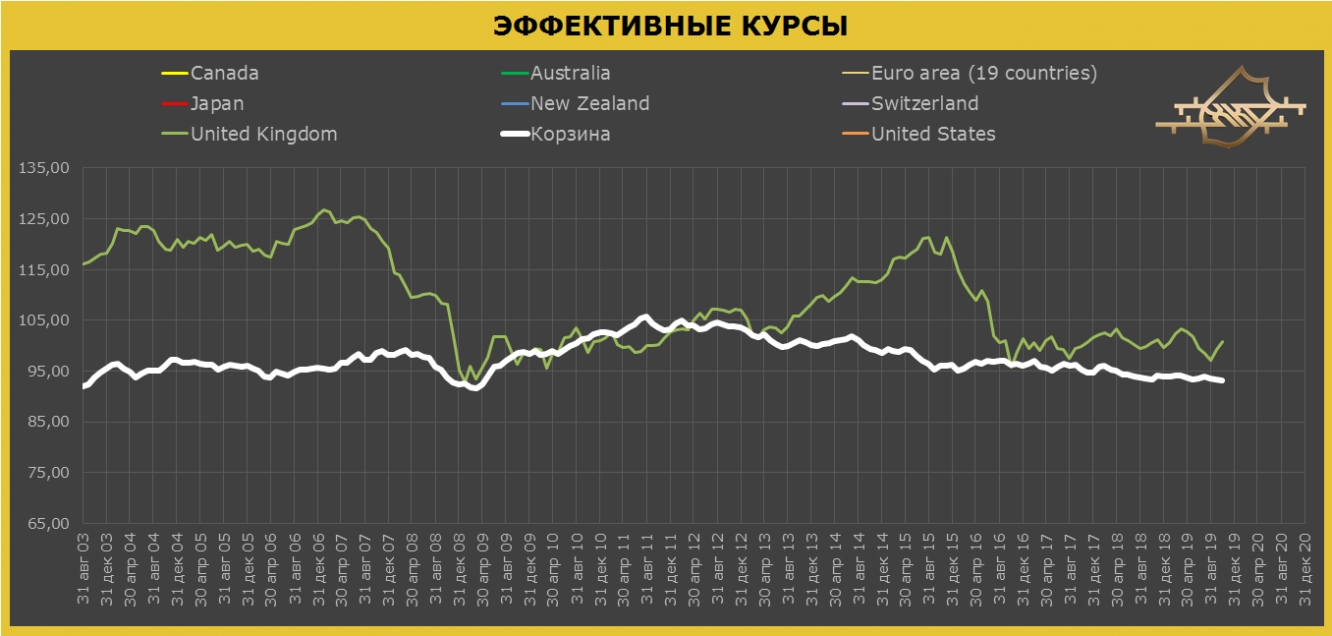

А вот реальный эффективный курс фунта находится выше средней по рынку, что отображено на картинке ниже.

Зеленая линия – реальный эффективный курс GBP/USD.

Тем не менее, до исторических пиков, когда курс национальной валюты становится невыгоден экспортерам, еще далеко.

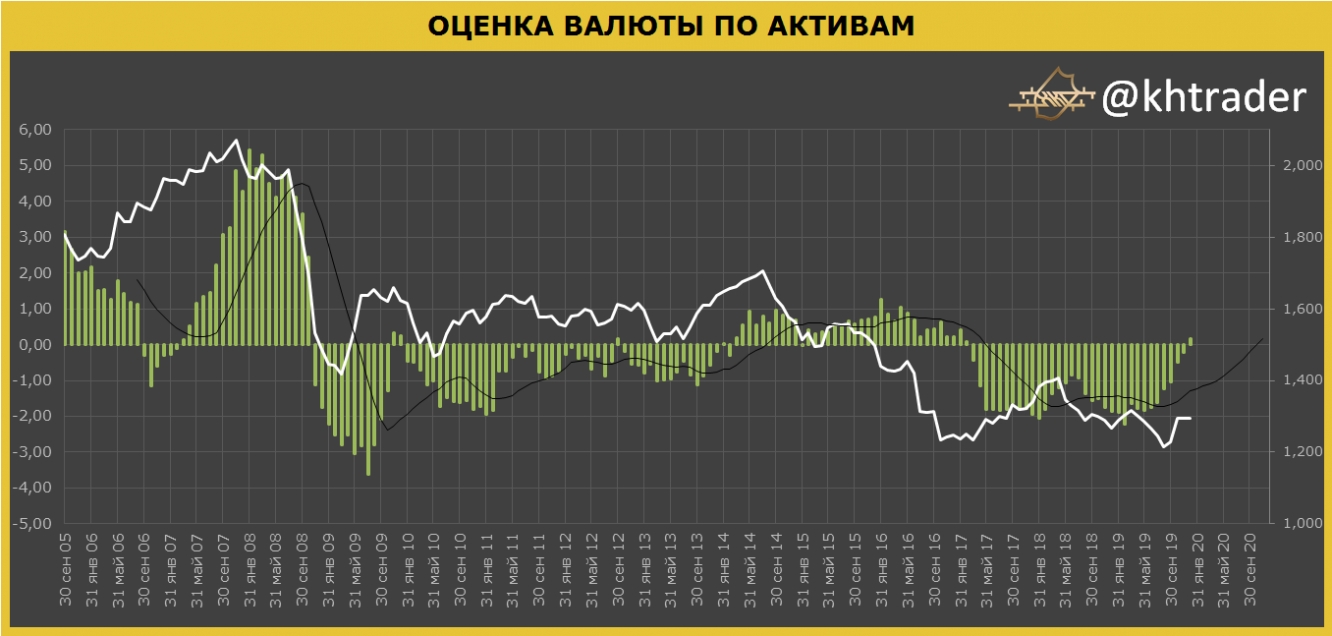

Перейдем к важным моделям оценки валютного рынка, а именно, «доходности активов».

Первым делом мы оценим реальные ставки рассматриваемых стран.

Зеленая гистограмма – это соотношение ставок.

Белая линия – котировка GBP/USD.

Доходность активов, номинированных в фунтах стерлингов, выше, чем в долларе США, это связано со снижением ставок ФРС.

Как видим, показатель значительно опережает квартальную среднюю линию, нанесенную черным. Такое положение ставок и с учетом низкого курса фунта относительно доллара создает уникальные условия заработать как на ставках, так и на валютном курсе.

Далее оценим перспективы фондового рынка, как еще одного инструмента, выраженного в фунтах стерлингов.

Рыжая область – это авторская модель оценки делового цикла Великобритании, основанная на принципе уравнения обмена.

Бирюзовая линия – это годовая динамика фондового индекса FTSE 100.

Мы наблюдаем низкие цены в годовых оценках, при этом динамика фондового индекса соответствует деловому циклу.

Я не зря обратил ваше внимание на перспективы снижения ставок Банком Англии.

Во-первых, мы увидели, что деловой цикл в Великобритании продолжает замедляться, но инфляция находится на высоком уровне.

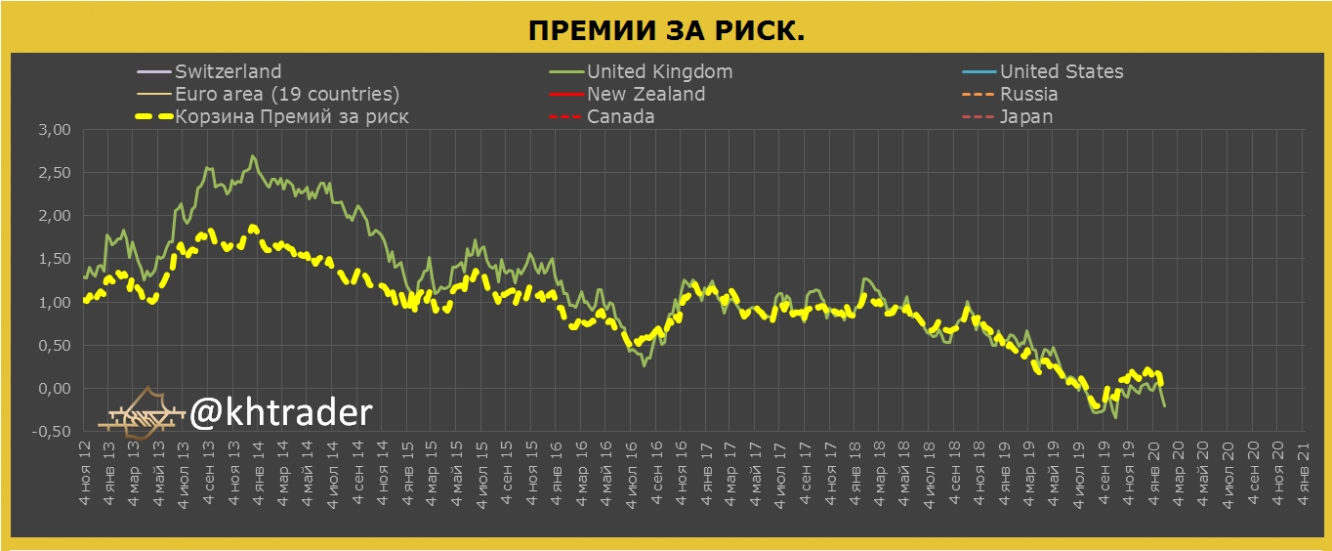

Далее оценим перспективы снижения ставок Банком Англии на основании положения кривой доходности.

Зеленая линия – это спрэд между ставками рынка капитала (10-летние гособлигации) и ставками денежного рынка (3-месячные векселя).

Желтая пунктирная линия – это среднее значение по данному спреду в развитых экономиках (G7).

Положение ставок остается в инверсии и ниже средней по рынку данного показателя.

Одна из базовых теорий, объясняющих инверсию кривой доходности, гласит: снижение ставок по долгосрочным облигациям сигнализирует о перспективах и необходимости снижения ставок на денежном рынке.

К месту сказать, все больше членов Банка Англии склоняется к снижению ставок. На мой взгляд, мы это увидим, как только прояснится с торговыми отношениями Великобритании и ее основных партнеров.

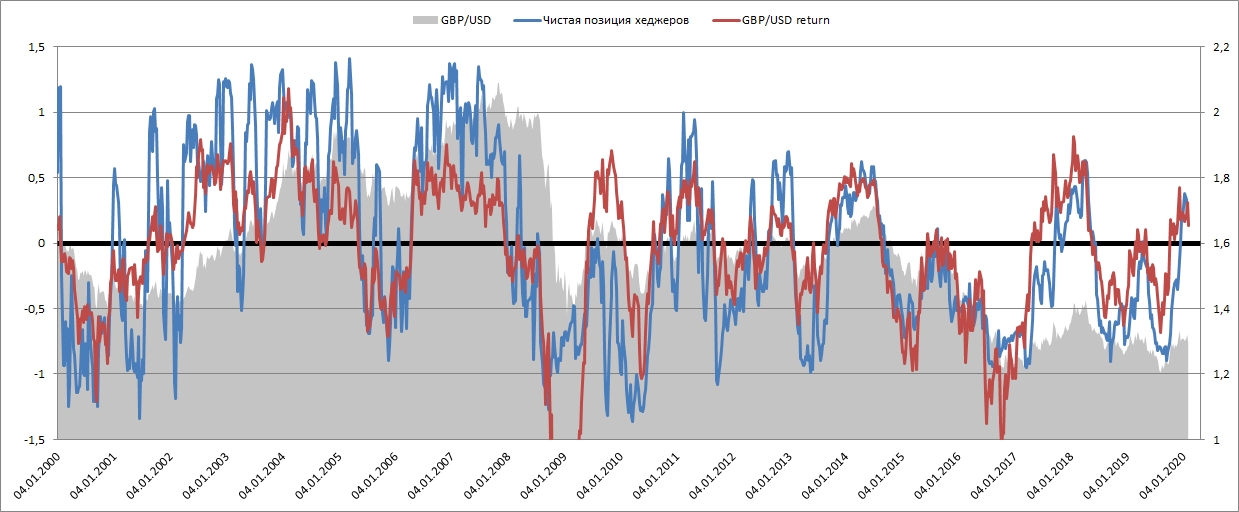

В заключение, перенесемся на финансовый рынок.

Первым делом, посмотрим на оценки участников рынка

Синяя линия – чистая спекулятивная позиция на рынке фьючерсов, торгуемых на Чикагской товарной бирже;

Красная линия – годовая динамика фьючерса на пару GBP/USD;

Серая область – котировка GBP/USD.

Вопрос, кто движет рынком, снимается, глядя на корреляцию чистой спекулятивной позиции и годовой динамики курса GBP/USD.

Спекулятивная позиция все еще находится высоко, что указывает на перекупленность пары. К месту сказать, от пиков с 2009 года показатель отступил, но под ноль так и не спустился. Спекулянты продолжают верить в рост фунта.

Технический анализ

Цены пришли к трендовой диагонали, которая была начальным условиям зарождающегося растущего тренда в прошлом.

Скорость цены снижается и переходит в "медвежью" зону, это отображено гистограммой внизу графика.

Очевидно, рынок перешел в фазу коррекции.

ВЫВОД

Исходя из вышесказанного, фунт стерлингов становится привлекательным для институционального капитала. Вероятно, на это делают ставку спекулянты, которые остаются в чистой длинной позиции на рынке фьючерсов.

Но техническая картина указывает на переход тренда в фазу коррекции.

Важной точкой выступает 1,29, после пробоя которой активируется нисходящий фрактальный канал с целью на нижней границе 1,25. Там же – важная зона Фибоначчи 62% от всего растущего тренда.

Модель коррекции может приобрести форму флэта, именно точка 1,29 выступает неким водоразделом между нисходящей формой коррекции и боковой динамикой.

Так или иначе, коррекция имеет высокую вероятность быть выкупленной, даже несмотря на смягчение ДКП от Банка Англии, поэтому минимум 2019 года выглядит надежным уровнем для размещения ордеров стоп-лосс в долгосрочной перспективе.