С сохранением торговой напряженности и усилением негатива в экономических данных иена видится основным бенефициаром происходящих событий. По мнению Goldman Sachs, ставка на рост иены против доллара является сейчас одним из самых убедительных взглядов на прибыльные сделки на валютном рынке до конца года. Главный экономист Lombard Odier Сэми Чар заметил, что консервативный швейцарский ЦБ сохраняет «оборонительную позицию» в портфеле, делая акцент на иене и золоте.

Однако, несмотря на явное усиление факторов спроса, японская валюта, напротив, умеренно теряет в цене, забравшись на уровень 108 на прошлой неделе. Просадку до уровня 105 в августе, критического минимума, который считается порогом для начала интервенций со стороны Банка Японии, иена успешно пережила, как и ранее в марте этого года. А последние две недели иена была абсолютным аутсайдером среди основных валют:

На графике изображены пары: USD/JPY, EUR/JPY, GBP/JPY, CHF/JPY, CAD/JPY, AUD/JPY

При этом торговая война далека от завершения, а пессимизм в данных медленно растет. Вчера китайская сторона запела старую песню, заявив, что не станет увеличивать закупки сельхозпродукции, пока не будет подписано соглашение «первой фазы» в США. В одной из предыдущих статей я обсуждал возможные объективные причины этого.

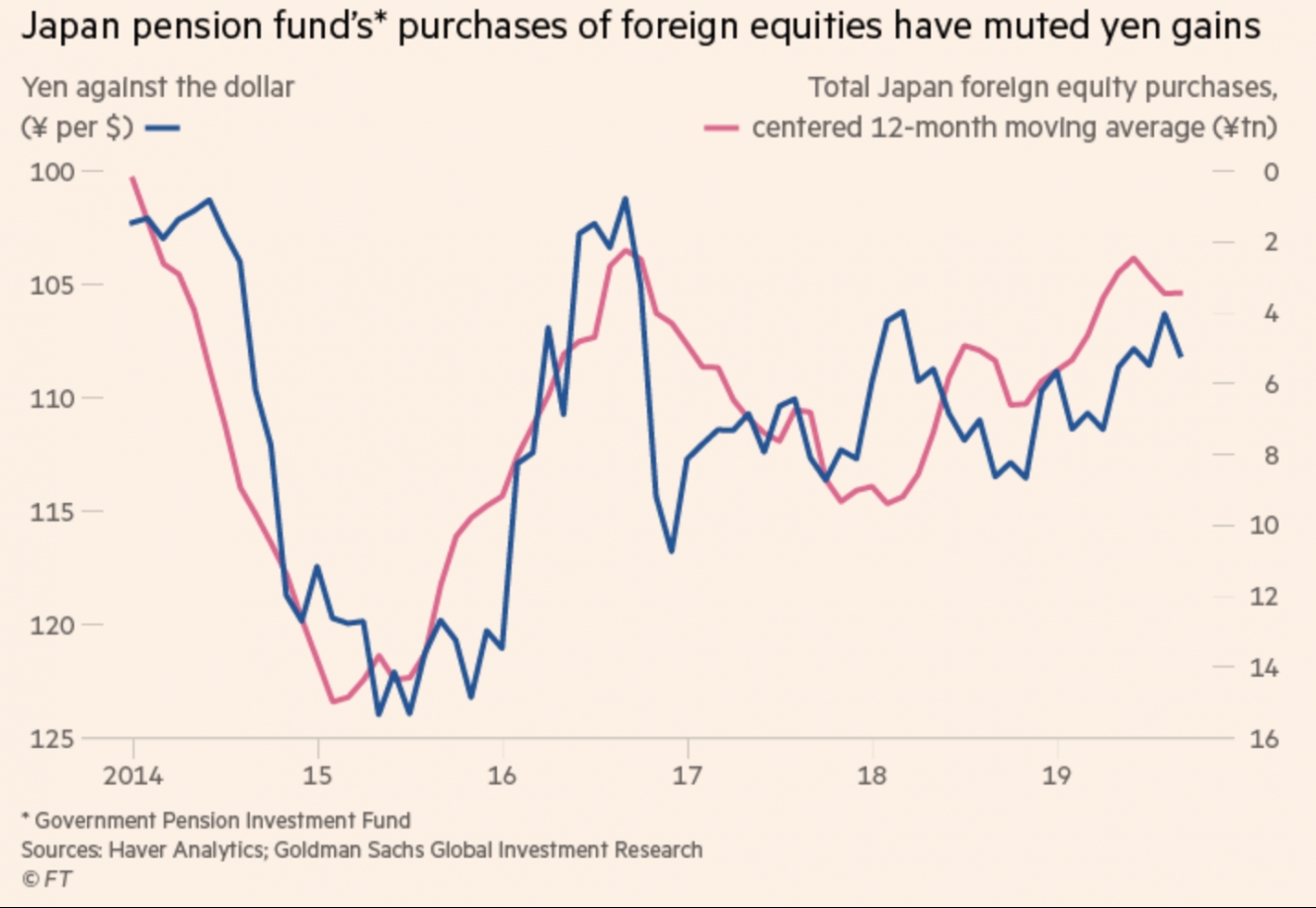

В поисках причин загадочного ослабления иены, необходимо взглянуть на побочные эффекты ультрамягких кредитных условий. Монетарная политика могла непреднамеренно перенести функцию валютных интервенций на рыночных участников, в частности, пенсионных фондов, борющихся с дефицитом доходных активов на родине. Государственный пенсионный инвестиционный фонд, в чьем управлении находятся рекордные 1.5 трлн долларов активов, поставляет иены на рынок в обмен на иностранные фондовые активы (в основном из США), таким образом купируя дефицит японской валюты на рынке. При этом рыночное исполнение валютных интервенций позволяет Банку Японии избегать критики Трампа в валютных манипуляциях.

Однако следует понимать, что акцент на иностранных фондовых активах в портфелях японских фондов может в будущем обойтись вдвойне дороже для японского центрального банка в плане стабилизации иены. Если дела на фондовом рынке США перестанут идти хорошо, японские накопительные гиганты могут в определенный момент решить ликвидировать позиции, затребовав средства назад. Это может вызвать значительное укрепление иены и еще более агрессивные действие японского ЦБ. При таком исходе порог интервенции для стабилизации иены «любой ценой» рассматривается на уровне 95 иен за доллар.

Артур Идиатулин, рыночный обозреватель Tickmill UK