Долговые рынки остаются в состоянии повышенного спроса на защитные активы на фоне официального введения дополнительного 5% тарифа на китайский импорт стоимостью 300 млрд.

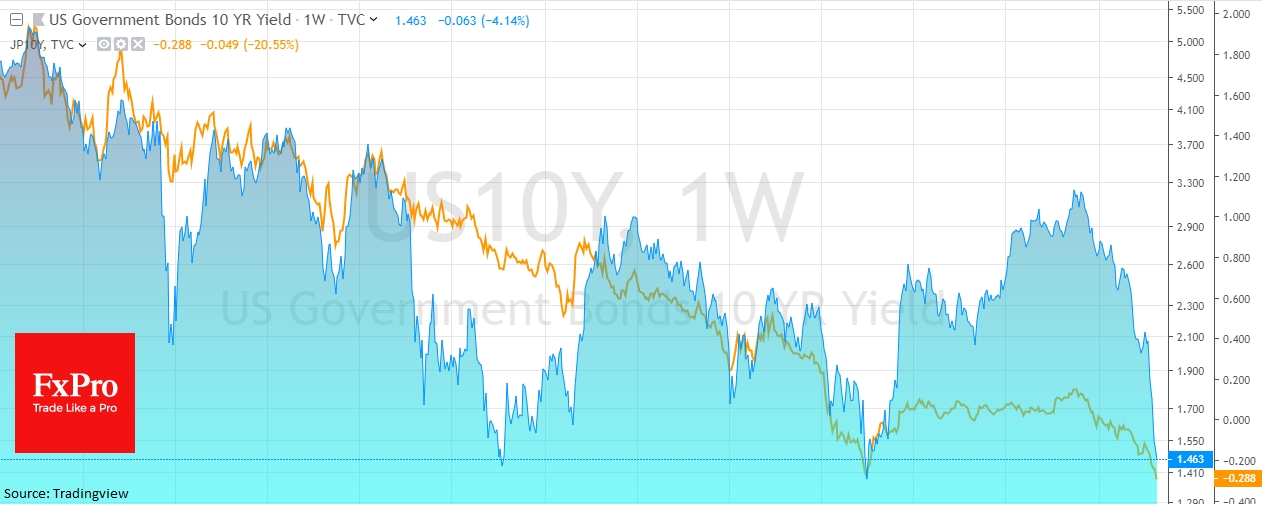

В результате, гособлигации крупных развитых стран обновляют исторические минимумы. Доходность итальянских и германских 10-летних облигаций, а также 30-летних американских обновила исторические минимумы. Японские 10-летки имеют доходность минус 0.285%, что всего в паре шагов от исторических минимумов на минус 0.300%, достигнутых в 2016 году. Фондовый и валютный рынки при этом сохраняют относительное спокойствие. Однако чем дольше продолжается однонаправленное движение на долговых рынках, тем выше шансы, что беспокойство перекинется и на другие отрасли.

Падение доходности долгосрочных 10- и 30-летних облигаций является сигналом беспокойства вокруг долгосрочных темпов роста. Это сигнал к тому, что рынки не уверены в восстановлении темпов роста до прежних уровней и настраиваются на постепенное ослабление потенциала экономики.

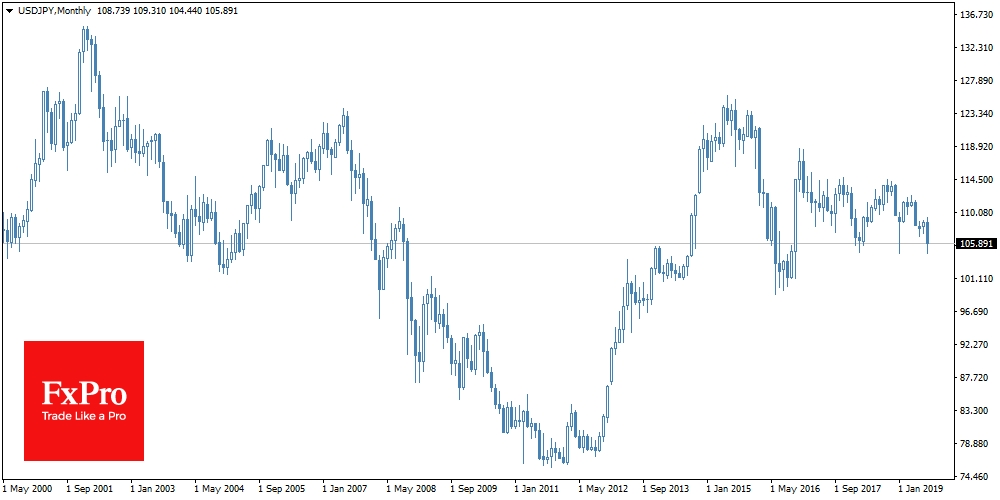

Если в Европе и США будут наблюдаться те же процессы, которые ранее стали присущи Японии, это может обернуться весьма плачевно для экономики. Как ни парадоксально, это не означает ослабления национальных валют в ближайшие месяцы и кварталы. Совсем наоборот.Снижение ставок до нулевых или отрицательных уровней, дополненное масштабными покупками активов на баланс ЦБ, порождает огромную денежную массу. Центробанк делает это, дабы запустить кредитование в стране, однако мировая экономика давно стала глобальной, поэтому в хорошие времена инвесторы ищут доходные активы, не привязываясь к определенной географии. Именно поэтому японская иена и швейцарский франк, а теперь и доллар с евро, сдают позиции в парах с валютами развивающихся стран.Однако Штаты отличаются от Японии тем, что распространяют свой экономический цикл на всю глобальную экономику. Если США будут настолько же часто, как и Япония, переживать экономические спады и стагнацию, мир постоянно будет оказываться в режиме повышенного спроса на безопасность с переключениями между режимами «risk on / risk off».

Очевидно, что долговые активы сейчас находятся в состоянии risk off, и оно может сохраниться на обозримую перспективу. Например, японская иена укреплялась с 2007 по 2011, пока инвесторы не убедились в окончательном развороте экономики к росту.

Начав свое восхождение в 2018 году, доллар может сохранить тренд на рост в последующие несколько лет, если только не произойдет резкого улучшения макроэкономических перспектив. Такой вариант возможен, но становится все более теоретическим по мере того, как Китай и США вводят все более жесткие обоюдные импортные ограничения, несмотря на декларацию успеха переговоров.

За счет порождаемого ослаблением США и Китая бегства в защитные активы, доллар уже в первом квартале будущего года может вернуться к пиковым уровням, которых достигал в 2016 году. В случае еще большей тяги к защитным инструментам, может и вовсе повториться сценарий 2008 года, когда американская валюта прибавила более 20% в течение полугода, невзирая на агрессивные снижения ставок ФРС.

Команда аналитиков FxPro

Какую акцию купить во время следующих торгов?

В 2024 году многие инвесторы опасаются вкладывать больше денег в акции. Не уверены, куда инвестировать дальше? Получите доступ к нашим проверенным портфелям и откройте для себя высокопотенциальные возможности.

Только в 2024 году ProPicks AI выявил 2 акции, которые выросли более чем на 150%, 4 дополнительных акции, которые подскочили более чем на 30%, и еще 3 акции, которые поднялись более чем на 25%. Это впечатляющие результаты.

С портфелями, адаптированными под акции Dow, S&P, технологические и акции средних компаний, вы можете исследовать различные стратегии для увеличения своего капитала.