Investing.com — «Снова это время года: Хэллоуин и период для обычного обзора самых страшных графиков в мировых финансах! С ростом инфляции и кризисом стоимости жизни 2022 год стал страшным для всех. Сосредоточившись на рынках, растущей доходности облигаций и индексе потребительских цен, мы определенно не обнаружили недостатка в страшных графиках».

Это слова Эндрю Ива, специалиста по инвестициям в M&G Investments.

«Несмотря на то, что 2022 год был пугающим для инвесторов в облигации, он также сделал фиксированный доход более захватывающим местом для инвесторов. После многих лет низкой и ограниченной доходности облигаций рынки, наконец, вырвались из нулевого предела; в случае немецкой 10-летней доходности она упала с нуля всего несколько месяцев назад в начале 2022 года до близкой к 2,5% за последние несколько дней», — объясняет эксперт.

«Более того, после многих лет хеллоуинского „подарка“ рынкам в виде количественного смягчения, скоро наступит время нового трюка — количественного ужесточения (QT)!», — добавляет он.

Ниже M&G Investments показывает самые страшные графики на рынках в этом году.

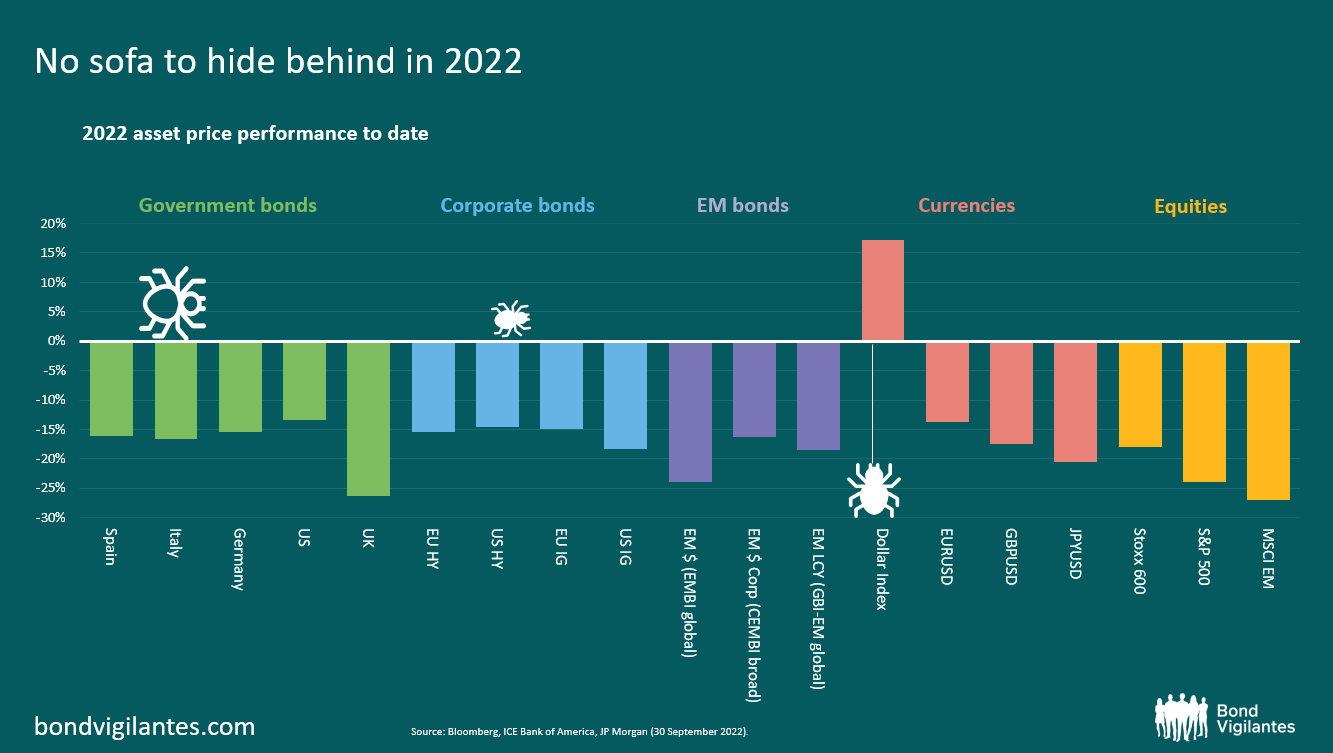

1. В 2022 году не будет дивана, за которым можно было бы спрятаться

Одним из самых страшных графиков для инвесторов в этом году станет доходность портфеля в 2022. Будь то государственные облигации, корпоративные облигации, облигации развивающихся рынков, валюты или акции, в этом году действительно было очень мало мест, где можно было бы спрятаться в условиях повышения процентных ставок и призрачного замедления роста. Доллар был одним из немногих активов на нашем графике, который показал положительную доходность в этом году.

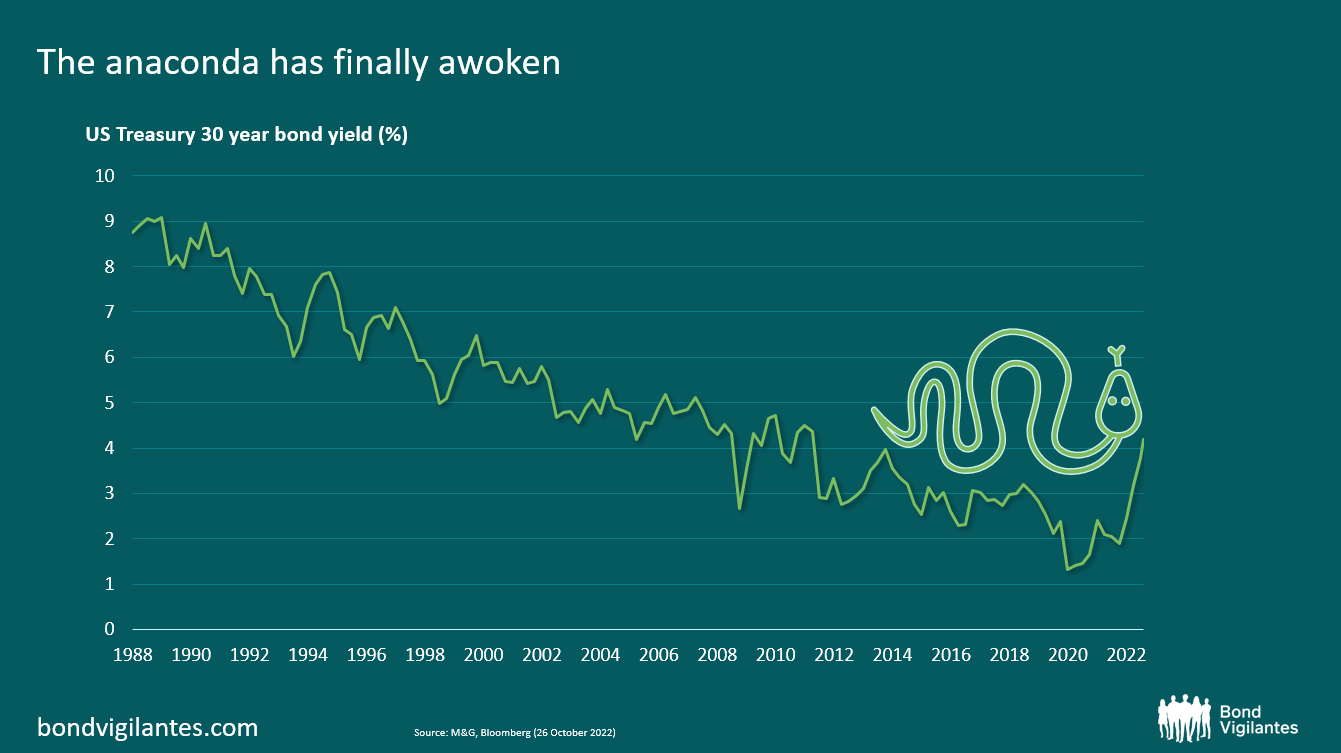

2. Пробуждение гигантской анаконды

Ранее аналитики сравнивали длинный хвост рынка казначейских облигаций США с гигантской анакондой: он мало привлекал внимания во время своего долгого сна, но встряхивал рынки в тот момент, когда просыпался и поднимал голову.

В течение многих лет долгосрочные казначейские облигации вызывали у инвесторов улыбку: бычий рынок с многолетней доходностью сделал финансирование дешевым и принес инвесторам хорошую прибыль. Однако колебания долгосрочной доходности казначейских облигаций могут быть ядовитыми, влияя на ставки по ипотечным кредитам и стоимость долга по всему миру. В этом году вся кривая казначейства идет вверх, и гигантская анаконда, возможно, наконец проснулась...

3. Инвесторы в облигации, привязанные к инфляции, надеющиеся на «халяву», возможно, вместо этого получили уловку

Одно из мест, где инвесторы, возможно, пытались застраховаться от встречных ветров 2022 года, — это облигации, привязанные к инфляции. Это может показаться идеальным местом, чтобы спрятаться в год, когда индекс потребительских цен достиг двузначных цифр в Великобритании и не сильно отставал в Европе и США. Индекс Linked Gilts All Stocks демонстрирует ужасающую картину: с начала года он упал более чем на 30%.

Что тут происходит? Важно помнить, что, хотя облигации, привязанные к инфляции, имеют преимущество, заключающееся в том, что их основная сумма и купоны связаны с инфляцией, они также имеют потенциальную хитрость: они могут иметь значительную продолжительность процентной ставки. В условиях инфляции, когда центральные банки имеют тенденцию повышать ставки, рост процентных ставок является плохой новостью для долгосрочных облигаций, поскольку в этом году связанные инвесторы могли оказаться в опасности. Один из способов смягчить этот эффект — инвестировать в облигации с гораздо более короткими датами.

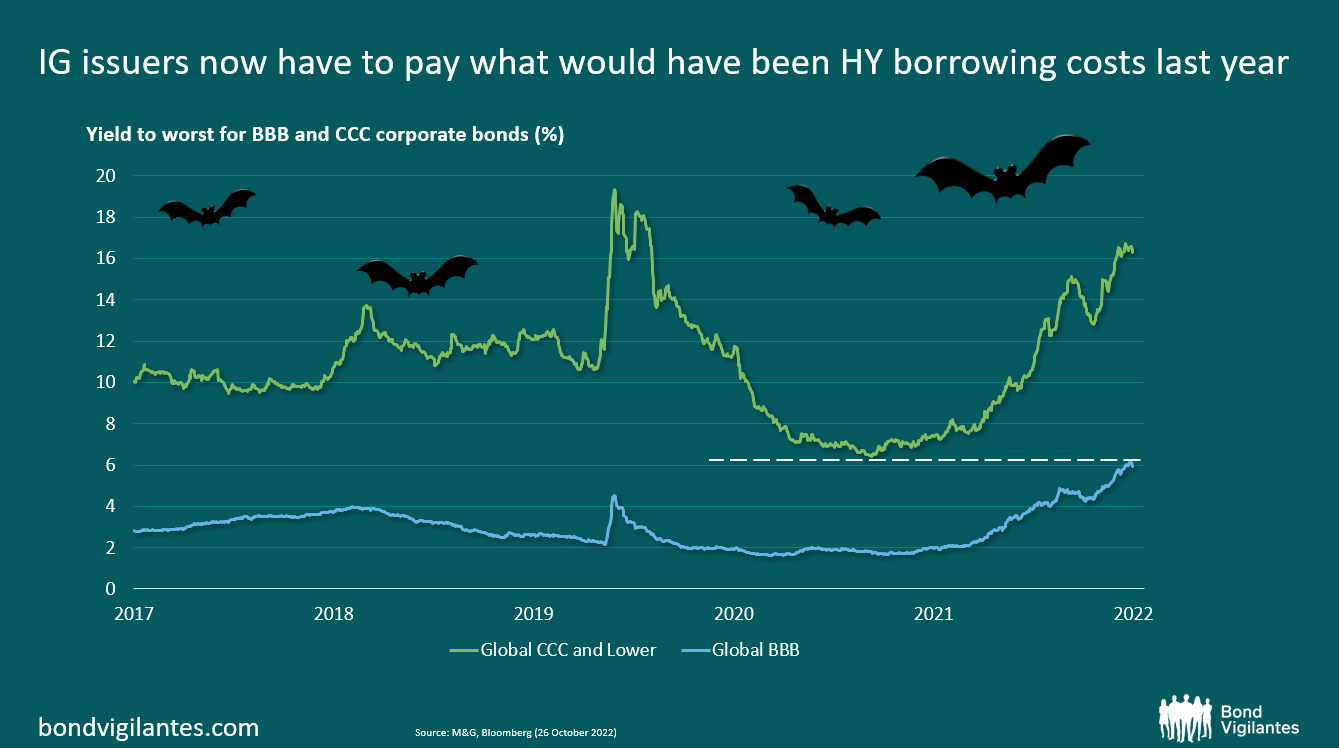

4. Эмитенты IG теперь должны оплачивать расходы по займам HY

Что касается компаний, выпускающих облигации, то 2022 год стал для эмитентов инвестиционного уровня (IG) неожиданным сюрпризом, который теперь должен платить то, что рынок недавно оценил бы как расходы по займам с высокой доходностью (HY). При общей доходности всего 1,6% в начале 2021 года эмитенты инвестиционного уровня с рейтингом BBB теперь должны платить ошеломляющие 6,1% стоимости займа.

Этот график может вызвать призрачный озноб по спине любой компании IG с надвигающимися рисками рефинансирования.

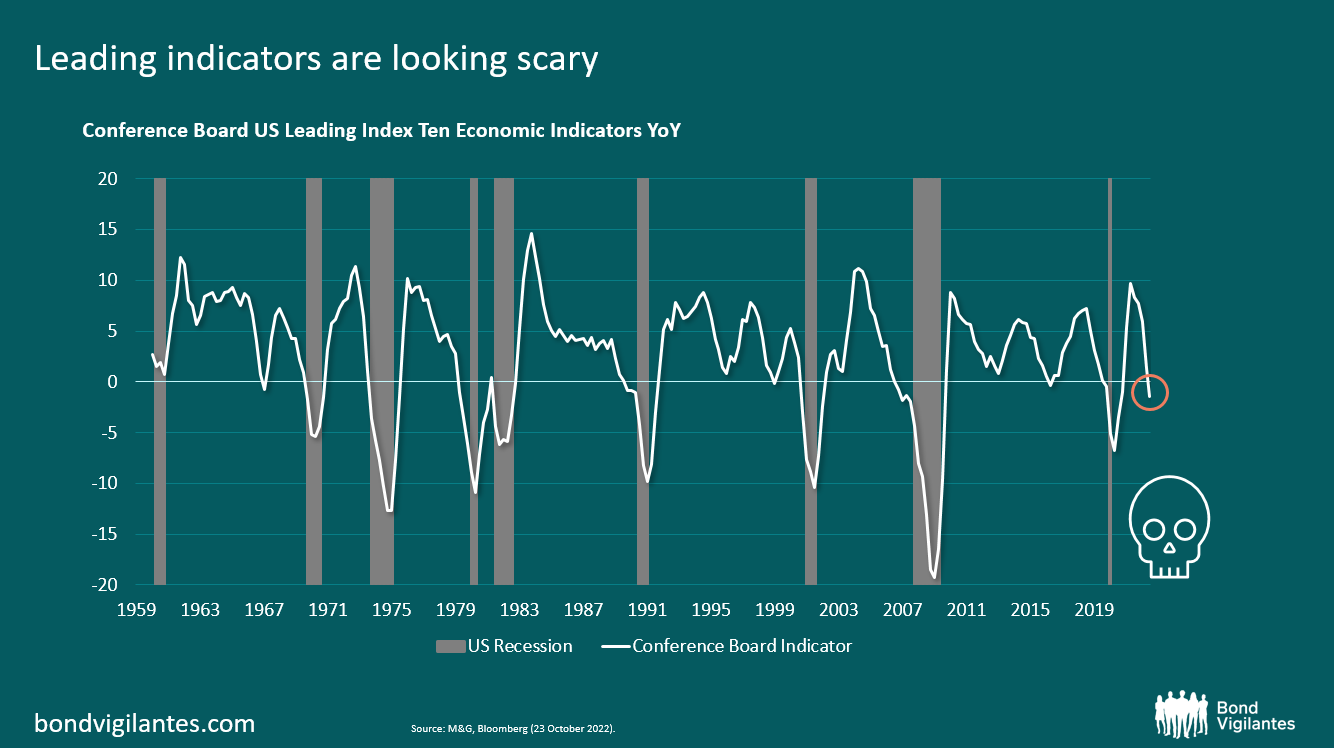

5. Опережающие индикаторы пугают

За этой диаграммой, которая показывает индекс опережающих индикаторов, составленный Советом конференций США, скрываются несколько пугающих демонов: от данных о заявках на пособие по безработице и производственных показателей до новых заказов и потребительских ожиданий — этот индекс представляет собой комбинацию наиболее широко используемых опережающих экономических индикаторов и имеет мрачный вид. Недавно он опустился ниже нуля, что в прошлом предполагало рецессию.

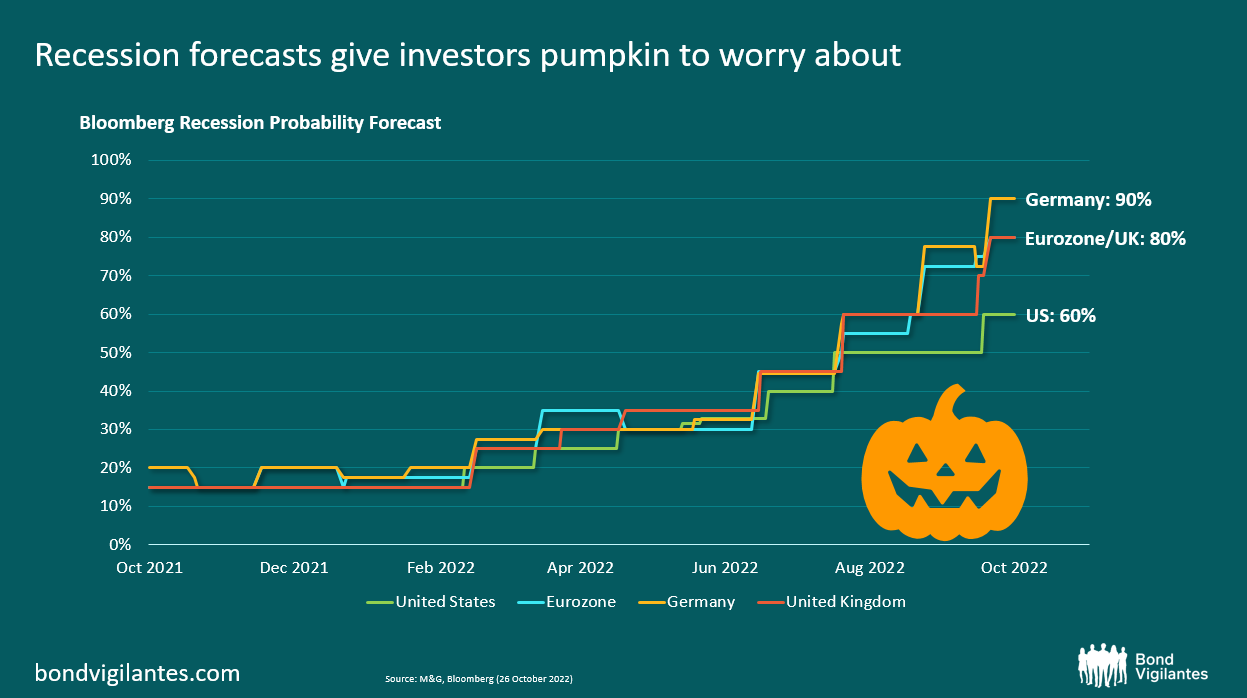

6. Прогнозы рецессии страшат инвесторов

Возможно, эти опережающие индикаторы, наряду с инфляционным давлением, ощущаемым во всем мире, помогают объяснить тревожный график ниже. Прогнозы экономистов относительно вероятности рецессии в следующем году неуклонно растут в 2022 году. Этот график пугает, поскольку прогнозы достигли 80% в Великобритании и еврозоне.

7. Этот год может оказаться не самым приятным для инвесторов

Наконец, стоимость Хэллоуина может увеличиться в этом году для тех, кто надеется на «сладости», чтобы поднять себе настроение после просмотра этого графика. ИПЦ США показывает инфляцию более 13% в год с сентября 2021 года по сентябрь 2022 года.