Investing.com — Обновленные планы Минфина США по продаже долговых обязательств, что является знаковым событием для дилеров облигаций каждый квартал, теперь обретают еще и политическую окраску после того как администрация Байдена была обвинена рядом республиканцев в манипулировании тактикой эмиссии, пишет Bloomberg.

В среду дилеры ожидают, что Минфин в так называемом ежеквартальном объявлении о рефинансировании будет придерживаться предыдущих рекомендаций и удержит объем продаж долгосрочных бондов на стабильном уровне второй квартал подряд.

Ряд политиков-республиканцев и комментаторов экономической политики обвиняют министра финансов США Джанет Йеллен и ее команду в том, что они искусственно занижают объем долгосрочных казначейских облигаций, предпочитая вместо этого использовать краткосрочные долговые бумаги, то есть векселя, для получения дополнительного финансирования. По их утверждению, это часть усилий по снижению доходности долговых бумаг и укреплению экономики, а также благосостояния демократов в преддверии выборов.

По словам Йеллен в пятницу, «не существует такой стратегии, чтобы попытаться смягчить финансовые условия». Джош Фрост, который курирует продажи федеральных долговых обязательств, выступил с подробной речью в начале июля, объяснив все аспекты выпуска казначейских долговых бумаг, и продемонстрировав, что решения министерства были в пределах нормы и соответствовали ожиданиям и рекомендациям участников рынка.

Однако потребность в федеральных заимствованиях огромна, и покупатели долговых обязательств ждут любых намеков на то, что Минфин предвидит более крупные продажи долгосрочных долговых обязательств. В мае министерство заявило, что нынешних, и без того заоблачных, размеров аукционов по продаже векселей и облигаций, вероятно, будет достаточно, по крайней мере, на ближайшие несколько кварталов.

«Мы не ожидаем, что Минфин изменит свои предыдущие рекомендации сейчас, потому что может продолжать использовать векселя для удовлетворения дополнительных нужд в финансировании», — сказал Джейсон Уильямс, стратег Citigroup Inc (NYSE:C).

Срок погашения векселей составляет до одного года, а их цена тесно связана с базовой процентной ставкой ФРС. Поскольку инфляция значительно замедлилась в последние месяцы, чиновники ФРС, очередное заседание которой завершится в среду во второй половине дня, как ожидается, дадут понять, что начнут снижать ставку в сентябре. Более низкая ставка поможет снизить стоимость векселей, доля которых в общем объеме задолженности Минфина выросла.

«Опираться на векселя пока имеет смысл, потому что они выиграют от снижения ставки ФРС, — сказал Уильямс. — Так почему бы Минфину не опираться на векселя еще немного?»

Сохранение статус-кво на данный момент означает, что в среду Минфин объявит, что предстоящий раунд аукционов по рефинансированию, состоящий из 3-, 10- и 30-летних ценных бумаг, снова составит $125 млрд. Они будут распределены следующим образом:

- Аукцион 3-летних облигаций 6 августа на $58 млрд

- Аукцион 10-летних облигаций 7 августа на $42 млрд

- Аукцион 30-летних облигаций 8 августа на $25 млрд

И пока многие дилеры предвидят повторение майских рекомендаций по сохранению стабильности аукционов облигаций и векселей в течение нескольких кварталов, банки, в том числе Barclays PLC (LON:BARC), Bank of America Corp (NYSE:BAC) и Goldman Sachs Group Inc (NYSE:GS), заявили, что Минфин может изменить их, учитывая ухудшающиеся прогнозы дефицита.

«В краткосрочной перспективе у Минфина есть решение: выпустить больше векселей, — сказала Меган Свибер, стратег по ставке США в Bank of America. — Но в своей рекомендации в среду министерство «может изменить формулировку, чтобы предположить, что в следующих кварталах ему, возможно, придется снова рассмотреть увеличение предложения купонов».

По утверждению ряда участников рынка, создание условий для дальнейшей эмиссии сейчас может помочь предотвратить негативное влияние на рынок, когда чиновникам действительно нужно будет продать больше долгосрочных долговых обязательств.

«В зависимости от дефицита, это может в конечном итоге гарантировать резкий темп эмиссии в будущем, — написал Аншул Прадхан, глава стратегии по ставкам США в Barclays. — Мы считаем, что было бы разумно скорректировать рекомендации, чтобы разрешить постепенную эмиссию, начинающуюся раньше».

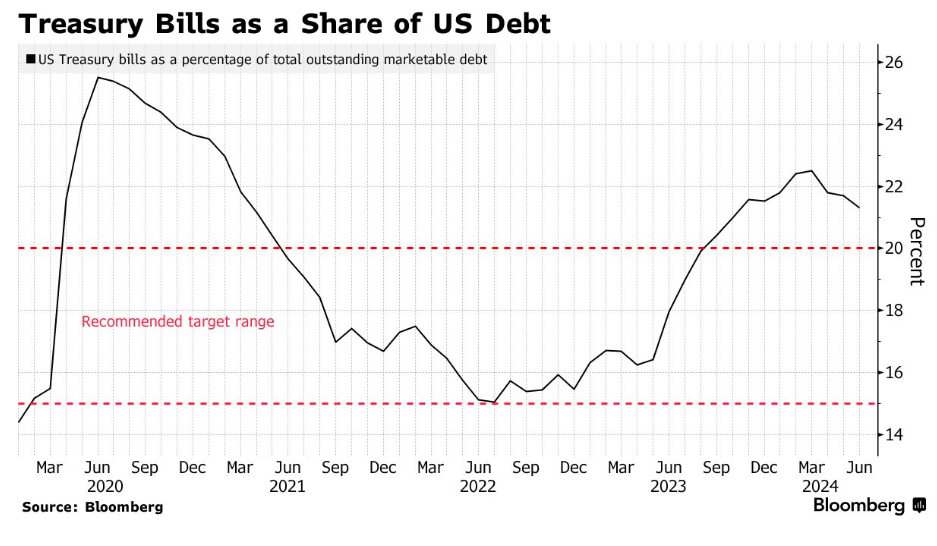

В ноябре команда Йеллен сдержала темпы выпуска долгосрочных казначейских облигаций, еще больше опираясь на векселя. Чиновники и участники рынка считают их своего рода амортизатором заимствований, и их доля в общем непогашенном объеме долга выросла.

В последнее время это соотношение превысило диапазон 15–20%, который ранее рекомендовал консультативный комитет по заимствованиям Минфина (TBAC) — внешняя группа инвесторов, дилеров и других участников рынка. Комитет указал на гибкость этой рекомендации.

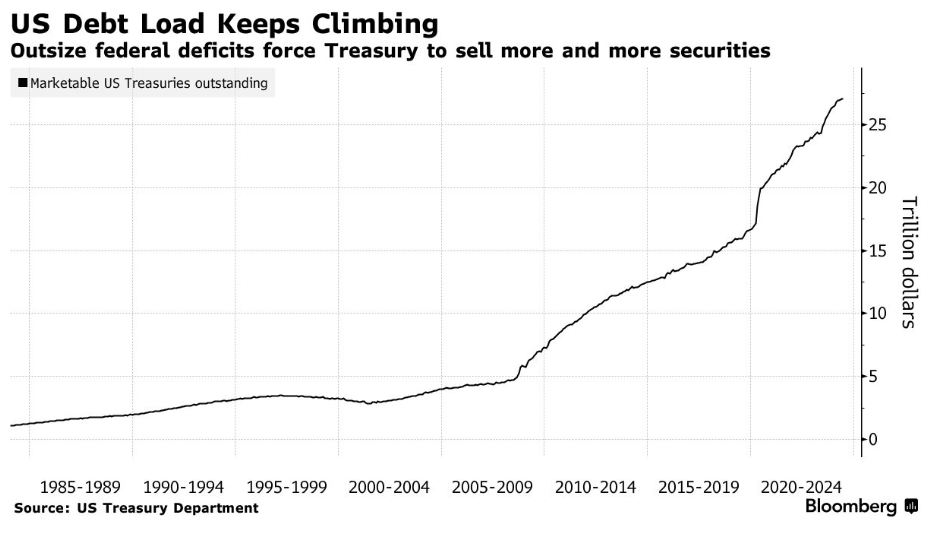

Объем выпуска векселей увеличился примерно на $2,2 трлн с начала прошлого года, и инвесторы скупали их безостановочно, даже когда другие безрисковые ставки были выше.

Первоначальная рекомендация TBAC появилась в 2020 году, до повышения краткосрочной ставки, что помогло стимулировать спрос на векселя. Джей Барри, соруководитель стратегии ставки в США в JPMorgan Chase & Co., сказал, что Минфин и TBAC могут в какой-то момент пересмотреть рамки 15–20%.

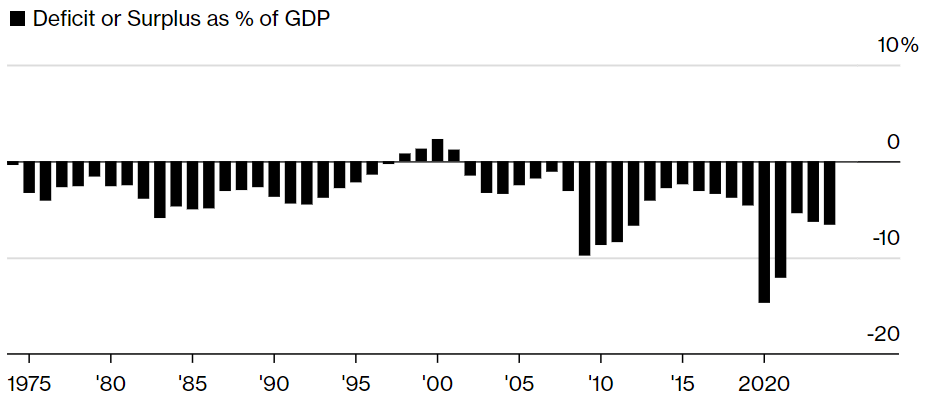

Айра Ф. Джерси и Уилл Хоффман, стратеги Bloomberg Intelligence, заявили, что «Текущие размеры купонных аукционов Минфина вряд ли будут увеличены в ходе предстоящего ежеквартального объявления о рефинансировании. Возросшие потребности в заемных средствах будут удовлетворены за счет дополнительной эмиссии казначейских векселей. Bloomberg Economics ожидает, что дефицит бюджета в 2024 году составит $1,85 трлн, а в остальной части прогноза он будет относительно стабильным и составит около $1,9 трлн».

В Barclays считают, что в 2024 году объем эмиссии векселей Минфина вырастет на $600 млрд, а в 2025 году замедлится до $300 млрд.

Стоимость векселей может начать снижаться уже через нескольких недель. Торговцы свопами оценивают первое снижение базовой ставки ФРС в сентябре с 2 сокращениями на четверть пункта и вероятностью третьего сокращения к концу года.

Между тем, дилеры ожидают, что в среду Минфин сохранит стабильные размеры продаж долговых обязательств с плавающей ставкой в течение следующих 3 месяцев. Продажи казначейских ценных бумаг с защитой от инфляции, или TIPS, являются единственным типом долга, который, по прогнозам дилеров, ждет некоторый рост.

Перед рефинансированием Минфин в понедельник днем опубликует обновленную информацию о своих квартальных потребностях в заимствованиях, которая позволит оценить, насколько высоки доходы министерства. Лу Крэндалл из Wrightson ICAP LLC считает, что потребности в заимствованиях за квартал по сентябрь снизятся с $847 млрд до $760 млрд, предполагая неизменный остаток денежных средств на конец квартала.

Одним из ключевых показателей, на которые следует обратить внимание в этом пресс-релизе, станет прогноз остатка денежных средств на конец года, так как он может повлиять на то, какой резерв средств останется у министерства до того, как в следующем году снова вступит в силу лимит федерального долга.