Успехи «быков» по EUR/USD носят локальный характер.

66-й рекордный максимум S&P 500 в 2021 испугал «медведей» по EUR/USD ничуть не меньше, чем слухи о повышении ставки РЕПО Банком Англии после выхода в свет данных по британской инфляции. Увы, но фиксация прибыли – это не более чем избавление от балласта. Большинство продавцов будут держаться за свои шорты зубами, а трусливые, как обычно, ухватят лишь небольшую часть пирога. Для серьезной коррекции евро нужны веские основания, а их пока днем с огнем не сыщешь.

Наконец-то до инвесторов начинают доходить слова Кристин Лагард, что надежды на повышение ставок ЕЦБ в 2022 не соответствуют планам регулятора. Глава центробанка в своем выступлении перед европейским парламентом подчеркнула, что ужесточение денежно-кредитной политики принесет больше вреда, чем пользы, а условия для монетарной рестрикции в следующем году выполнены не будут. В результате денежные рынки сместили ожидания роста ставки по депозитам на 2023, а евро ослаб не только против доллара США, но и против других мировых валют.

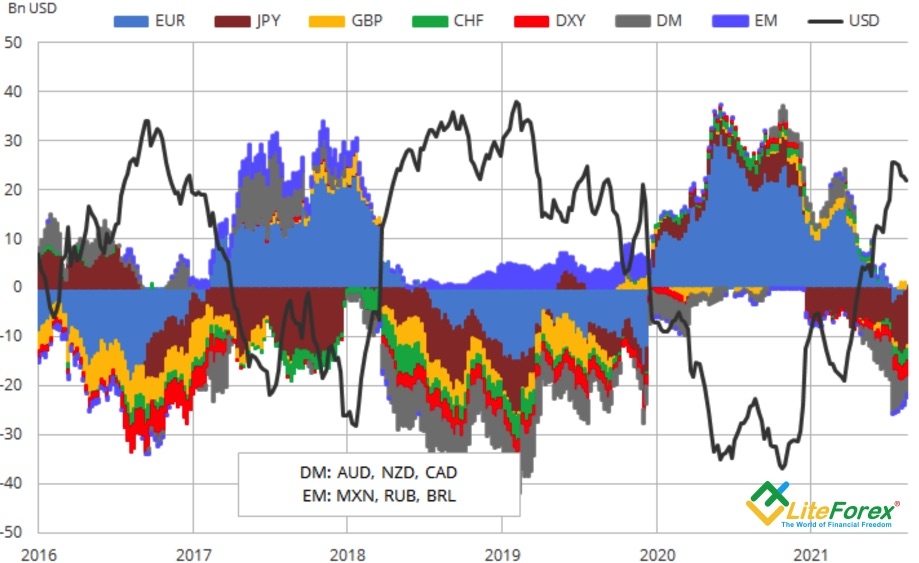

Следует отметить, что когда в конце 2019 EUR/USD торговалась вблизи 1,1, спекулятивные нетто-шорты по единой европейской валюте были существенно больше, чем в настоящее время. Основной валютной паре есть куда падать, и большинство инвесторов это прекрасно понимает.

Динамика спекулятивных позиций по основным валютам

Источник: Bloomberg, Saxobank

В основе нисходящего тренда по EUR/USD лежит дивергенция в монетарной политике. Если ЕЦБ не думает о повышении ставок, ФРС все больше склоняется к ужесточению денежно-кредитной политики. Когда один из самых серьезных «голубей» FOMC президент ФРБ Чикаго Чарльз Эванс заявляет, что повышение ставок в 2022 может быть целесообразным, это наводит на определенные мысли. Глава ФРБ Атланты Рафаэль Бостик считает, что ФРС может начать увеличивать затраты по займам уже в середине следующего года.

Эксперты Reuters более консервативны. Согласно их консенсус-прогнозу, ставка по федеральным фондам в первый раз вырастет в четвертом квартале 2022, после чего последует еще два повышения, в первом и втором кварталах 2023. Ожидается, что к концу 2023 ставка достигнет 1,25-1,5%. При этом 27 из 42 специалистов считают, что начать ужесточать денежно-кредитную политику следует раньше. В сентябре. По мнению Bank of America, двойной удар в виде роста цен и зарплаты заставит центробанк чувствовать себя некомфортно и подтолкнет его к повышению ставки летом, если не раньше.

Эксперты Reuters ожидают, что в четвертом квартале ВВП США ускорится с 2% до 4,8%, а по итогам 2022 экономика расширится на 3,9%. Президент ФРБ Нью-Йорка Джон Уильямс считает, что восстановление идет уверенными темпами, в Штатах огромный рост занятости, а безработица падает очень быстро. Увы, но о еврозоне с ее энергетическим кризисом и угрозой торговой войны ЕС с Британией этого не скажешь.

Дивергенции в монетарной политике и в экономическом росте продолжат верой и правдой служить «медведям» по EUR/USD еще долгое время. В связи с этим трейдерам следует сделать акцент на продажи на отбое от сопротивлений на 1,143, 1,1455 и 1,1495, либо при условии возвращения пары ниже поддержки на 1,133.

Дмитрий Демиденко для LiteForex

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Пиррова победа евро

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2024 - Fusion Media Limited. Все права зарегистрированы. 18+